La Tokenisation des actions américaines : un nouveau récit On-Chain

Cet article explique le concept et la valeur fondamentale de la tokenisation des actions américaines et la compare aux actions traditionnelles américaines. Il offre un aperçu du paysage actuel du marché, analyse les principales plateformes et pionniers, explore les risques associés et discute du potentiel futur des actions américaines tokenisées.Vue d'ensemble

Ces dernières années, la technologie de la blockchain et le marché des cryptomonnaies ont entraîné des transformations significatives dans la finance traditionnelle. L'une des tendances les plus marquantes est la tokenisation des actifs du monde réel (RWA), qui comprend des actifs tels que des stablecoins (par exemple, USDT, USDC) et des obligations gouvernementales (par exemple, BUIDL).

À mesure que la technologie mûrit et que les cadres réglementaires continuent d'évoluer, les actions américaines tokenisées pourraient émerger comme la troisième classe d'actifs RWA majeure, après les stablecoins et les bons du Trésor, offrant un énorme potentiel de marché et un impact à long terme.

Valeur centrale

Le marché boursier américain est le plus grand au monde, avec une capitalisation boursière totale dépassant 50 billions de dollars, offrant des actifs de haute qualité dans les secteurs de la technologie, de la finance et de la consommation. Cependant, le marché boursier américain traditionnel présente plusieurs limitations, telles que des barrières à l'entrée élevées, des heures de trading restreintes et une complexité des investissements transfrontaliers.

La tokenisation transforme les actifs d'actions en jetons numériques ancrés sur la blockchain, offrant les avantages clés suivants :

Accessibilité mondiale : les actions américaines tokenisées peuvent être échangées 24h/24, éliminant les restrictions géographiques et les fuseaux horaires et permettant la participation des investisseurs du monde entier à tout moment.

Propriété fractionnelle : La tokenisation permet aux investisseurs d'acheter des actions fractionnaires d'actions à prix élevé (par exemple, Apple ou Tesla), réduisant considérablement le seuil d'investissement et rendant les actions plus accessibles aux investisseurs particuliers.

Règlement efficace: La blockchain permet un règlement T+0 voire en temps réel, améliorant considérablement l'efficacité des transactions.

Coûts de transaction plus bas : Le trading traditionnel d'actions implique de multiples intermédiaires, tels que des courtiers et des bourses, ce qui entraîne des frais plus élevés. La tokenisation, en exploitant la nature décentralisée de la blockchain, réduit la dépendance aux intermédiaires et diminue les coûts.

Liquidité améliorée : Les actifs tokenisés peuvent être intégrés aux protocoles de finance décentralisée (DeFi) en tant que garantie ou paires de trading, augmentant ainsi considérablement leur liquidité. Les tokens d'actions américaines peuvent également être utilisés pour construire des indices et des produits de fonds au sein de la DeFi, élargissant ainsi leurs cas d'utilisation dans l'écosystème.

Ces avantages rendent les actions américaines tokenisées attrayantes non seulement pour les investisseurs traditionnels, mais injectent également une nouvelle énergie sur le marché de la crypto.

Analyse comparative

Le tableau suivant compare les actions américaines tokenisées avec les marchés boursiers traditionnels selon diverses dimensions, notamment la forme d'actif, les plateformes de négociation, la liquidité et la conformité. Cette comparaison offre une compréhension plus claire des avantages et des défis des actions américaines tokenisées, offrant aux investisseurs une vue complète des deux approches d'investissement.

Histoire du développement

L'histoire du développement des actions américaines tokenisées montre sa transition d'un concept expérimental à une application grand public, stimulée par les progrès technologiques, le soutien réglementaire et l'acceptation croissante du marché. Comparé aux stablecoins et à la tokenisation des obligations gouvernementales, les actions américaines tokenisées ont commencé plus tard mais ont un énorme potentiel en raison de la taille (plus de 50 billions de dollars) et de la diversité du marché boursier américain.

Source:https://backed.fi/news-updates/backed-issued-tokenized-coinbase-stock-bcoin-on-base

Vue d'ensemble de la situation actuelle

Au 14 avril 2025, le total des actifs sur chaîne pour les actifs du monde réel (RWA) dans le monde s'élève à environ 20,88 milliards de dollars, les actifs liés aux actions représentant environ 414 millions de dollars, soit seulement 2 % du total des actifs RWA sur chaîne.

Au sein des actifs liés aux actions, EXOD domine le marché avec une part de 95,57 %, mettant en évidence son leadership sur le marché. En revanche, TSLA et NVDA ne représentent que 0,09 % et 0,02 % respectivement, malgré le fait que ces deux actions aient une capitalisation boursière importante et soient très suivies sur les marchés boursiers traditionnels.

Actuellement, le marché de la tokenisation des actifs réels en est encore à ses débuts, EXOD pourrait potentiellement être un pionnier. Cependant, la tokenisation des actions d'autres grandes entreprises est confrontée à plusieurs défis, notamment des obstacles technologiques et réglementaires.

Sources :https://app.rwa.xyz/stocks

Source: https://app.rwa.xyz/

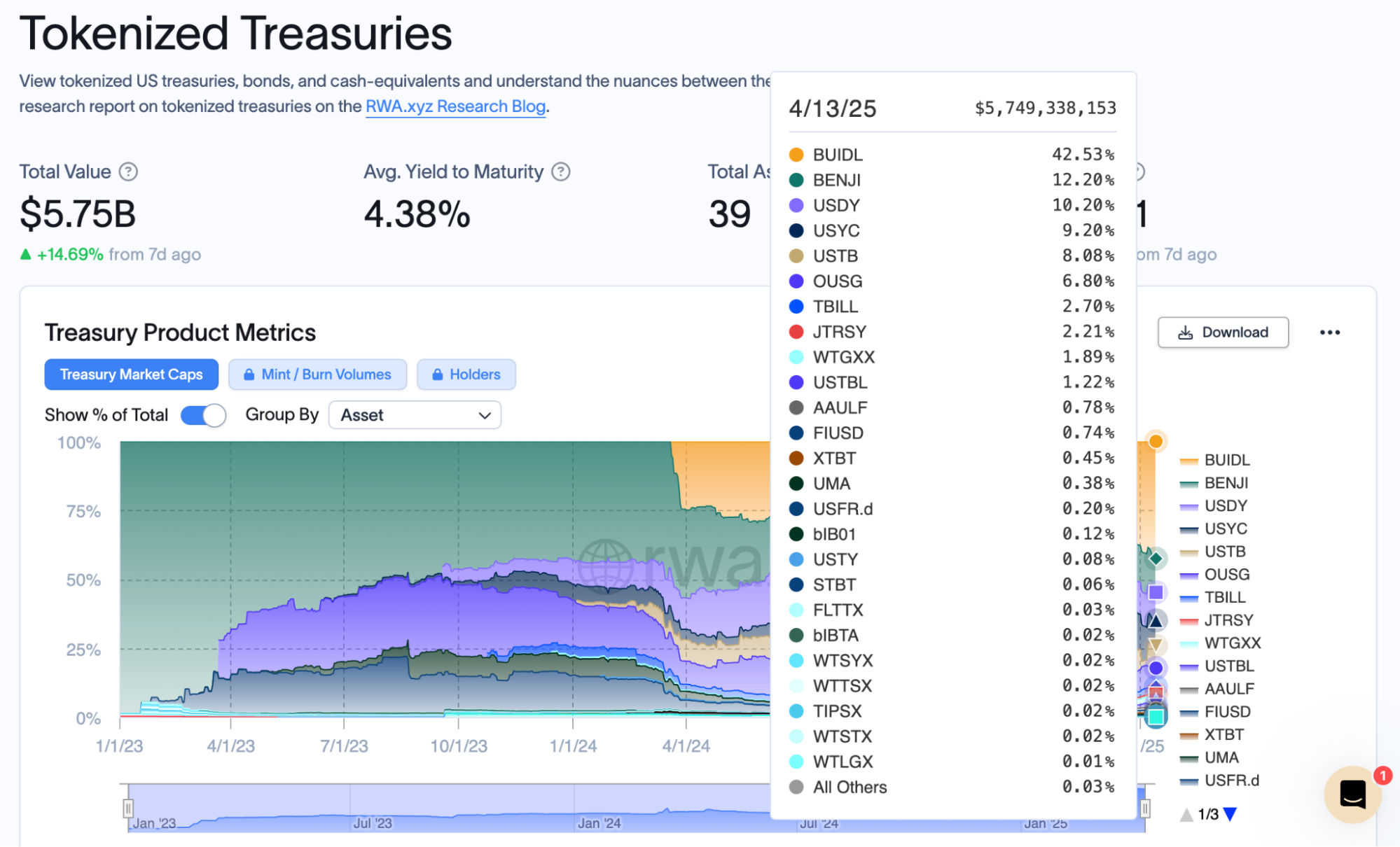

Comparée à la tokenisation de stablecoins et d'obligations gouvernementales, la tokenisation des actions américaines est plus complexe, mais sa taille de marché et son attrait sont sans aucun doute plus importants. Au 14 avril 2025, la capitalisation boursière totale des stablecoins est d'environ 233,65 milliards de dollars, et la tokenisation des obligations gouvernementales (comme Buidl) a rapidement atteint 5,75 milliards de dollars. Si la tokenisation des actions américaines peut surmonter les obstacles réglementaires et technologiques, il est prévu que son ampleur dépasse rapidement ces chiffres.

Source: https://defillama.com/stablecoins

Source :https://app.rwa.xyz/treasuries

Pionnier: Exodus Movement Inc. (EXOD)

Exodus Movement Inc. (EXOD) est une entreprise fintech basée à Omaha, Nebraska, États-Unis, axée sur la blockchain et les actifs numériques. Son produit principal est le portefeuille de cryptomonnaie auto-géré (Exodus Wallet). La tokenisation des actions d'EXOD est un cas significatif dans le domaine de la tokenisation des actions aux États-Unis.

Format de Tokenisation :

Nom du jeton : EXIT (maintenant négocié sous le nom de EXOD)

Blockchain : Émis sur la blockchain Algorand, chaque jeton EXIT représente une action de la catégorie A d'Exodus, ancrée à 1:1.

Méthode d'émission : Émis en juin 2021 via la plateforme Securitize dans le cadre de la réglementation A+ (une exemption de la loi américaine sur les valeurs mobilières), levant 75 millions de dollars, avec un total de 2,73 millions d'actions émises.

Plateformes de trading : Initialement négocié sur Securitize Markets et sur les marchés de gré à gré (OTC) sous le code boursier EXOD. Le 18 décembre 2024, EXOD a commencé à être négocié sur le NYSE American sous le symbole boursier EXOD.

Fonctions et caractéristiques :

Conformité : Approuvé par la SEC des États-Unis, exigeant la conformité aux normes KYC/AML. Les investissements sont disponibles pour les utilisateurs qualifiés aux États-Unis et dans plus de 40 autres pays.

Accessibilité: Soutient les investisseurs particuliers, avec des jetons stockés dans les portefeuilles Exodus, permettant une gestion unifiée avec d'autres actifs numériques.

Efficacité : La technologie de la blockchain permet un règlement rapide (par exemple, la distribution de dividendes) et des enregistrements transparents, réduisant les coûts des intermédiaires.

Le jeton d'actions tokenisées EXOD allie innovation et potentiel de croissance, servant de référence pour la tokenisation des actions américaines. Cependant, sa forte volatilité nécessite de la prudence. Il convient aux investisseurs optimistes quant à RWA, mais les décisions doivent être basées sur la dynamique du marché.

Source :https://app.rwa.xyz/assets/EXOD

Aperçu de la plateforme

La tokenisation des actions américaines, en tant que branche clé de la tokenisation des actifs du monde réel (RWA), a vu l'émergence de plusieurs projets représentatifs ces dernières années. Ces projets utilisent la technologie de la blockchain pour numériser les actions, dans le but d'améliorer l'efficacité des transactions, de réduire les barrières à l'entrée et d'augmenter la liquidité. Voici quelques-uns des principaux projets représentatifs, couvrant différents types de technologies et de voies de conformité :

Securitize

Aperçu : Securitize est une plateforme axée sur la tokenisation de la conformité des actifs, s'associant avec des courtiers traditionnels pour émettre des titres numériques indexés sur des actions américaines.

Fonctionnalités :

- Fournit un cadre d'offre de jetons de sécurité conforme à la SEC pour garantir la conformité KYC/AML.

- Prend en charge la propriété fractionnée, permettant aux investisseurs d'acheter des fractions tokenisées d'actions telles qu'Amazon, Tesla, etc.

- Utilise des contrats intelligents pour le règlement en temps réel et la distribution automatisée des dividendes.

Progrès : Au 14 avril 2025, 2 milliards de dollars d'actifs ont été avec succès tokenisés on-chain. Securitize a tokenisé plusieurs actifs boursiers américains, avec des projets notables incluant Exodus Movement Inc. (EXOD), le Fonds de Liquidité Numérique Institutionnel en Dollars Américains de BlackRock (BUIDL), et le Fonds du Trésor Américain d'Arca.

Signification : Securitize représente un chemin conforme pour combiner la finance traditionnelle avec la technologie blockchain, attirant les investisseurs institutionnels.

Source :https://securitize.io/invest

Protocole Mirror (Exploration précoce)

Aperçu: Mirror Protocol était une plateforme décentralisée basée sur la blockchain Terra (maintenant abandonnée), qui utilisait des actifs synthétiques pour simuler les prix des actions américaines.

Fonctionnalités :

- Les utilisateurs peuvent échanger des actions américaines tokenisées (par exemple, Apple, Google) en tant que mActifs sans posséder les actions réelles.

- Les données de prix des actions en temps réel ont été sourcées via des oracles comme Chainlink.

- Trading 24/7 pris en charge, ciblant les utilisateurs de crypto du monde entier.

Progress : Le protocole Mirror a atteint son apogée entre 2020 et 2021 mais a décliné en raison de l'effondrement de l'écosystème Terra.

Signification : Bien qu'inactif, le protocole Mirror a démontré le potentiel de la tokenisation décentralisée et a inspiré des projets ultérieurs.

Source: https://x.com/mirror_protocol

Dinari

Aperçu: Dinari est une start-up basée en Californie dédiée à la tokenisation conforme des actions américaines, avec des investissements de géants financiers traditionnels tels que Susquehanna.

Fonctionnalités :

- Se concentre sur la conversion des actions américaines en jetons de sécurité basés sur la blockchain, en mettant l'accent sur le respect des lois sur les valeurs mobilières américaines.

- Utilise des gardiens réglementés pour détenir les actifs sous-jacents, garantissant un peg 1:1.

- Fournit une interface de trading conviviale destinée à la fois aux investisseurs en crypto-monnaie et traditionnels.

Progrès : Lancement d'un pilote en 2023, avec expansion aux offres supplémentaires d'actions américaines commençant en 2024.

Signification: Dinari représente une tendance des projets émergents collaborant avec Wall Street, avec un accent sur la convivialité réglementaire.

Source: https://sbt.dinari.com/tokens?orderType=0

Synthetix (Plateforme d'actifs synthétiques)

Aperçu: Synthetix est un protocole basé sur Ethereum qui permet l'émission de jetons synthétiques, appelés Synths, qui suivent les prix des actions américaines.

Fonctionnalités :

- Les jetons (par exemple, sAAPL, sTSLA) ne détiennent pas de stocks réels mais simulent les prix des actions à l'aide d'oracles.

- Prend en charge l'intégration avec l'écosystème DeFi, permettant aux jetons d'être utilisés comme garantie, prêt, etc.

- Aucune KYC requise, ouverte aux utilisateurs mondiaux, bien que avec une conformité inférieure.

Progrès : En 2023, Synthetix a étendu sa gamme de Synths liés aux actions américaines, bien que certaines fonctionnalités aient été restreintes en raison de la pression réglementaire.

Signification : Synthetix montre comment la finance décentralisée peut offrir des solutions innovantes pour la tokenisation des actions américaines, bien que la conformité doive encore être améliorée.

Source : https://x.com/ChainLinkGod/status/1385338143746924544

InvestaX

Aperçu : InvestaX est une plateforme de tokenisation basée à Singapour, axée sur l'émission et la négociation de jetons de sécurité, y compris des actifs liés aux actions américaines.

Fonctionnalités :

- Fournit une solution de bout en bout de l'émission au trading sur le marché secondaire.

- Prise en charge des structures de tokenisation SPV (Special Purpose Vehicle) pour les actions américaines, conforme aux réglementations singapouriennes et américaines.

- Permet aux investisseurs individuels et institutionnels de participer, améliorant l'accessibilité du marché.

Progrès : En 2024, InvestaX a tokenisé des participations en actions dans certaines entreprises cotées au NASDAQ, avec une croissance constante du volume des échanges.

Signification: InvestaX met en valeur le potentiel du marché asiatique dans la tokenisation des actions américaines, en mettant l'accent sur la conformité réglementaire transfrontalière.

Source: https://www.investax.io/

Risques

1. Risques Techniques

Les vulnérabilités des contrats intelligents: La tokenisation repose sur des contrats intelligents sur la blockchain, et s'il y a des failles dans le code, cela pourrait entraîner un vol d'actifs ou des échecs de transactions. Par exemple, en 2023, Curve a souffert d'une vulnérabilité qui a entraîné une perte de 70 millions de dollars.

Problèmes de mise à l'échelle de la blockchain : Les blockchains publiques grand public comme Ethereum peuvent rencontrer des frais de gaz élevés ou des retards de transaction lors des périodes de pointe, limitant les scénarios de trading d'actions à haute fréquence. Par exemple, bien que la chaîne de base ait des coûts plus faibles, sa stabilité pour les transactions à grande échelle reste à prouver.

Attaques réseau : Les pirates informatiques pourraient cibler les nœuds de la blockchain, les portefeuilles ou les échanges avec des attaques telles que des attaques de 51 % ou des escroqueries par hameçonnage, menaçant la sécurité des actifs tokenisés.

Problèmes d'interopérabilité : Les actifs tokenisés doivent pouvoir interagir sur différentes chaînes ou s'intégrer de manière transparente aux systèmes financiers traditionnels. Si les normes ne sont pas unifiées, cela pourrait entraîner des silos de données ou des échecs de transactions.

Immaturité de la technologie de garde d'actifs : Les actifs tokenisés ont besoin d'une technologie de garde pour assurer l'existence et la conformité des actifs réels. Bien que les technologies de garde multi-signatures et décentralisées soient en développement, elles rencontrent encore des limitations techniques et ne peuvent pas garantir pleinement la sécurité des actifs.

Risques liés à la gestion du portefeuille : Si les utilisateurs perdent leurs clés privées ou leurs phrases mnémoniques, ils pourraient perdre définitivement leurs actifs d'actions tokenisés, et la nature irréversible de la blockchain rend la récupération presque impossible.

Source: https://www.chainalysis.com/blog/curve-finance-liquidity-pool-hack/

2. Risques du marché

Spéculation et volatilité : Les actions tokenisées peuvent attirer les spéculateurs, en particulier ceux utilisant des protocoles DeFi pour amplifier l'effet de levier (par exemple, des tokens à levier 50x), ce qui pourrait augmenter la volatilité du marché. Par exemple, le 12 mars 2025, l'échange de contrats perpétuels décentralisé Hyperliquid a connu une liquidation massive, avec un trader contrôlant plus de 200 millions de dollars d'ETH avec un effet de levier de 50x.

Risque de liquidité : les pools de trading d'actions tokenisées peuvent manquer de profondeur, entraînant un glissement ou l'incapacité d'exécuter des transactions, surtout en cas de panique sur le marché. En comparaison avec les milliers de milliards de dollars des pools de liquidité du marché traditionnel, les marchés DeFi ont généralement des pools d'une valeur de quelques millions à quelques centaines de millions de dollars, ce qui peut entraîner des difficultés pour exécuter des transactions lors de fluctuations du marché.

Manipulation du marché : L'anonymat de la blockchain pourrait être utilisé pour la manipulation, comme des schémas de "pump and dump", impactant l'équité des prix des actions tokenisées.

Manque d'éducation des investisseurs : Les investisseurs particuliers peuvent ne pas comprendre pleinement les mécanismes des actifs tokenisés (comme les règles de règlement on-chain), ce qui peut les amener à prendre de mauvaises décisions ou à devenir victimes de projets frauduleux.

Concurrence des marchés traditionnels : Si les actions tokenisées n'offrent pas d'avantages significatifs (par exemple, des coûts plus bas ou une efficacité accrue), elles peuvent avoir du mal à attirer les investisseurs traditionnels, limitant ainsi leur taille de marché.

3. Risques de conformité

Incertitude réglementaire : la classification vague par la SEC des actifs tokenisés aux États-Unis peut les faire considérer comme des titres, nécessitant ainsi le respect du Securities Act. Si la réglementation se resserre, les plateformes de tokenisation pourraient faire face à des amendes voire même à la fermeture. Par exemple, en 2021, Binance a retiré de la cotation des paires de trading d'actions tokenisées (telles que Tesla et Google) en raison de la pression réglementaire.

Exigences en matière de lutte contre le blanchiment d'argent (AML) et de connaissance de votre client (KYC) : L'anonymat de la blockchain pourrait soulever des préoccupations concernant le blanchiment d'argent ou le financement illégal. Les régulateurs peuvent imposer des processus stricts de KYC/AML, augmentant les coûts opérationnels et affaiblissant la nature décentralisée de ces plateformes.

Conflits de conformité transfrontalière : les actions américaines tokenisées peuvent attirer des investisseurs du monde entier, mais les différences dans les réglementations sur les valeurs mobilières entre les pays pourraient entraîner des défis de conformité. Par exemple, les restrictions de la Chine sur les opérations de cryptomonnaie pourraient entraver la participation de certains marchés.

Complexité fiscale: Le trading d'actifs tokenisés pourrait déclencher des problèmes fiscaux complexes, tels que l'impôt sur les plus-values ou des difficultés de suivi des transactions on-chain, augmentant le fardeau de conformité pour les investisseurs.

Risques d'application : Si les plateformes de tokenisation ne parviennent pas à répondre adéquatement aux exigences réglementaires, elles peuvent faire l'objet de gel d'actifs ou d'actions en justice, ce qui impacte la confiance des utilisateurs et la sécurité des actifs.

Source: https://www.cnbc.com/2021/07/16/crypto-exchange-binance-halts-stock-tokens-as-regulators-circle.html

Perspectives d'avenir

Les stablecoins, en raison de leur stabilité de prix et de leurs fonctionnalités de paiement, deviennent des pionniers pour les actifs du monde réel (RWAs), largement appliqués dans les paiements transfrontaliers et la DeFi. Les obligations d'État tokenisées attirent les investisseurs institutionnels en raison de leur faible risque et de leur grande crédibilité, comblant la demande en actifs sécurisés sur le marché de la cryptographie. En revanche, les actions américaines tokenisées offrent une croissance élevée et une diversification, couvrant des secteurs tels que la technologie, l'énergie et la santé, répondant aux investisseurs avec des appétits de risque différents.

Si les actions américaines tokenisées progressent en douceur, la taille du marché pourrait atteindre des centaines de milliards de dollars au cours des 5 à 10 prochaines années, devenant le troisième pilier en importance des actifs pondérés en fonction des risques. Voici les principaux moyens d'atteindre cet objectif :

Maturité technologique : Les solutions de couche 2 comme Ethereum et Polygon réduiront les coûts de transaction et amélioreront l'efficacité on-chain des actifs tokenisés.

Clarté réglementaire : des réglementations claires sur les actifs tokenisés des principaux marchés mondiaux (par exemple, les États-Unis et l'UE) renforceront grandement la confiance de l'industrie.

Intégration de l'écosystème : Si les actions américaines tokenisées peuvent s'intégrer facilement dans les écosystèmes DeFi et NFT, cela favorisera des scénarios plus innovants, tels que le prêt adossé à des actions et les jetons d'indice.

Poussée institutionnelle: Une collaboration étroite entre la finance traditionnelle et la blockchain accélérera le processus de tokenisation, comme le montre le lancement par les sociétés de courtage de plateformes de trading d'actions tokenisées.

Conclusion

Dans le contexte du développement rapide de la blockchain et des crypto-monnaies, la tokenisation des actifs réels (RWAs) émerge comme une tendance significative. En tant que direction clé dans ce domaine, la tokenisation des actions américaines démontre un potentiel de marché substantiel et des opportunités d'innovation. Grâce à la technologie blockchain, des actifs traditionnels tels que les actions américaines peuvent bénéficier d'une négociation mondiale 24/7, de seuils d'investissement plus bas et d'une liquidité accrue.

Actuellement, les actions américaines tokenisées en sont encore à leurs débuts, avec des projets représentatifs comme EXOD détenant une petite part de marché. Cependant, leur potentiel de croissance ne devrait pas être sous-estimé. À mesure que davantage d'institutions financières traditionnelles s'impliquent, l'ampleur et les scénarios d'application des actions américaines tokenisées continueront de s'étendre, devenant potentiellement la troisième plus grande classe d'actifs RWA après les stablecoins et les obligations gouvernementales.

Malgré les multiples défis auxquels il est confronté, notamment l'incertitude réglementaire, les risques techniques, les problèmes de liquidité sur le marché et les risques opérationnels, ce marché devrait progressivement mûrir à mesure que la technologie progresse et que les réglementations deviennent plus claires, devenant ainsi un outil important pour les investisseurs mondiaux. Par conséquent, les investisseurs doivent évaluer attentivement les risques et prendre des décisions en fonction de leur tolérance au risque.

Dans l'ensemble, malgré les incertitudes et les risques associés aux actions américaines tokenisées, leurs perspectives de développement futur sont prometteuses, ce qui en fait des sujets dignes d'attention continue.