Analyse complète des 25 indicateurs pour chronométrer le sommet du marché dans un marché haussier

Introduction : Quand se termine généralement un marché haussier des crypto-monnaies ?

Un marché haussier des crypto-monnaies fait référence à une phase où les prix des actifs augmentent rapidement et le sentiment des investisseurs est à son apogée. Cependant, aucune tendance haussière ne dure éternellement. Les schémas historiques montrent que les marchés haussiers atteignent souvent un point tournant après l'émergence de signaux spécifiques, donnant finalement lieu à des corrections ou même à des marchés baissiers.

Cet article examine les signes typiques de la fin d'un marché haussier en analysant les cycles de marché passés, les signaux techniques et on-chain affaiblissants, les opinions d'experts et les facteurs macroéconomiques qui peuvent freiner l'élan. Le point clé : ces signaux d'alerte apparaissent souvent tôt et servent de références cruciales pour identifier les principaux risques.

Pourquoi avons-nous besoin d'indicateurs de marché haussier?

Bien que le moment de votre entrée sur un marché haussier soit important, la clé réelle de la rentabilité réside dans une sortie sûre près du sommet. De nombreux investisseurs réussissent à participer à une hausse du marché, mais ratent la prise de bénéfices optimale en raison de la cupidité ou de l'incapacité à reconnaître les sommets du marché.

Pour aider les investisseurs à améliorer leur jugement, un analyste communautaire @_43A6sur X (anciennement Twitter) a compilé une liste de signaux de premier plan historiquement prouvés, ensuite affinée et résumée par@DtDt666. Finalement, l'équipe de Coinglass a visualisé et intégré ces éléments dans la "Checklist du Signal de Sommet du Marché Haussier", qui comprend 30 indicateurs conçus pour aider les investisseurs à déterminer si le marché surchauffe et s'il est temps de sécuriser les bénéfices ou d'adopter une stratégie plus conservatrice.

Vue d'ensemble de 25 indicateurs répartis dans 7 catégories

Cette section est basée sur la liste de 30 signaux principaux du marché haussier de Coinglass et intègre des données de plateformes telles que Looknode et CoinAnk. Les indicateurs sont organisés en 7 grandes catégories, avec 25 indicateurs principaux couramment utilisés mis en évidence et expliqués un par un. Remarque : Il est déconseillé de se fier à un seul indicateur pour la prise de décision. Les indicateurs doivent être évalués ensemble pour obtenir une compréhension plus complète de savoir si le marché est entré dans une phase potentielle de sommet.

Les introductions détaillées et les analyses des indicateurs sont les suivantes :

1. Indicateurs de prix et d'évaluation

Ces indicateurs évaluent si un actif est surévalué ou sous-évalué en examinant les tendances historiques des prix, les moyennes à long terme et les modèles de valeur marchande. Ils sont utilisés pour déterminer si le marché haussier a atteint un stade de surévaluation.

Objectif : Identifier les bulles de prix et définir les moments d'entrée/sortie.

Indicateur commun:

1) Indice d'accumulation de Bitcoin AHR999 (Indice AHR999 Bitcoin)

Source: https://www.coinglass.com/fr/bull-market-peak-signals

L'indice AHR999 mesure le ratio entre le prix actuel du BTC, son coût DCA (investissement progressif en dollars) sur 200 jours, et une estimation de prix modélisée. Il a été initialement proposé par l'utilisateur de Weibo ahr999, combinant la stratégie DCA avec la synchronisation du marché pour aider les investisseurs à prendre des décisions éclairées. L'indicateur reflète les rendements DCA à court terme et l'écart de prix.

Plages d'index AHR999 :

- 4: Il est fortement conseillé de réduire les positions

- 1.2: Zone de prudence, pas idéale pour le trading

- 0.45–1.2: Convient pour DCA

- < 0.45: Bon pour la pêche au fond

Analyse :

Un taux de ≥4 suggère un sommet de marché haussier. La valeur actuelle est de 0,78, ce qui indique que ce cycle est adapté à un investissement progressif.

2) Indicateur d'évasion supérieur AHR999x (Indicateur d'évasion supérieur Bitcoin AHR999x)

Source: https://www.coinglass.com/fr/bull-market-peak-signals

L'indice AHR999x est une version évoluée de l'indice AHR999. Il évalue toujours le prix actuel du BTC par rapport aux prix historiques ou aux prix estimés basés sur un modèle pour évaluer le rapport qualité-prix de l'achat au niveau actuel.

Plages d'index AHR999x :

- Au-dessus de 8 : Historiquement considéré comme une zone de fond

- Entre 0–0.45 : Historiquement considéré comme une zone supérieure

Analyse :

Une lecture de ≤0,45 signale un sommet du marché haussier. La valeur actuelle est de 3,87. Bien qu'il n'ait pas déclenché de signal de sommet, il se situe dans une zone neutre modérément élevée, suggérant que le marché n'est pas surchauffé et ne signale pas encore un sommet.

3) Puell Multiple

Source: https://www.coinglass.com/fr/bull-market-peak-signals

David Puell a initialement créé cet indicateur. La valeur représente le multiple du revenu actuel des mineurs par rapport à leur revenu moyen au cours de l'année écoulée, d'où le nom de « Puell Multiple ».

Le calcul est le suivant : la valeur en USD de la production quotidienne de Bitcoin miné divisée par la moyenne sur 365 jours.

Cette métrique reflète principalement les revenus des mineurs. Comme les mineurs vendent généralement une partie de leurs BTC pour couvrir les coûts opérationnels, cela permet d'évaluer leur rentabilité et la pression de vente potentielle sur le marché.

- Dans la plage (8, +∞) : Indique une zone de fond

- Dans la plage (0, 0.45) : Indique une zone supérieure

Analyse :

La zone supérieure du marché haussier est ≥2.2. La valeur actuelle est de 1.31, ce qui indique que les mineurs se trouvent dans une phase de gains saine, sans déclenchement de pression de vente systémique.

4) Tableau arc-en-ciel Bitcoin

Source: https://www.coinglass.com/zh-TW/marché-haussier-pic-signaux

Le Bitcoin Rainbow Chart est un outil d'évaluation à long terme qui utilise une courbe de croissance logarithmique pour prédire les tendances de prix potentielles du Bitcoin. Ses caractéristiques clés comprennent :

- Les bandes colorées de l'arc-en-ciel superposées à la courbe de croissance logarithmique, avec des couleurs différentes reflétant le sentiment du marché et les opportunités d'achat/vente potentielles.

- Le prix fluctue généralement au sein de ces bandes arc-en-ciel le long du canal de croissance logarithmique.

Comment utiliser cet outil :

- Lorsque le prix atteint des zones de couleur plus chaude, cela indique que le marché pourrait être surchauffé, offrant ainsi une bonne opportunité de prendre des bénéfices.

- Lorsque le prix chute dans des zones de couleur plus froide, le sentiment du marché est bas, généralement un bon moment pour accumuler du Bitcoin.

Ce graphique est mis à jour toutes les 24 heures pour refléter le dernier prix de clôture quotidien.

Analyse :

La zone de sommet du marché haussier est ≥5. La valeur actuelle est de 2, ce qui indique que la valorisation est toujours saine ou légèrement fraîche, suggérant que le marché n'est pas surchauffé.

5) Bitcoin MVRV Z-Score

Source :https://www.coinglass.com/fr/bull-market-peak-signals

Le score MVRV-Z est un indicateur relatif qui mesure la différence entre la "capitalisation boursière circulante" du Bitcoin et la "capitalisation boursière réalisée", puis la normalise en utilisant la capitalisation boursière circulante. Sa formule est :

Score MVRV-Z = (Capitalisation boursière en circulation - Capitalisation boursière réalisée) / Écart type (Capitalisation boursière en circulation)

La "capitalisation boursière réalisée" est basée sur la valeur des transactions on-chain de Bitcoin, calculée en additionnant la "dernière valeur déplacée" de tous les Bitcoins sur la chaîne. Par conséquent, lorsque cet indicateur est trop élevé, cela suggère que la capitalisation boursière de Bitcoin est surévaluée par rapport à sa valeur réelle, ce qui peut être défavorable pour le prix du Bitcoin. En revanche, lorsqu'elle est basse, cela suggère une sous-évaluation.

Selon les données historiques, lorsque cet indicateur atteint des niveaux historiques, la probabilité que le prix du Bitcoin subisse une tendance à la baisse augmente, signalant un risque potentiel de poursuite des prix élevés.

Analyse:

La zone de sommet du marché haussier est ≥5. La valeur actuelle est de 1,76, ce qui indique que le marché est toujours dans une zone de profit mais pas surchauffé, restant dans une plage saine, et n'a donc pas déclenché de signal de sommet.

6) Bitcoin Macro Oscillator (BMO)

Source :https://www.coinglass.com/fr/bull-market-peak-signals

L'oscillateur macro du Bitcoin (BMO) comprend les points clés suivants :

1. Fonction principale: Intègre quatre indicateurs clés du marché pour analyser la dynamique du marché du Bitcoin.

2. Quatre indicateurs principaux:

- Ratio MVRV : Évalue si le Bitcoin est surévalué ou sous-évalué.

- Ratio VWAP : Calcule le prix moyen en fonction du volume de trading.

- Ratio CVDD : Suit la valeur des transactions et tient compte de l'âge des pièces.

- Ratio de Sharpe: Évalue les rendements ajustés en fonction du risque.

3. Valeur pratique:

- Peut identifier les sommets et les creux du marché.

- Des niveaux élevés peuvent indiquer un sommet du marché.

- Des niveaux bas peuvent indiquer des opportunités d'achat.

Analyse :

Analyse:

La zone de sommet du marché haussier est ≥1.4. La valeur actuelle est de 0.51, ce qui indique un état sain et sous-évalué, sans signes de bulle.

7) Ratio MVRV Bitcoin

Source: https://www.coinglass.com/zh-TW/marché-haussier-pic-signaux

Le ratio MVRV (Market Value to Realized Value) met en évidence :

1. Fonction principale : MVRV est un indicateur utilisé pour évaluer si le marché du Bitcoin est surévalué ou sous-évalué.

2. Méthode de calcul : MVRV = Valeur marchande (MV) / Valeur réalisée (RV).

3. Normes clés de jugement :

- MVRV > 1: La plupart des détenteurs sont en profit, ce qui indique que le marché pourrait être surchauffé (signale un sommet de marché).

- MVRV < 1: La plupart des détenteurs sont en perte, ce qui indique que le marché pourrait être sous-évalué (signale un creux de marché).

4.Practical Value:

- Envisagez d'acheter lorsque le MVRV est proche de 1 ou en dessous.

- Envisagez de vendre lorsque le MVRV dépasse 3.

Remarque : Il est recommandé d'utiliser cet indicateur en conjonction avec d'autres, et non de se fier uniquement au MVRV pour la prise de décision.

Analyse:

La zone de sommet du marché haussier est ≥3. La valeur actuelle est de 1,95, ce qui correspond à une zone normale légèrement surchauffée, sans déclencher encore de signal de sommet. Il convient de surveiller, et si l'indice dépasse 2,5-3,0, une réduction progressive ou des stratégies plus conservatrices pourraient être nécessaires.

8) Bitcoin Mayer Multiple

Source :https://www.coinglass.com/fr/bull-market-peak-signals

Le multiplicateur de Mayer Bitcoin est principalement utilisé pour évaluer le niveau de valorisation relative du marché du Bitcoin. Il fonctionne comme suit :

- Méthode de calcul : Prix actuel du Bitcoin / Prix moyen mobile sur 200 jours du Bitcoin.

- Fournit des évaluations de l'état du marché :

- 1: Indique des conditions de surachat potentielles.

- <1: Indique des conditions de survente potentielles.

- Près de 1 : Indique un marché équilibré.

De manière importante, lorsque l'indice dépasse 2,4, cela signale généralement une surchauffe du marché, tandis que des valeurs inférieures à 0,8 peuvent indiquer une opportunité d'achat.

Analyse :

La zone de sommet du marché haussier est ≥2.2. La valeur actuelle est de 0,96, ce qui se situe dans la plage normale ou sous-évaluée, ne déclenchant pas un signal de sommet du marché haussier.

9) Prédiction du prix terminal (Prix terminal du Bitcoin)

Source : https://coinank.com/indexdata/btcPricePrediction

Il s'agit d'un plafond de prix à long terme prédit par un modèle on-chain créé par Checkmate. Le prix terminal suppose que tous les Bitcoins ont été minés et que la valeur historique de toutes les activités on-chain est standardisée. Il fournit un "plafond de prix qui pourrait être atteint si le cycle actuel entre dans un état extrême de FOMO", basé sur la valeur et le temps des transactions on-chain (Coin Days Destroyed), et est utilisé pour estimer le modèle de valorisation ultime du Bitcoin.

Évaluation des conditions du marché :

- Si le prix du BTC est dans les 10% du prix terminal : Entrée dans la zone de bulle, il est recommandé de prendre des bénéfices ou de sortir partiellement des positions principales.

- Si le prix du BTC dépasse le prix terminal: Le marché pourrait être en surchauffe, et le marché se trouve dans une phase à haut risque. D'autres indicateurs doivent être surveillés.

- Si le prix du BTC est inférieur au prix terminal: le marché n'est pas surchauffé, et la détention peut être considérée.

Analyse :

La valeur de référence de la zone supérieure du marché haussier de Coinglass est de 187 702, ce qui indique que le prix actuel n'a pas encore atteint cette zone. Cependant, selon le graphique de CoinAnk, lors des précédents marchés haussiers (2013, 2017, 2021), les prix du BTC se sont approchés ou ont touché la ligne de prix terminale avant d'entrer dans la zone supérieure. Cela se produisait généralement plus tard que le Top Cap ou le Delta Top, marquant la limite de prix dans la phase finale euphorique.

2. Analyse technique et prédiction des cycles

Grâce aux moyennes mobiles historiques, aux croisements de moyennes mobiles, aux modèles multiplicateurs et à d’autres modèles techniques et lois cycliques, des sommets potentiels du marché haussier sont prévus.

Objectif : Prédire les points de retournement à partir des graphiques et des rythmes temporels.

Indicateurs courants :

10) Indicateur de sommet du cycle Pi

L'indicateur du cycle Pi affiche une grande précision historique et peut prédire les pics du marché avec précision dans les 3 jours. Il utilise principalement deux moyennes mobiles pour évaluer :

- Moyenne mobile à 111 jours (court terme)

- 2x de la moyenne mobile de 350 jours (long terme)

Jugement clé :

- Lorsque la ligne à court terme (111DMA) croise au-dessus de la ligne à long terme (350DMA x 2), cela indique généralement que le marché a atteint un sommet.

- Le « Pi » dans le nom de l'indicateur vient du ratio 350/111 ≈ 3,153, qui est très proche de la valeur de π (3,142).

Analyse :

La zone d'évasion du marché haussier est ≥152,817, alors que la valeur actuelle est de 83,852. L'indicateur du cycle Pi n'est pas encore entré dans la zone d'évasion et le Bitcoin n'a pas encore atteint un pic de surchauffe. Il est actuellement dans une fourchette technique à moyen terme. Sur la base de la précision historique, il est recommandé de continuer à surveiller le croisement entre le 111DMA et le 350DMA×2. Si le prix approche 150,000 $ ou plus, une prudence accrue est conseillée.

Multiplicateur MA sur 2 ans

Source: https://coinank.com/zh-tw/indexdata/year2MA

Les principaux points de l'indicateur du multiplicateur MA de 2 ans sont :

- Il s'agit d'un outil d'investissement à long terme utilisé pour déterminer le moment d'achat et de vente du Bitcoin.

- Il utilise deux lignes clés:

- La moyenne mobile sur 2 ans (ligne verte, équivalente à la moyenne mobile sur 730 jours)

- 5 fois la moyenne mobile sur 2 ans (ligne rouge)

Signaux d'achat et de vente:

- Signal d'achat : lorsque le prix tombe en dessous de la moyenne mobile sur 2 ans (ligne verte)

- Signal de vente : Lorsque le prix dépasse 5 fois la moyenne mobile sur 2 ans (ligne rouge)

Principe : Cet indicateur capture efficacement les sentiments de marché extrêmes. Lorsque les investisseurs sont trop excités, les prix montent de manière excessive, et lorsqu'ils sont trop pessimistes, les prix chutent trop. En identifiant ces périodes extrêmes, les investisseurs à long terme peuvent trouver de meilleures opportunités d'achat et de vente.

Analyse :

La zone d'évasion du marché haussier est ≥282,335, tandis que la valeur actuelle est de 83,852. Le multiplicateur MA sur 2 ans ne montre actuellement aucun signal de risque d'évasion. Le prix du Bitcoin reste significativement en dessous de la ligne rouge, suggérant qu'il y a encore de la place pour une croissance des prix et pour maintenir la valeur pour les détenteurs à long terme. Il est important de surveiller continuellement lorsque le prix approche 280 000 $ ou plus pour évaluer les zones de risque potentielles.

12) RSI - 22 Jour

Source : TradingView, BTCUSD RSI réglé sur 22 jours

L'indice de force relative (RSI) est un oscillateur de momentum proposé par l'analyste technique J. Welles Wilder en 1978, utilisé pour mesurer la force des récentes fluctuations de prix d'un actif. Le RSI est généralement calculé sur la base de 14 jours de trading de données; cependant, dans la pratique, les traders ajustent les paramètres selon leurs stratégies de trading spécifiques et les conditions du marché.

RSI-22Day fait référence à l'indicateur RSI calculé sur une période de 22 jours (vous pouvez définir le nombre de jours à 22 vous-même). Il est plus lisse que la période standard de 14 jours et est plus adapté à l'analyse des tendances à moyen et long terme.

Plage de référence:

- RSI > 70: Le marché est surchauffé, peut-être suracheté, entre en zone de prudence.

- RSI < 30: Le marché est survendu, potentiellement sous-évalué, point d'achat potentiel.

Analyse:

La zone d'évasion du marché haussier est ≥ 80, avec une valeur actuelle de 45,29, ce qui indique que le marché n'est pas encore entré dans la zone à haut risque. Il est neutre à légèrement froid, ce qui signifie que le rallye à court terme ne s'est pas étendu de manière excessive, donc il ne déclenche pas de signal d'évasion.

13) Moyenne mobile sur 4 ans du Bitcoin

Définition de la moyenne mobile sur 4 ans : Elle calcule le prix de clôture moyen quotidien du Bitcoin au cours des 4 dernières années (environ 1460 jours) et est utilisée pour analyser les tendances à long terme.

Pourquoi est-ce important :

- Il correspond au cycle de halving du Bitcoin tous les 4 ans et a une valeur d'analyse de cycle à long terme.

- Il est souvent utilisé comme une forte ligne de support et de résistance pour aider à déterminer les points de retournement du marché.

Comment utiliser:

- Opportunité d'achat : Lorsque le prix chute près de la moyenne mobile sur 4 ans et reçoit un soutien, surtout vers la fin d'un marché baissier.

- Opportunité de vente : Lorsque le prix est significativement plus élevé que la moyenne mobile sur 4 ans et commence à baisser, cela peut être une opportunité de sortir du marché.

Validation d'exemple :

Pendant le marché haussier 2020-2021, le prix était significativement plus élevé que la moyenne mobile, indiquant une surachat ; pendant le marché baissier 2018-2019, le prix a chuté près de la moyenne mobile et a rebondi, confirmant la fiabilité de cet indicateur.

Analyse :

L'indice d'évasion du marché haussier est ≥ 3,5, la valeur actuelle étant de 1,85. À ce stade, le Bitcoin est toujours au-dessus de la moyenne à long terme mais n'a pas encore atteint une surévaluation extrême ou une bulle, restant dans une phase de marché haussier sain.

14) Indice CBBI (Indice de la course haussière du Bitcoin Crypto)

L'indice CBBI (nom complet: Indice de la course haussière du Bitcoin de Colin Talks Crypto) est un indicateur utilisé pour évaluer la phase du cycle du marché du Bitcoin. Il s'agit d'un outil d'analyse complet du cycle du marché combinant plusieurs indicateurs on-chain et techniques, utilisant un «Score de Confiance» (0-100) pour déterminer si le Bitcoin approche du sommet d'un marché haussier ou du creux d'un marché baissier.

Plage de référence :

- 80–90 points: Le marché pourrait approcher le sommet du marché haussier, suggérant la prudence.

- <20 points: Le marché peut être au plus bas du marché baissier, ce qui en fait un point d'entrée possible.

Analyse:

La référence d'évasion du marché haussier est ≥ 90, la valeur actuelle étant de 72. Cela suggère que le marché pourrait être dans les phases intermédiaires à tardives d'un marché haussier, mais pas encore au sommet. Cette fourchette est communément observée dans les phases intermédiaires à tardives d'un marché haussier, où le marché a gagné de l'élan et du sentiment, mais n'a pas encore pleinement entamé une phase de bulle. Il est important de noter que le CBBI est à l'étape Beta, et la composition de l'indicateur peut s'ajuster à tout moment.

3. Flux de capitaux et allocation d'actifs

Refletant les tendances d'allocation des grands fonds et des investisseurs institutionnels sur le marché, y compris les flux de fonds d'ETF, les flux de produits au comptant et dérivés, et la dynamique des capitaux entrant et sortant du Bitcoin et des altcoins.

Objectif : Suivre le comportement des principaux acteurs et la tendance de la réaffectation d'actifs.

Indicateurs courants:

15) Jours de sorties nettes continues de l'ETF Bitcoin Spot (Jours de sorties nettes de l'ETF)

Le Bitcoin ETF (Exchange-Traded Fund) est un outil financier qui permet aux investisseurs de participer aux fluctuations des prix du Bitcoin à travers les marchés financiers traditionnels de manière indirecte. Les investisseurs achètent des parts du fonds plutôt que de détenir du Bitcoin réel, le rendant accessible aux investisseurs traditionnels qui ne sont peut-être pas familiers avec la technologie des cryptomonnaies.

Principales caractéristiques des ETF Bitcoin :

- Différence de propriété : les investisseurs détiennent des parts du fonds ETF plutôt que du Bitcoin réel.

- Restrictions de temps de trading : les ETF se négocient sur les marchés boursiers traditionnels pendant des heures spécifiques, contrairement au marché des cryptomonnaies 24h/24 et 7j/7.

- Structure des frais: Les ETF ont des frais de gestion, tandis que la détention directe de Bitcoin ne nécessite que le paiement de frais de négociation.

- Confort et sécurité : Évite la gestion du portefeuille et les risques liés à la clé privée, réduisant les barrières techniques.

Importance:

Les ETF Bitcoin sont considérés comme un pont crucial pour l'adoption généralisée des cryptomonnaies, attirant des capitaux institutionnels et conservateurs et renforçant la légitimité et la liquidité du Bitcoin au sein des systèmes financiers traditionnels.

Analyse :

La référence d'évasion du marché haussier est ≥ 10, avec la valeur actuelle à 2. Le marché n'a pas montré de signes de retraits de fonds à grande échelle continus, indiquant un ajustement sain dans les fluctuations à court terme, il n'a donc pas encore atteint le seuil d'évasion.

16) Ratio ETF-to-BTC

Source: SoSoValueETF - FNB Bitcoin spot américain

Le ratio ETF-to-BTC est un indicateur qui mesure la quantité de Bitcoin détenue par les fonds négociés en bourse (ETF) par rapport à l'offre totale en circulation de Bitcoin.

Il représente le ratio de "le montant total de Bitcoin détenu par tous les ETF Bitcoin spot" par rapport à "l'offre circulante totale de Bitcoin." Ce ratio sert de métrique d'observation importante pour la participation institutionnelle, le verrouillage de liquidité et la structure du marché.

Formule de calcul :

Ratio ETF-to-BTC = (Montant total de Bitcoin détenu par tous les ETF Bitcoin) / (Offre totale en circulation de Bitcoin)

Utilisations pratiques :

- Évaluation de l'influence du marché : Ce ratio reflète l'influence des ETF Bitcoin sur le marché global du Bitcoin. Un ratio plus élevé peut indiquer que les investisseurs institutionnels détiennent des quantités significatives de Bitcoin via les ETF, démontrant ainsi un fort intérêt et une grande confiance en Bitcoin.

- Analyse de la liquidité : Si les ETF détiennent de grandes quantités de Bitcoin, cela peut affecter la liquidité du marché, car ces Bitcoins sont généralement bloqués dans le fonds, réduisant l'offre disponible pour le trading sur le marché.

- Prévision de tendance des prix : À mesure que plus de Bitcoin est détenu par des ETF, l'offre disponible sur le marché diminue, ce qui peut exercer une pression à la hausse sur les prix.

Plage d'évaluation :

- Plus le ratio est élevé → Il indique que plus de BTC est verrouillé à long terme par les institutions ETF, réduisant l'offre et potentiellement entraînant une pression haussière sur les prix.

- Plus le ratio est bas → Cela indique une participation institutionnelle plus faible, des sorties d'ETF plus importantes ou une demande à court terme affaiblie.

Analyse:

La référence d'évasion du marché haussier est ≤ 3,5 %, avec une valeur actuelle de 5,34 %. La valeur a dépassé le seuil d'évasion, indiquant que les institutions accumulent du Bitcoin en grande quantité et que le marché est dans une phase dominée par les institutions. Bien que la demande soit forte, dépasser la valeur critique peut également suggérer que l'élan du capital à court terme approche de la saturation, un signal standard dans les dernières étapes d'un marché haussier. Si la croissance des ETF ralentit ou se transforme en sorties, cela pourrait déclencher une correction du marché.

17) Dominance du Bitcoin

La dominance de Bitcoin est un indicateur qui mesure la proportion de la capitalisation boursière de Bitcoin dans l'ensemble du marché des crypto-monnaies. Plus précisément, il s'agit du ratio de la capitalisation boursière de Bitcoin sur la capitalisation boursière totale de toutes les crypto-monnaies, généralement exprimé en pourcentage.CoinGecko

Formule de calcul :

Dominance du Bitcoin = (Capitalisation boursière du Bitcoin / Capitalisation boursière totale des cryptomonnaies) × 100%

Importance:

- Indicateur de tendance du marché : la dominance de Bitcoin peut être utilisée pour évaluer le sentiment du marché et les tendances. Lorsque le ratio augmente, cela indique que les investisseurs préfèrent Bitcoin, souvent en raison d'une augmentation de l'aversion au risque sur le marché. Lorsque le ratio diminue, cela peut suggérer que les investisseurs s'intéressent davantage à d'autres crypto-monnaies (telles qu'Ethereum, Ripple, etc.), signalant potentiellement l'arrivée de la “saison des altcoins”.

- Ajustement de portefeuille : les investisseurs peuvent ajuster leur allocation d'actifs en fonction des variations de la domination du Bitcoin. Par exemple, lorsque la domination du Bitcoin augmente, il peut être approprié d'augmenter les avoirs en Bitcoin ; inversement, si la domination diminue, on pourrait envisager d'allouer davantage aux altcoins.

Analyse :

La référence d'évasion du marché haussier est ≥ 65%. La valeur actuelle est de 61,95%. Nous ne sommes pas encore dans la zone à risque en haut, mais elle se rapproche. Il faut être attentif pour voir si la part de marché du Bitcoin continue de croître.

Coût moyen du Bitcoin de MicroStrategy

MicroStrategy (now known as Strategy) est une entreprise américaine de logiciels de business intelligence qui a commencé à acquérir du Bitcoin en tant qu'actif de réserve financière en août 2020. Au 30 mars 2025, l'entreprise détient un total de 528 185 Bitcoins, pour un coût d'achat total d'environ 35,63 milliards de dollars, ce qui donne un prix d'achat moyen par Bitcoin d'environ 66 384,56 dollars. Ces avoirs représentent environ 2,5 % de l'offre totale de Bitcoin.

Pourquoi le coût de MicroStrategy est-il considéré comme une référence de sommet d'évasion ?

- MicroStrategy représente les investisseurs institutionnels et agit comme un "baromètre de sentiment."

- La ligne de coût de MicroStrategy = la ligne de défense institutionnelle ou le point de rupture haussier.

- Historiquement, plusieurs fois lorsque le prix du Bitcoin a dépassé la ligne de coût de MicroStrategy, il a été suivi d'un afflux de capitaux sur le marché.

- Référence de configuration Coinglass : BTC ≥ coût de MicroStrategy 2x

Prix du Bitcoin par rapport au coût de MicroStrategy

- À long terme ci-dessous : Observer ou accumuler à des prix inférieurs pour le long terme.

- Près ou légèrement au-dessus : envisagez de conserver en fonction de la situation.

- Significativement au-dessus (par exemple, plus de 2x) : Faites preuve de prudence, envisagez de prendre des bénéfices progressivement.

Analyse :

La référence d'évasion du marché haussier est ≥ 155,655. La valeur actuelle est de 63,657. Il existe encore un écart important entre la valeur actuelle et la valeur de référence d'évasion, ce qui indique que le marché n'est pas surchauffé et que le Bitcoin reste dans une fourchette relativement saine, ne déclenchant donc pas l'indicateur de sommet d'évasion.

4. Données on-chain et comportement de détention

Observer les données on-chain pour suivre le comportement des détenteurs à long terme et à court terme, les modèles HODL, les jours de destruction de jetons, etc., aide à déterminer si les investisseurs chevronnés prennent des bénéfices ou si le marché se refroidit.

Objectif : Surveiller les mouvements des croyants on-chain et les changements entre un comportement de détention à long terme et à court terme.

Indicateurs courants:

19) Offre de détenteur à long terme de Bitcoin

L'offre de détenteur à long terme (LTH) fait référence à la quantité de Bitcoin détenue par des portefeuilles qui ont conservé l'actif pendant plus de 155 jours. Il est utilisé pour refléter la confiance à long terme du marché et la pression de vente.

Plage de référence :

- Signal haussier : Lorsque les prix sont bas, si l'offre de LTH continue d'augmenter, cela montre que le marché est en train d'accumuler.

- Signal d'avertissement : Lorsque les prix sont à leurs plus hauts, si l'offre à long terme diminue, cela peut signaler une vente à des prix élevés.

Analyse :

La référence d'évasion du marché haussier est ≤ 13,5M BTC. La valeur actuelle est de 14,61M BTC. À l'heure actuelle, l'offre à long terme reste élevée et le marché n'est pas encore entré dans une phase de pression de vente à grande échelle. Cependant, si le montant détenu diminue rapidement et approche ou tombe en dessous du niveau de 13,5M, il convient de faire preuve de prudence, car cela pourrait indiquer que les détenteurs à long terme commencent à libérer leurs positions, entrant dans une zone à haut risque.

20) Risque de réserve Bitcoin

Aperçu de l'indicateur de risque de réserve :

- Fonction principale: Évalue le niveau de confiance des détenteurs à long terme de Bitcoin.

Signaux d'investissement :

- Signal d'achat : Quand la confiance est élevée mais que le prix est bas (zone verte).

- Signal de vente : Lorsque la confiance diminue mais que le prix est élevé (zone rouge).

Calcul : Les facteurs suivants sont utilisés pour l'évaluer :

- Jours de destruction du Bitcoin (BDD) : Suit la durée de détention.

- BDD ajusté (ABDD) : Considère l'impact de la circulation.

- Valeur de la pièce de destruction (VOCD) : Suit la valeur de destruction.

Pourquoi c'est efficace: lorsque les détenteurs à long terme (généralement plus expérimentés) commencent à vendre en grande quantité, cela signale souvent que le marché approche d'un sommet et que ABDD dépassera la valeur moyenne.

Analyse :

Référence d'évasion du marché haussier ≥ 0,005, la valeur actuelle est de 0,0021, toujours dans la zone de sécurité, sans pression d'évasion pour le moment.

21) Bitcoin Ratio RHODL

Vue d'ensemble du ratio RHODL :

Définition et calcul :

- Compare le ratio des vagues de conservation de 1 semaine et de 1 à 2 ans, en tenant compte du facteur d'âge du marché.

- Basé sur la valeur réalisée de UTXO (Unspent Transaction Outputs), qui est le prix lors du dernier transfert de jetons.

Usage:

- Lorsque la valeur de la semaine est significativement plus élevée que la valeur de 1 à 2 ans, cela indique un marché surchauffé.

- Lorsque le ratio approche la zone rouge, c'est un bon moment pour prendre des bénéfices.

Avantages :

- Par rapport à d'autres indicateurs, il évite l'erreur de jugement à partir d'avril 2013, offrant une précision plus élevée.

- Il est adapté aux investisseurs à long terme, aidant à prédire les points de repli potentiels et les moments de rebond.

Analyse :

Référence d'échappement du marché haussier ≥ 10000, la valeur actuelle est de 2682, le ratio RHODL est bien en dessous de la zone d'échappement. Alors que les fonds à court terme deviennent plus actifs, ils n'ont pas encore dominé le marché, et les détenteurs à long terme maintiennent toujours la stabilité.

5. Stablecoins et données de levier

Les données liées à la liquidité du marché, aux taux de prêt et aux ratios d'effet de levier. Celles-ci peuvent révéler si le marché utilise excessivement l'effet de levier et si le coût du capital est trop élevé.

Utilisation : Mesure les risques de bulle sur le marché et les pressions de prêt.

Indicateurs courants :

22) USDT Épargne Liquide

Cet indicateur reflète le taux d'intérêt annualisé pour les investisseurs qui déposent des USDT sur des plateformes pour des "épargnes liquides", ce qui est étroitement lié à la demande de fonds USDT et à l'activité de levier du marché. Il s'agit d'un indicateur important pour mesurer les coûts en capital du marché et refléter la liquidité globale du marché.

Comment interpréter :

Taux d'intérêt en hausse (supérieur à 29 %) :

Indique une demande exceptionnellement élevée pour USDT, souvent associée à des périodes de forte demande de trading à effet de levier. Cela coïncide généralement avec une surchauffe du marché et une spéculation excessive, signalant que le marché haussier approche peut-être de son pic.Taux d'intérêt bas (bien en dessous de 29 %) :

Indique une demande normale ou faible de fonds, avec un sentiment de marché plus modéré. Le marché haussier n'est pas encore entré dans une phase frénétique.

Analyse :

La référence du sommet du marché haussier est ≥ 29%, la valeur actuelle est de 5.8%, ce qui indique une plage basse normale, suggérant que la demande de levier du marché n'est pas élevée et que les investisseurs n'empruntent pas excessivement pour spéculer.

6. Communauté et chaleur sentimentale

Cela implique d'observer l'enthousiasme des participants au marché, le FOMO (Fear of Missing Out), l'indice de peur et la densité de l'opinion publique. Il est utilisé pour identifier si les investisseurs sont dans un état d'irrationalité collective.

Objectif : Déterminer si le marché est surchauffé ou entre dans une phase d'agitation sur le marché.

Indicateurs communs :

23) Profit/perte nette non réalisée de Bitcoin (NUPL)

NUPL (Net Unrealized Profit/Loss) est un indicateur on-chain utilisé pour mesurer le profit et la perte non réalisés globaux des détenteurs du marché, reflétant le sentiment du marché.

Méthode de calcul :

- Basé sur deux points de données clés : la capitalisation boursière (prix actuel × circulation) et la valeur réalisée (somme des derniers prix de transaction).

Évaluation de la phase du marché :

- NUPL élevé (>50%) : Indique que le marché est surchauffé, propice à la prise de bénéfices.

- NUPL bas (<0%): Indique la panique sur le marché, peut-être une opportunité d'achat.

Valeur pratique :

- Suit l'équilibre entre la croissance de la capitalisation boursière et la prise de bénéfices.

- Peut être utilisé pour prédire les sommets et les creux du marché, car un NUPL élevé apparaît généralement avant un pic.

Il s'agit d'un indicateur important pour mesurer le sentiment des investisseurs, aidant les investisseurs à mieux chronométrer le marché.

Analyse:

La référence du pic du marché haussier est ≥70%. La valeur actuelle est de 47,74%, ce qui indique que le marché n'a pas encore atteint un état de prise de profit extrême. La plupart des détenteurs sont en profit, mais ne sont pas encore entrés dans la frénésie de la vente massive.

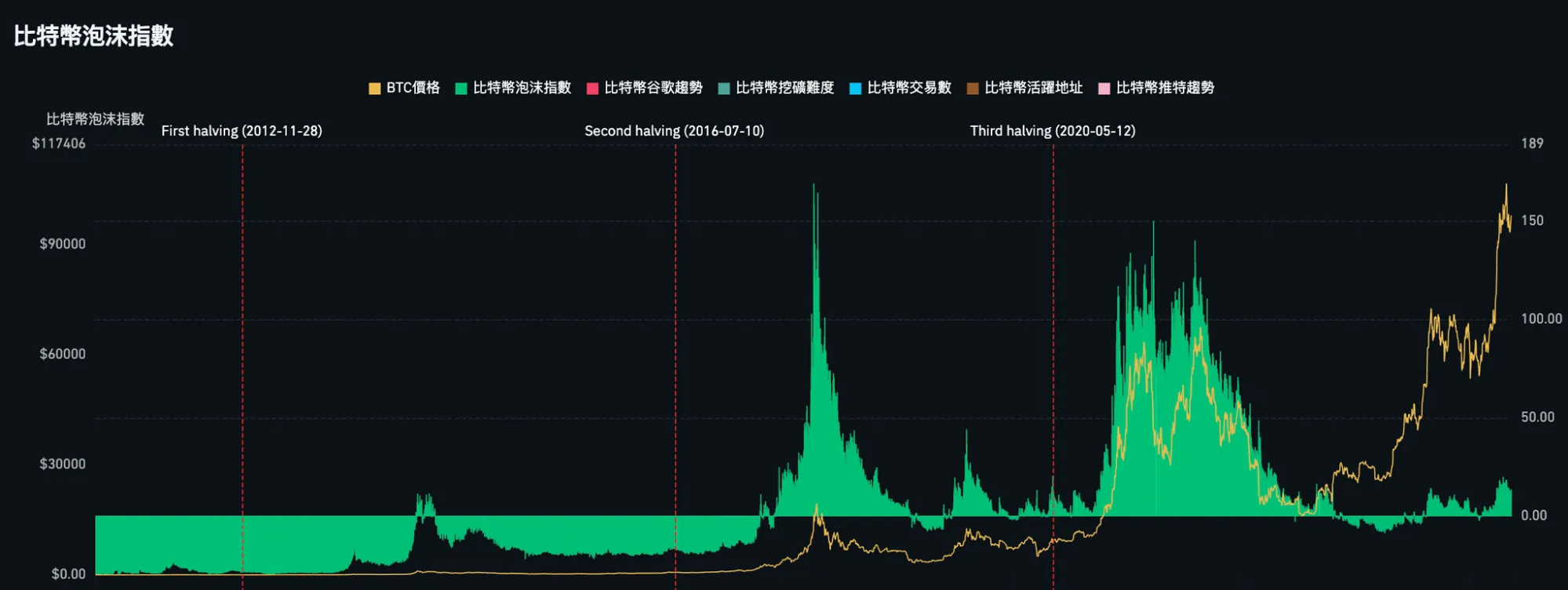

24) Indice de la bulle Bitcoin

L'indice de la bulle Bitcoin, créé par l'utilisateur de Weibo Ma Chao Terminal, est un indicateur complet utilisé pour évaluer si le prix du Bitcoin s'écarte de ses fondamentaux et du sentiment du marché, évaluant la raisonabilité du prix du marché du BTC.

Les facteurs pris en compte dans le calcul comprennent :

- Prix, augmentation du prix sur 60 jours, sentiment public, difficulté du taux de hashage, adresses actives et transactions réseau.

Utilisation :

- Plus l'indice est élevé, plus le prix du Bitcoin s'écarte du sentiment général du marché.

- Un indice négatif ou bas peut indiquer une bonne opportunité d'achat.

Analyse:

La référence du pic du marché haussier est ≥80. La valeur actuelle est de 13,48, ce qui indique que l'augmentation actuelle des prix est toujours soutenue par les fondamentaux et le sentiment de la communauté, et n'a pas encore atteint une phase irrationnelle et frénétique.

7. Saison des Altcoins et Observation de la Rotation

Suivez si les fonds Bitcoin commencent à se déplacer vers d'autres actifs (comme ETH, L1, MEME coins, etc.) et évaluez si le marché dans son ensemble entre dans une phase de rotation à haut risque.

Utilisation : Prédire la frénésie des altcoins et les risques potentiels dans les dernières étapes d'un marché haussier.

Indicateurs Courants:

25) Indice de la saison des Altcoins

L'indice de la saison des altcoins est principalement utilisé pour mesurer la performance du marché des cryptomonnaies autres que le Bitcoin (altcoins) et savoir s'ils surpassent le Bitcoin sur une période spécifique. L'indice est mis à jour quotidiennement.

Base de calcul :

- Performance relative des altcoins par rapport au Bitcoin : Si 80 % des 50 premières pièces au cours des 90 derniers jours surclassent le Bitcoin (à l'exclusion des stablecoins). (Confirmé par l'auteur et l'équipe technique de Coinglass)

- Dominance du marché du BTC : La part de capitalisation boursière de Bitcoin sur l'ensemble du marché des crypto-monnaies.

- Volume de trading BTC/Altcoin et volatilité : Si le volume de trading des altcoins et les prix augmentent de manière significative tandis que le Bitcoin reste relativement stable, cela pourrait indiquer le début d'une saison des altcoins.

- Sentiment de la communauté et opinion publique chauffent.

Utilisation :

- Pour déterminer si le marché est entré dans la "Saison des Altcoins."

- Comme une référence pour la rotation du capital et les changements de structure du marché.

- Pour aider les investisseurs dans l'allocation d'actifs et la gestion des risques.

Interprétation :

- Indice ≥ 75 : Entrez clairement dans la saison des Altcoins, avec un afflux important de capitaux dans les altcoins, souvent observé à la fin d'un marché haussier, signalant potentiellement un sommet.

- Indice ≤ 25: La capitalisation boursière reste concentrée dans Bitcoin, avec des altcoins sous-performants, indiquant que la Saison des Altcoins n'est pas encore arrivée.

Analyse :

La référence du sommet du marché haussier est ≥ 75. La valeur actuelle est de 20, ce qui indique que les altcoins sous-performent significativement par rapport au Bitcoin, et que le marché reste dominé par le Bitcoin. Les altcoins n'ont pas encore pris la tête du Bitcoin, ce qui suggère que le marché haussier n'a pas encore atteint la phase de "frénésie finale". D'un point de vue de rotation et de répartition du capital, le risque d'un sommet de marché n'est pas encore apparent, mais il convient de surveiller si cet indice augmente rapidement.

Conclusion

Parmi les sept catégories et les 25 signaux de sommet du marché haussier résumés dans cet article, il est clair que bien que le marché soit à un stade intermédiaire à tardif du marché haussier du Bitcoin, il n'y a pas encore eu de surchauffe systémique ou de formation de bulles.

Si vous commencez à sentir que le marché devient trop chaud, vous n'avez pas besoin de liquider toutes les positions immédiatement. Au lieu de cela, vous pouvez adopter une approche progressive :

- Commencez à prendre des bénéfices progressivement.

- Ajustez l'exposition au risque et la répartition des actifs en réduisant l'effet de levier et en évitant les jetons entraînés par la peur de manquer.

- Augmentez la flexibilité de vos fonds.

- Surveiller les changements de plusieurs indicateurs simultanément.

Comme mentionné au début, il n'est pas conseillé de se fier uniquement à un seul indicateur. Si plusieurs indicateurs sont alignés, la fiabilité du signal de sommet du marché sera plus élevée.

Enfin, ces indicateurs sont fournis à titre indicatif uniquement et ne doivent pas être considérés comme des conseils en matière d'investissement ou des outils prédictifs absolus. La véritable sagesse en matière d'investissement réside dans la compréhension des cycles du marché, la gestion des risques et la protection des bénéfices au bon moment. Approchons le marché des crypto-monnaies, plein d'opportunités et de défis, avec rationalité et patience.

Articles connexes

Guide de prévention des arnaques Airdrop

Comment faire votre propre recherche (DYOR)?

Comment miser sur l'ETH?

Qu'entend-on par analyse fondamentale ?

Top 10 Plateformes de trading de jetons MEME