Дослідження літаючого тюльпана

УД; ЗР

- "Бог батько DeFi" Андре Кроньє (AC) повернувся з запуском Flying Tulip, маючи на меті побудувати всеосяжну децентралізовану фінансову (DeFi) платформу. Вона пропонує функціональність, такі як торгівля по місцю, постійні контракти, ліквідні пулы, кредитування та опції - все без KYC або авторизації гаманця. Торгові комісії становлять всього 0,02%, а кредитне плече може перевищувати 50x. Позиціонується як платформа наступного покоління AMM+DEX, Flying Tulip має на меті бути всеузагальним DEX, який може перевершити Hyperliquid.

- Платформа використовує інноваційні технології, такі як адаптивна крива AMM та динамічна модель LTV, які оптимізують ціноутворення та ліквідність, зменшуючи розсув на 42% порівняно з традиційними AMM. Вона динамічно налаштовує відношення позики до вартості на основі волатильності, розсуву та використання, забезпечуючи стабільність системи в умовах коливань ринку та підтримуючи різноманітні типи активів.

Розвиток проекту та огляд

Підйом батька DeFi

Андре Кроньє - ключова фігура у світі DeFi, часто називають "Батьком DeFi". Він почав свою кар'єру в традиційній розробці програмного забезпечення і поступово перейшов до інновацій у сфері блокчейну та DeFi.

Народився в Кейптауні, Південна Африка, АС спочатку вивчав право в університеті Стелленбош, але зацікавився технологіями після того, як допомагав друзям з експериментами з комп'ютерними науками. Пізніше він вступив в Інститут комп'ютерної підготовки (CTI), щоб вивчити комп'ютерні науки, завершивши трьохрічну програму всього за п'ять місяців і навіть виступав в якості лектора, поклавши міцний технічний фундамент для свого майбутнього.

На початку кар'єри він приєднався до Vodacom, першого мобільного оператора Південної Африки, де працював над проектами з великих даних, кластерного обчислення та машинного навчання. Потім він працював як CTO в декількох програмних компаніях, включаючи Altron, Full Facing, Freedom Life та Shoprite Group. Його досвід проектування охоплює мобільні додатки, веб-сайти, дата-центри, платформи кредитування, страхові рішення та роздрібні системи, демонструючи його технічне керівництво в різних галузях.

У 2017 році Ейсі почав досліджувати технологію криптовалют та задокументував свій навчальний процес у соціальних мережах. Це привернуло увагу криптовалютного медіа-ресурсу Crypto Briefing, який запросив його написати колонку, підвищивши його відомість у криптоспільноті. У 2018 році він офіційно увійшов у галузь блокчейну, працюючи технічним радником для BitDiem та Aggero. Пізніше він займав ключові технічні посади або посади головного технічного директора в проектах, таких як CryptoCurve, CryptoBriefing та Fusion Foundation. Він також став архітектором Ethereum DeFi.

Головною претензією AC на славу став засновник yearn.finance, який стрімко підняв його до популярності. Пізніше він став співзасновником Sonic Foundation (раніше Fantom) і Keep3r Network, а також брав участь у кількох відомих DeFi-проектах, таких як Hegic, Pickle, Cover, PowerPool, Cream V2, Akropolish, Sushiswap, Eminence, Bribe.crv.finance, Rarity та Solidly. Під час бичачого ринку 2021 року він запустив крос-чейн платформи, такі як Multichain, Chainlist, Cream Finance і Rarity, кожна з яких набула помітної популярності. Ці досягнення закріпили за ним титул «Хрещеного батька DeFi» у світовій спільноті.

У 2022 році несподівано AC оголосив про вихід з DeFi, що викликало широку увагу. 28 січня 2025 року він пояснив свій відхід у докладному пості Medium, вказавши регуляторний тиск з боку американської SEC як основну причину. З 2021 року SEC вивчала його проект yearn.finance, а потім розширила розслідування на його інші підприємства. Розслідування забирало значний час і ресурси, часто вимагало тижнів або місяців збору даних та довгих годин копання в пошуках важкодоступної інформації, що змусило його призупинити всі розробки та дослідження.

AC описав це дворічне випробування як наповнене безсонними ночами та надзвичайним стресом. У кінцевому підсумку йому довелося обрати між продовженням безкоштовної побудови, відстоюючи постійні атаки, великими витратами на юридичний захист або відступленням. Він обрав останнє.

Незважаючи на все, АК залишається обережно оптимістичним стосовно прогресу блокчейн інфраструктури. Він визнає значущі досягнення в останні роки, включаючи:

- Спрощена реєстрація біржи та фіатні виходи/входи

- Зростання технологій оракулів, покращення точності даних на ланцюжку

- Покращені інструменти для розробки смарт-контрактів, зниження бар'єру для розробників

Однак він оцінює, що загальна інфраструктура завершена лише на 50–60%, тому до досягнення зрілості ще довгий шлях. Його візія полягає в тому, щоб технологія блокчейну стала такою ж незамітною, як мобільні додатки, де користувачі взаємодіють, не усвідомлюючи, що існує фоновий процес, — аналогічно тому, як звичайні користувачі не цікавляться тим, де знаходяться сервери додатків. Це підкреслює його акцент на користувацький досвід — технологія повинна забезпечувати в фоновому режимі, а не заважати на передньому плані.

AC прогнозує, що протягом 2-5 років найбільшими криптовалютними біржами світу стануть DEX, а не CEX - відображення його міцної віри в децентралізовану технологію та натяк на майбутнє напрямок галузі.

У березні 2025 року Ейсі оголосив про свій новий проект Flying Tulip на X (раніше відомий як Twitter). Хоча платформа ще не запустилася офіційно, ми можемо кинути погляд на деталі, які були опубліковані на її веб-сайті. За його оптимізмом щодо сектору DEX, Flying Tulip, здається, позиціонується як конкурент або навіть виклик Hyperliquid, заснований на фундаменті Sonic

Огляд функцій літаючої тюльпанської

Згідно з офіційним веб-сайтом, Flying Tulip позиціонується як все в одному платформа DeFi. Цілком зрозуміло, що Flying Tulip має на меті конкурувати з Hyperliquid, пропонуючи ще ширший спектр функцій. Серед його можливостей є торгівля на місці, постійні контракти, пули ліквідності, позики на основі LTV і опціонна торгівля. Зокрема, позики та опціони - це функціональності, яких наразі бракує у Hyperliquid, що робить Flying Tulip схожим на більш комплексну біржу порівняно.

Порівняно з іншими протоколами AMM, Flying Tulip - це не просто AMM - він інтегрує торгівлю на місці та постійну торгівлю DEX, протокол кредитування та функціонал опціонів. По суті, Flying Tulip - це повноцінна децентралізована біржа, яка не вимагає KYC або авторизації гаманця та поєднує в собі як кредитування, так і торгівлю похідними - AMM+DEX нового покоління.

Два помітних інновації в літаючій тюльпан:

Не потрібно авторизації гаманця:

Це значно знижує поріг входу, зроблює його більш дружнім до початківців. Користувачі можуть почати торгувати без складних налаштувань гаманця, спрощуючи процес. Це відчутно відрізняється від традиційних платформ DeFi, які зазвичай вимагають підключення гаманця та кількох підтверджень, що додає складності та ризику для користувачів.Модель одиночного LP-пула:

Одна єдина ліквідність забезпечує торгівлю зараз, з кредитними, і контрактними, усуваючи потребу у переміщенні коштів між різними протоколами. Вона також обіцяє до 9 разів вищий прибуток порівняно з традиційними моделями ліквідності.

Порівняння конкурентів

Flying Tulip пропонує індивідуальні послуги, які відповідають потребам різних груп користувачів. Нижче наведено розбір конкурентних переваг за типами учасників платформи.

Flying Tulip не призначений лише для роздрібних трейдерів - він також спрямований на залучення інституційних інвесторів, пропонуючи виконання професійного рівня, глибоку ліквідність та підтримку в сфері відповідності (таку як OFAC-перевірка). Порівняно з Coinbase, Binance та Hyperliquid, Flying Tulip має відмінні переваги в платах, кредитному плечі та доходах ЛП. Наприклад, торгові комісії динамічно коригуються в залежності від ринкових умов і можуть впасти нижче 0,02%. Крім того, його адаптивний алгоритм кривої допомагає зменшити непостійний збиток на до 42%, перевершуючи традиційні платформи AMM.

Порівняння для роздрібних трейдерів

Порівняння для інституційних трейдерів

Інноваційні технології

Інновації Flying Tulip блищать в декількох ключових напрямках:

- Адаптивна крива AMM: Використовує гнучкий механізм AMM, який динамічно налаштовує торгівельну криву з урахуванням ринкових умов для оптимізації ціноутворення та ліквідності.

- Оракули rVOL, IV, TWAP та RWAP: Інтегрує різні потоки даних оракулів, включаючи:

- rVOL: Реалізована волатильність

- IV: Підсумкова волатильність

- TWAP: Середня ціна зважена за час

- RWAP: Можливо, це помилка, ймовірно, мають на увазі VWAP (Обсягово-зважена середня ціна)—оскільки RWAP на даний час не має відомого алгоритму.

- Грошовий ринок LTV з врахуванням волатильності: Ринок кредитування, який динамічно налаштовує коефіцієнти вартості кредиту на вартість на основі ринкової волатильності.

- До 1000x кредитне плече: Надає великий потенціал кредитного плеча для досвідчених трейдерів.

- Постійні та Опційні Ліквідні Пули: Постачальники ліквідності можуть заробляти доходи, підтримуючи постійну та опціонну торгівлю, додаючи нові джерела доходу.

- Інноваційні функції: включає страхування на ланцюжку, відсутність комісій за газ, відсутність вимог до гаманця та відсутність KYC — що подальш спрощує вступну процедуру.

Технологія адаптивної кривої

Flying Tulip використовує технологію адаптивної кривої, новаторський механізм, який автоматично перемикається між різними моделями AMM на основі реальної волатильності ринку в реальному часі:

- Постійний Продукт AMM (x*y=k): Активований в умовах високої волатильності для забезпечення стабільності цін.

- AMM з постійною сумою (x+y=k): Використовується в умовах низької волатильності для врахування змінних потреб у ліквідності та зменшення проскальзування.

- Підтримка декількох активів: модель оптимізована для криптовалют, стейблкоїнів та валютних ринків.

Оптимізація ціни для трейдерів: динамічно налаштовує модель AMM, щоб забезпечити найкращі можливі ціни виконання для трейдерів—у порівнянні з традиційними AMM уникнуто затримок на 42%.

Приклад:

Для угоди ETH/USDC Flying Tulip досягає найкращої ціни виконання у розмірі 19 874 USDC, з ледь помітним впливом на ціну у розмірі 0,14%, перевершуючи Uniswap V3 (0,65%) та Curve (0,36%).

Джерело: Літаюча тюльпан

Розбиття математичної моделі

Походження проблеми: Приховані ризики в моделях AMM з постійним продуктом

У сценаріях кредитування за допомогою крос-резервів використання традиційної моделі постійного продукту ринкового мейкера (наприклад, x × y = k) створює приховані ризики. Під час масштабних ліквідацій активів перебалансування резервів може спровокувати шоки цін, що впливають на фактичну вартість застави.

Якщо застосовується постійна формула ціноутворення AMM, а актив A активно торгується, процес ребалансування негативно вплине на дохід від активу B. Це призведе до невигідних результатів для цін ліквідації та ковзання, які можуть становити до 33% впливу на ціну, відображений в активі B.

Коливання ринкової ціни безпосередньо впливають на ціни в AMM. Flying Tulip використовує динамічно кориговану модель LTV на основі механіки AMM для зменшення таких ефектів на Gate.io.

Джерело: Літаючий тюльпан

Рішення: вбудовування реалізованої волатильності в формулу LTV

Крок 1: Інтеграція волатильності в модель LTV.

Об'єднуючи σ (волатильність активів) та t (час утримання), розраховується фактор зниження волатильності δ, який використовується для більш консервативної оцінки волатильного заставного майна.

Припустимо:

- σ = Реалізована волатильність забезпечуючого активу (річне середньоквадратичне відхилення)

- t = Тривалість утримання

Тоді:

δ = σ (t^(1/2))

Формула LTV, відкоригована за волатильністю, стає наступною:

Сума кредиту ≤ (1-δ) × Вартість застави (на основі поточної ціни)

Отже, максимальне відношення вартості до позики для активу визначається як:

LTVvol = 1−δ

Цей динамічний підхід дозволяє максимальному LTV зменшуватися зі збільшенням реалізованої волатильності, зменшуючи ризик ліквідації. Чим більш волатильним або неплатоспроможним є актив, тим нижчий допустимий його LTV, потребується більше застави.

Наприклад, якщо історична волатильність вказує на коливання ціни близько 30%, LTV буде обмежений приблизно на 70%.

Порівняно з традиційними протоколами AMM, які використовують статичні відношення LTV, модель Flying Tulip більш адаптивна до децентралізованої природи DeFi. Інтегруючи динаміку AMM з реальними умовами ринку в реальному часі, модель забезпечує більш точний управління ризиками.

Порівняння конкурентоспроможності:

Джерело: Літаючий Тюльпан

Рішення: Інтеграція проскальзування та волатильності в модель

Далі ми розглянемо відносину між LTV та ціноутворенням ліквідації, зосереджуючись на впливі проскальзування. Проскальзування стає особливо значущим у низьколіквідних пулах, де великі ліквідації можуть викликати значні коливання цін та збільшити системний ризик. Коли забезпечувальний актив A ліквідується для отримання активу B для погашення боргу, фактична вартість, яку можна одержати за B, може зменшитися через вплив ціни AMM та негативні коливання цін, спричинені волатильністю.

Таким чином, ми включаємо як проскальзування, так і волатильність у модель.

Наш перший умова полягає в тому, що значення B після ліквідації повинно бути більшим або рівним боргу.

Ми визначаємо борг як:

Ми визначаємо борг як:

Борг = Позика = LTV × Вартість застави = LTV × ΔX × Pₐ

Якщо ми розглядаємо лише знос та ігноруємо волатильність, максимальне визначене AMM глибиною LTV є:

LTV_slip = 1 / (1 + ΔX / X)

Тут ΔX / X представляє частку активу A, який продається відносно загального пулу ліквідності. Вплив цього співвідношення на LTV можна зрозуміти наступним чином:

Мала застава (ΔX ≤ X):

Ризик проскальзування невеликий. Теоретично LTV може досягати 100%, але на практиці протоколи не дозволять цього через великий ризик.Середній заставний (ΔX = X):

Ліквідація може призвести до приблизно 50% впливу на ціну. Таким чином, LTV падає до 50%, що означає, що ви можете позичити лише половину вартості вашого заставного майна.Великий заставний депозит (ΔX = 2X):

Ризик зносу значно зростає. LTV падає до приблизно 33,3%, забезпечуючи тим, що навіть якщо ціна впаде, кредит залишиться повністю покритим.

З встановленим коефіцієнтом ковзання ми тепер також враховуємо фактор волатильності:

(1 - δ) × (Y × ΔX) / (X + ΔX) ≥ LTV × ΔX × (Y / X)

З цього ми отримуємо кінцеву формулу:

LTV_max(ΔX) = (1 - δ) / (1 + ΔX / X)

Ця формула враховує два ключові джерела ризику:

- Буфер волатильності (1 - δ): Зменшує використовувану вартість застави для зменшення ринкових коливань на Gate.io.

- Коефіцієнт глибини AMM (1 + ΔX / X): Коригує проскальзування та вплив ціни під час ліквідації.

Для будь-якого заданого розміру застави ΔX допустиме співвідношення ціни застави до вартості має залишатися нижче цієї кривої.

Ця модель виступає як подвійне страхування для кредитування:

- Воно захищає від різкого падіння цін від великих ліквідацій (AMM просівання).

- Воно захищає від раптових спадів на ринку (шоків волатильності).

Чим менш стійка ціна активу, тим менше ви можете позичити, навіть з тією самою сумою застави.

Активи, які мають високу волатильність або мають малі ліквідні пули, отримують значно меншу позикову потужність. Коли як ΔX / X, так і δ є великими — як із багатьма альткоїнами — LTV різко зменшується.

Динамічна модель LTV від Flying Tulip забезпечує стабільність системи в змінних ринкових умовах. Наприклад:

- Для стабільних активів (таких як стейблкоїни), низьке δ дозволяє використовувати вищий LTV.

- Для високоволатильних активів (таких як певні токени), вищий δ призводить до зниження LTV, що мінімізує ризик ліквідації.

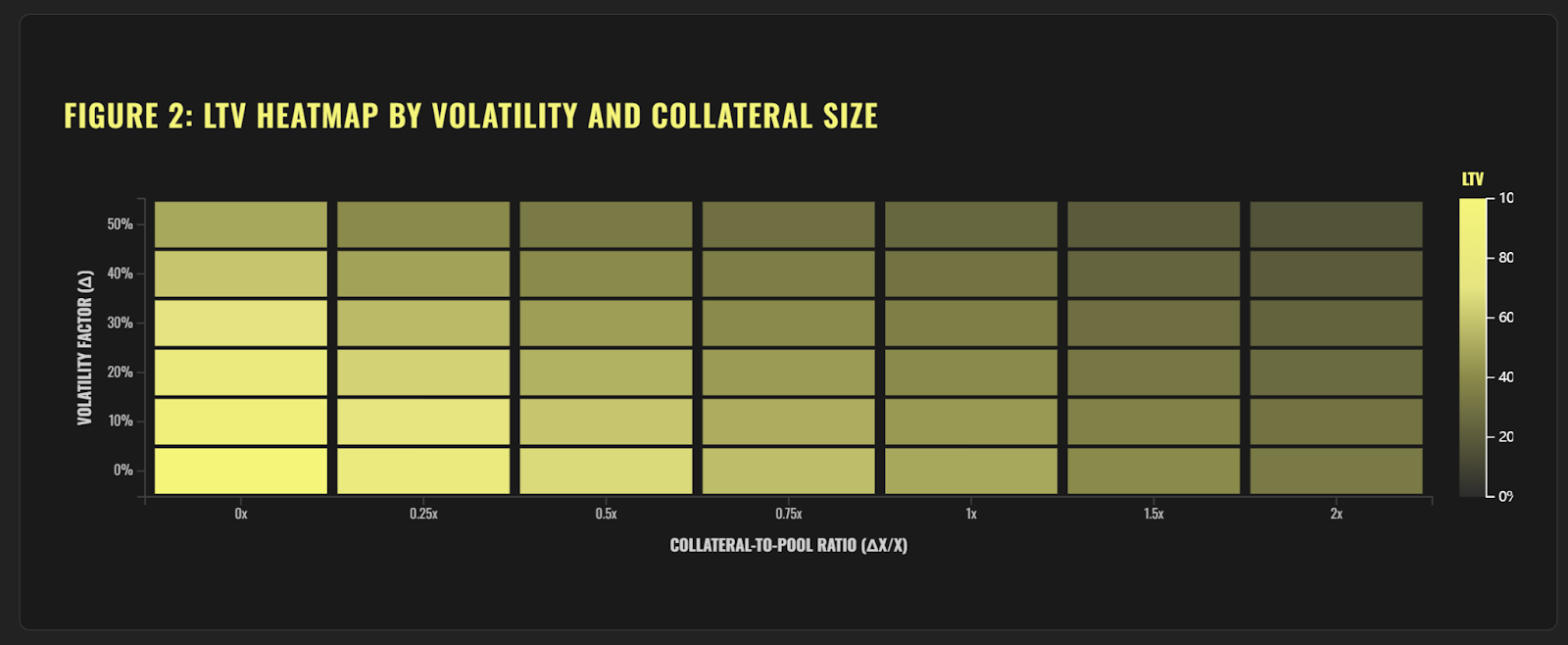

Таблиця нижче узагальнює, як змінюється LTV в різних сценаріях в залежності від волатильності та глибини пула:

Джерело: Літаюча Тюльпан

Вплив динамічного коригування LTV на використання та ліквідність

Коли користувачі позичають актив B, вкладаючи актив A, склад активного пулу змінюється. З кожним новим позиковим зобов'язанням доступна ліквідність B зменшується, в той час як резерв A зростає, роблячи пул важким у ваговому відношенні до A.

Високе використання В позначає, що будь-яка нова ліквідація стикатиметься з більш високим ковзанням (оскільки Y стає меншим, X зростає більшим).

У моделі поточний стан пулу (X, Y) безпосередньо впливає на LTV нових кредитів. Коефіцієнт використання B (UB) визначається як:

UB = 1 - (Y_поточний / Y_початковий)

Коли UB наближається до 1, це свідчить про те, що більшість активів B вже використано, і пул наближається до вичерпання. Це створює вкрай незбалансований пул AMM, де ціна A різко падає. Якщо в таких умовах відбувається ліквідація, відновлювальна вартість B може стрімко падати.

Для того щоб запобігти цьому, модель вводить механізм для зниження LTV в умовах високого використання. Наприклад, якщо використано 50% ліквідності B, тоді нові позики можуть використовувати лише 50% звичайного обмеження LTV.

Допустиме значення коефіцієнта вартості кредиту (UB) = Максимальне значення коефіцієнта вартості кредиту × (1−UB)

Ця модель забезпечує, що нові позики не вичерпають доступну ліквідність або не викладають існуючі позики збільшеному ризику. Протокол також може заборонити будь-якій окремій позиції споживати більше певного відсотка залишкових резервів B. Крім того, система може підвищити комісії або процентні ставки в умовах високого використання для засудження позик понад безпечні пороги — це становить частину загальної стратегії управління ризиками платформи.

Через візуалізацію та моделювання стає зрозуміло, що зі збільшенням волатильності або зростанням очікуваного розміру кредиту безпечний діапазон LTV стає вужчим. Це демонструє перевагу динамічно коригованої моделі LTV від Flying Tulip над традиційними AMM, де статичні правила часто не вдаються відповідати ринковим умовам.

Джерело: Літаюча тюльпан

Переваги моделі

Динамічна модель LTV-AMM інтегрує знос, використання, ліквідність та волатильність для забезпечення в реальному часі коригувань LTV. Цей дизайн має значні переваги у керуванні ризиками, стабільності системи, ефективності капіталу та користувацького досвіду, роблячи його інноваційним рішенням у просторі децентралізованого кредитування DeFi.

Динамічне налаштування

Модель автоматично налаштовує відношення LTV на основі реальних ринкових умов, забезпечуючи відповідність обмежень на позики з ліквідністю та волатильністю.

Приклад: коли волатильність ринку зростає, LTV автоматично зменшується для зменшення ризику на Gate.io.

Управління ризиками

При врахуванні ковзання та використання модель значно знижує ризик ліквідації:

- Slippage: Знижує втрати від падіння цін під час великих ліквідацій застави.

- Використання: Зменшує LTV, коли попит на позику стрімко зростає, а використання пулу підвищується, запобігаючи перевантаженню системи.

Адаптація до волатильності

Модель коригує LTV в залежності від волатильності активів:

- Активи з низькою волатильністю (наприклад, стейблкоїни): Вищий коефіцієнт вартості застави, легше отримання позики.

- Активи високої волатильності (наприклад, волатильні токени): Зменшення LTV для управління ризиками.

Стабільність системи

Шляхом поєднання факторів зносу, використання, ліквідності та волатильності протокол залишається стійким навіть під час стресу на ринку, що допомагає уникнути системного ризику.

Ефективність капіталу

В межах безпечних меж модель максимізує обмеження позик та підвищує використання капіталу.

Наприклад, коли ринки стабільні, LTV може бути збільшено для підтримки більш великого обсягу позик.

Прозорість

Логіка моделі відкрита й може бути відстежена. Користувачі можуть чітко розуміти, як змінюється LTV в залежності від ринкової динаміки, що сприяє побудові більшого довіри до протоколу.

Приспособливість

Це працює в різних ринкових умовах та типах активів — чи то стабільні монети, чи високоволатильні токени — з розумними розподілами LTV для кожного.

Інновація

Поєднуючи механізми автоматизованого ринку (AMM) з позичковою логікою, модель вводить унікальну конкурентну перевагу в DeFi, пропонуючи користувачам більш безпечний та капіталоефективний досвід позичання.

Ризики

Хоча динамічна модель LTV-AMM має переваги у контролі за ризиками та стійкості системи, вона також вводить складність, високу залежність від даних, обчислювальну інтенсивність та вразливість до маніпуляцій. Розробники повинні пом'якшити ці ризики шляхом оптимізації параметрів, прозорості та строгих аудитів для забезпечення безпеки та надійності.

Помилки прогнозування

Неправильні прогнози волатильності можуть призвести до занадто високих або занадто низьких LTV, що порушує безпеку протоколу позики.

Висока залежність від даних

Модель сильно покладається на дані в реальному часі (наприклад, ціни на активи, глибина пулу, рівні використання). Якщо дані невірні, запізнені або відсутні, динамічна коригування LTV може зазнати невдачі.

Проблеми якості даних

У DeFi дані на ланцюжку можуть бути маніпульовані (наприклад, через атаки на ціни), що може поставити під загрозу цілісність моделі.

Навантаження на продуктивність системи

Реальночасні обчислення ковзання, використання та волатильності вимагають значних обчислювальних ресурсів, що потенційно уповільнює операції системи та погіршує досвід користувача.

Чутливість параметрів

Ефективність моделі тісно пов'язана з налаштуванням параметрів (наприклад, зниження волатильності, пороги ліквідації). Погано сконфігуровані параметри можуть призвести до неефективного коригування LTV.

Складність налаштування

Знаходження оптимальних комбінацій параметрів вимагає обширного тестування та ітерацій, що підвищує складність розробки та обслуговування.

Затор мережі

Під час заторів у блокчейні оновлення моделі в реальному часі можуть бути затримані, що збільшує ризик для позичальників та кредиторів.