The State of Crypto Lending

Introduction

Lending and borrowing are use cases for cryptocurrencies that have found strong product-market fit both onchain and offchain, with the category as a whole topping $64 billion in market size at its peak. The lending market has also played an important role in building a financial ecosystem on top of digital assets, allowing users to obtain liquidity on their holdings to deploy across DeFi and trade across onchain and offchain venues.

This report explores the onchain and offchain cryptocurrency lending markets. It is divided into two sections: the first offers a history of the crypto lending market, the players in it, its historical size (onchain and offchain), and some of the pivotal moments in the sector. The second part of the report delves into how some lending products and other sources of leverage work in onchain and offchain settings, who uses them, and the risks of each. The report offers a comprehensive view of the crypto lending market, shedding light on one of the most widely used but opaque sectors of the crypto economy. Crucially, the report provides a rare insight into the size of the offchain lending market, a historically opaque part of the industry.

Key Takeaways

- The overall size of the crypto lending market is still meaningfully below the highs made at the tail-end of the 2020-2021 crypto bullmarket. The total size of the crypto lending market as of Q4 2024 including crypto-backed collateral debt position (CDP) stablecoins is $36.5 billion, down 43% from the all-time high of $64.4 billion in Q4 2021. The decline can be attributed to the decimation of lenders on the supply side, and funds, individuals, and corporate entities on the demand side.

- The top 3 CeFi lenders as of Q4 2024 include Tether, Galaxy, and Ledn combining for a loan book size of $9.9 billion at the conclusion of Q4 2024. Together, they make up 88.6% of the CeFi lending market and 27% of the total crypto lending market including crypto-backed CDP stablecoins.

- Onchain lending applications have experienced strong growth since the bear market bottom of $1.8 billion in open borrows at the conclusion of Q4 2022. There were $19.1 billion of open borrows across 20 lending applications and 12 blockchains as of Q4 2024. This represents an increase of 959% in open DeFi borrows over eight quarters.

The Market

There are two primary channels through which crypto-based lending and borrowing services are offered, including DeFi and CeFi, each holding their own qualities and products offered. Below is a brief overview of CeFi and DeFi lending and borrowing:

- Centralized Finance (CeFi) – centralized offchain financial companies offering lending and borrowing services for cryptocurrencies and crypto-related assets. Some of these entities use onchain infrastructure or have their entire business built onchain. There are three broad types of CeFi lending:

- Over the Counter (OTC) – OTC transactions are offered by centralized institutions and provide a comprehensive range of tailored lending solutions and products. OTC transactions are conducted on a bilateral basis, allowing for bespoke arrangements between borrowers and lenders. The terms of OTC arrangements are customized to meet the specific needs of both parties, including interest rates, maturity, and loan-to-value (LTV) ratios. These offerings are generally only available to accredited investors and institutions.

- Prime Brokerage – an integrated trading platform offering margin financing, trade execution, and custody services. Users can either withdraw margin financing from prime brokers for use elsewhere or keep it on the platform for trading activities. Prime brokers typically offer financing on a limited set of crypto assets and crypto ETFs.

- Onchain Private Credit – allows users to pool funds onchain and deploy them through offchain agreements and accounts. In this case, the underlying blockchain effectively becomes a crowd sourcing and accounting platform for offchain demand for credit. The debt is often tokenized, either as collateral debt position (CDP) stablecoins or directly through tokens representing shares in the debt pool. The use of proceeds is typically narrow.

- Decentralized Finance (DeFi) – smart contract-powered applications that live on blockchains, allowing users to borrow against their cryptocurrencies, lend them for yield, or use them to acquire leverage when trading. DeFi lending and borrowing has the distinct qualities of operating 24 hours per day and seven days per week, offering a wide range of assets that can be borrowed and used as collateral, and being fully transparent and auditable by anybody. Lending apps, collateral debt position stablecoins, and decentralized exchanges allow users to obtain leverage onchain.

- Lending Applications – onchain apps that allow users to deposit collateral assets, like BTC and ETH, against which they can borrow other cryptocurrencies. Terms of the loans, which are based on collateral assets supplied and borrowed assets, are predetermined through risk assessments conducted by the application. Lending and borrowing through these applications are similar to that of traditional overcollateralized lending.

- Collateral Debt Position Stablecoins – U.S. dollar stablecoins that are overcollateralized by individual cryptocurrencies, or a basket of them. It is similar in principle to overcollateralized lending and borrowing, however, a synthetic asset is issued against the collateral deposited by users.

- Decentralized Exchanges – some decentralized exchanges allow users to acquire leverage to amplify their trading positions. While the functionality of decentralized exchanges is different, the role of those offering margin is similar to that of CeFi prime brokers. The proceeds are typically not transferable from the decentralized exchange, however.

The market map below highlights some of the major past and present players in the CeFi and DeFi crypto lending market. Some of the largest CeFi lenders by loan book size crumbled in 2022 and 2023 as crypto asset prices broke down and liquidity in the market dried up. Most notably Genesis, Celsius Network, BlockFi, and Voyager all filed for bankruptcy over the two-year period. This led to an estimated 78% collapse in the size of the combined CeFi and DeFi lending markets from the 2022 peak to bear market trough, with CeFi lending losing 82% of its open borrows. More on the history, evolution, and size of the crypto lending market will be covered in the following sections.

The table below draws comparisons between some of the largest CeFi crypto lenders historically. Some of the companies listed offer multiple services to investors, like Coinbase which primarily operates as an exchange but extends credit to investors through OTC cryptocurrency loans and margin financing.

History of Crypto Lending

Although onchain and offchain crypto lending didn’t become widely used until late 2019/early 2020, some of the current and historically important players formed as early as 2012. Notably, Genesis, which carried a loan book as big as $14.6 billion, was founded in 2013. Onchain lending and CDP stablecoin titans, like Aave, Sky (formerly MakerDAO), and Compound Finance, launched on Ethereum between 2017 and 2018. These onchain lending/ borrowing solutions were only made possible by the advent of Ethereum and smart contracts, which went live in July 2015.

The tail end of the 2020-2021 bull market marked the beginning of a turbulent 18-month period plagued by bankruptcies for the crypto lending market. Notable events around this time included the depeg of Terra’s stablecoin, UST, which would ultimately be rendered worthless alongside LUNA; the depeg of the largest Ethereum liquid staking token (LST), stETH; and shares of Grayscale’s Bitcoin Trust, GBTC, trading at a discount to net asset value (NAV) after years of trading at a growing premium.

Sizing the Market

The combined size of the DeFi and CeFi crypto lending markets is still meaningfully off the highs achieved in Q1 2022 as measured using end-of-quarter snapshots. This is largely due to the lack of recovery in CeFi lending after the 2022 bear market and the decimation of the largest lenders and borrowers in the market. The following looks at the size of the crypto lending market through the lenses of CeFi and onchain venues.

At its peak, Galaxy Research estimates the combined loan book sizes of the CeFi lenders with accessible data was $34.8 billion; at its trough the desk estimates the CeFi lending market to be worth $6.4 billion (an 82% decline). At the conclusion of Q4 2024 the total size of outstanding CeFi borrows is $11.2 billion, or 68% off the all-time high and up 73% from the bear market trough.

As the CeFi lending market has contracted over the last three years the amount of outstanding loans has consolidated across fewer lenders. At the CeFi lending market peak in Q1 2022 the top three lenders (Genesis, BlockFi, and Celsius) comprised 76% of the market, holding $26.4 billion of the $34.8 billion loans outstanding by the CeFi cohort of lenders. Today, top three lenders (Tether, Galaxy, and Ledn) maintain a combined 89% market share.

When assessing the market dominance of one lender over another, it’s important to note the distinctions between each lender, since not all CeFi lenders are the same. Some lenders only offer certain types of loans (e.g., BTC-collateralized only, altcoin-collateralized products, and cash loans that do not include stablecoins), only service certain types of clients (e.g., institutional v. retail), and only operate in certain jurisdictions. The culmination of these points allows some lenders to scale larger than others by default.

As evidenced by the chart below, DeFi lending through onchain applications, like Aave and Compound, has seen strong growth from the bear market bottom of $1.8 billion in open borrows. There were $19.1 billion in open borrows across 20 lending applications and 12 blockchains at the conclusion of Q4 2024. This represents an increase of 959% in open DeFi borrows on the observed chains and applications in the eight quarters since the bottom was set. As of the Q4 2024 snapshot the amount of outstanding loans through onchain lending applications was 18% higher than the $16.2 billion previous peak set during the 2020 -2021 bull market.

DeFi borrowing has experienced a stronger recovery than that of CeFi lending. This can be attributed to the permissionless nature of blockchain-based applications and the survival of lending applications through the bear market chaos that felled major CeFi lenders. Unlike the largest CeFi lenders that went bankrupt and no longer operate, the largest lending applications and markets were not all forced to close and continued to function. This fact is a testament to the design and risk management practices of the large onchain lending apps and the benefits of algorithmic, overcollateralized, and supply / demand-based borrowing.

The crypto lending market, excluding the market cap of crypto collateralized CDP stablecoins, reached a peak of $48.4 billion in open borrows on a combined basis at the conclusion of Q4 2021. The cumulative market reached its trough four quarters later in Q4 2022 at $9.6 billion, an 80% decline from the top. Since then, the total market has expanded to $30.2 billion, mostly driven by DeFi lending app expansion, representing growth of 214% using end of Q4 2024 snapshots.

Note, there is potential for double counting between total CeFi loan book size and DeFi borrows. This is due to the fact that some CeFi entities rely on DeFi lending applications to service borrows to offchain clients. For example a hypothetical CeFi lender may use its idle BTC to borrow USDC onchain, then extend that same USDC to a borrower offchain. In this case, the CeFi lender’s onchain borrow will be present in the DeFi open borrows and in the lender’s financial statements as an open borrow to its client. The lack of disclosures and onchain attribution makes filtering for this dynamic difficult.

A notable evolution of the crypto lending market is the dominance in DeFi lending apps over CeFi venues as the market progressed through the bear market and began to recover. DeFi lending applications’ share of total cryptocurrency borrows, excluding the market cap of crypto collateralized CDP stablecoins, only reached 34% through the bull cycle of 2020 – 2021; as of Q4 2024 it makes up 63%, nearly doubling its dominance.

Including the market cap of crypto-collateralized CDP stablecoins, the total size of the crypto lending market topped $64.4 billion in Q4 2021. At the bottom of the bear market in Q3 2023 it totaled just $14.2 billion, representing an 78% decline from the bull market peak. As of Q4 2024 the market has rebounded 157% from the Q3 2023 low to reach a total size of $36.5 billion.

Note, like borrows through DeFi lending apps, there is potential for double counting between total CeFi loan book size and CDP stablecoin supply. This is due to the fact that some CeFi entities rely on minting CDP stablecoins with crypto collateral to service borrows to offchain clients.

A more exaggerated trend in the growing market share of onchain lending and borrowing is observable when including crypto-backed CDP stablecoins. At the conclusion of Q4 2024 DeFi lending apps and CDP stablecoins captured a combined 69% of the entire market. Its share has been in a steady uptrend since Q4 2022. A noteworthy observation is the dwindling dominance of CDP stablecoins as a source of crypto-collateralized leverage. This can be partially attributed to increased liquidity of stablecoins and improved parameters on lending applications and the introduction of delta neutral stablecoins like Ethena.

Market Data Logic and Sources

The table below highlights each of the sources and logic used to compile the DeFi and CeFi lending market data used above. While the DeFi and cDeFi data are retrievable through onchain data, which is transparent and easily accessible, retrieving the CeFi data is more tricky and less available. This is due to inconsistencies in how CeFi lenders account for their outstanding loans, the frequencies at which they make the information public, and difficulties around the general accessibility of this information.

Venture Investing and Crypto Lending

CeFi and DeFi lending/ credit applications and platforms have raised a combined $1.63 billion through deals with known raise amounts between Q1 2022 and Q4 2024 across 89 deals. The category raised the most capital on a quarterly-basis in Q2 2022, capturing at least $502 million in funding across eight deals. The fourth quarter of 2023 was the lowest month at $2.2 million in total funding.

Venture allocation to lending and credit applications have made up only a small portion of total VC capital invested across the crypto economy. On average, lending and credit applications have only captured 2.8% of all VC capital allocated to the space on a quarterly basis between Q1 2022 and Q4 2024. Lending and credit apps captured their greatest share of total quarterly funding of 9.75% in Q4 2022. In the most recent quarter, Q4 2024, they captured just 0.62% of total funding.

Reference Galaxy Research’s coverage of the crypto venture capital scene for a more comprehensive view of historical trends in crypto VC funding.

What Went Wrong?

The second half of 2022 through the early months of 2023 saw an aggressive collapse of the crypto lending market as the biggest players in the sector went bankrupt. This included BlockFi, Celsius, Genesis, and Voyager, which combined for 40% of the entire crypto lending market and 82% of the CeFi lending market at their peaks. The toppling of these lenders was ultimately due to the implosion of the crypto market at large, though these lenders’ mismanagement of risk and their acceptance of toxic collateral from borrowers exacerbated their problems.

Crypto Market Implosion and Impact on Collateral Values

The collapse of asset prices was the leading factor that forced the credit unwind in the crypto lending market. Excluding BTC, USDC, and USDT, the market cap of digital assets lost nearly $1.3 trillion (77%) in value in the 406-day period after the cycle high was reached on November 9, 2021. Included in this figure was the total wipe out of ~$18.7 billion Terra’s UST stablecoin and ~$39 billion of the LUNA token. This resulted in collateral assets that were either worthless or hard to dispose of as liquidity dried up, and left borrowers stranded in trades that were no longer above water.

Grayscale’s Bitcoin Trust and Liquid Staked ETH

The downtrend in the market led to widely used collateral assets among institutional borrowers becoming toxic. Notably, illiquid assets like stETH, GBTC, and ASIC (Application Specific Integrated Circuit) bitcoin mining machines led to the accelerated devaluation of widely used collateral.

The issue with stETH and GBTC in particular was that they didn’t give investors the privilege of redeeming their underlying: ETH in the case of stETH and BTC in the case of GBTC. At the time, Ethereum Beacon Chain staking withdrawals were not enabled, disallowing users from claiming the ETH they locked in staking contracts, and GBTC did not allow investors to claim the BTC under each share due to constraints in the product’s structure. This meant that secondary market liquidity for stETH and GBTC, which was much thinner than that of their underlying assets, had to support the full weight of the selling pressure. The end result was these assets trading at discounts to the value of their underlying, accelerating the already intense stress put on crypto asset collateral. stETH’s discount dipped as low as 6.25% and GBTC’s discount as much as 48.9% as the market unwound.

Bitcoin ASICs

A similar dynamic unfolded with bitcoin ASIC-collateralized loans extended to miners. The issue with ASICs as collateral was twofold: 1) the revenue they generate, and ultimately their value, is bound to the price of BTC and mining difficulty, and 2) the launch of newer generation machines puts stress on the values of older generation ones. These factors, combined with the illiquid nature of mining hardware, led to outsized losses in the values of machines relative to bitcoin, or the absolute inability to dispose of the machines used as collateral.

Hash price is a measure of the estimated daily revenue per unit of mining power (before mining costs) of an ASIC machine. It is typically expressed in dollars per Terahash (TH/s) or dollars per Petahash (PH/s). For example, a machine with .1 PH/s of mining power at a hash price of $100 per PH/s is estimated to earn $10 of revenue per day before operating costs. This figure, combined with other factors, can then be used to draw out and discount future revenue/ profit to arrive at a value for the machine.

The chart below highlights the trend in hash price and difficulty through the 2022 bear market. Hash price stood at $403 per PH/s at bitcoin’s cycle high close price of $67,600 and with difficulty at ~21.7 trillion hashes in November 2021. In the 13 months that followed bitcoin’s price fell 75% to ~$16,600 and difficulty rose 58%, pushing hash price, and in turn estimated revenues of ASICs, down 86%. Notice the 11% difference between bitcoin’s performance and the collapse in hash price. This delta is due to the increase in mining difficulty. The rising difficulty signifies more competition between miners which, when coupled with bitcoin’s fixed daily issuance, ends with less BTC, and in turn revenue, per unit of hash power in aggregate on the network. This dynamic was a contributing factor to the outsized losses experienced in the value of ASICs.

The decline in revenue generated by ASICs had negative consequences on the values at which they were sold. Each type of machine, categorized by efficiency, experienced anywhere between 85% and 91% declines in value per unit of hash power from their cycle high values to the bottom in bitcoin’s price in December 2022. As a result, the collateral backing loans extended to miners lost more than 90% of their value in some cases. Note, this chart only highlights the ASICs by efficiency that were most commonly used before and throughout the bear market, which were more likely to be used as collateral in loans to miners.

The decline in the price of BTC and increase in difficulty weren’t the only headwinds faced by ASIC values. New, more efficient machines were hitting the market in 2021 and 2022, including the first sub-21 J/TH machine by Bitmain in August 2022. This added more pressure to older machines used as collateral as they became relatively less attractive to mine with.

Risk Mismanagement

Making matters worse were the poor risk management practices of many prominent crypto lenders at the time. In the aftermath of the bear market, however, the industry has begun to self-regulate in the absence of clear regulatory guidelines; this includes tighter risk management and more thorough due diligence. Nonetheless, the lack of, and poor execution around, lender risk management played a significant role in the collapse of digital assets in 2022 and 2023.

Asset-Liability Management

Lenders of the pre-FTX era did not properly manage the liquidity of their books. Basically, many groups would lend out on term and have borrows on short durations in the expectation that they could back fill the liquidity when needed. When lenders needed their money back in masse, however, there wasn’t enough liquidity to satisfy the demand. Borrowers were either too far underwater to return borrowed capital or were in termed loans that lenders could not take back.

Poor Credit Risk Management

Lending unsecured or undercollateralized was a common practice for crypto lenders in the pre-FTX era. It is estimated that Celsius, for example, had up to 36.6% of its institutional loan book occupied by unsecured borrowers and BlockFi lent unsecured to FTX. Lenders also had improper vetting procedures, failing to adequately check if counterparties were solvent, and lent capital to unworthy borrowers.

Poor Internal Risk Controls

Lapses in asset-liability mismatch and credit risk management boiled down to poor internal risk controls. Many lenders in the pre-FTX era did not have defined risk parameters or templated risk limits for loans. The problem of poor internal controls was mostly company-specific and not a broad industry problem. Some lenders, while falling victim to the widespread contagion of the crypto market collapse in 2022, had loan standards and controls in place that helped them survive through the bear market.

What’s Next for the Crypto Lending Market?

Now that the market has begun to recover and crypto lending is trending higher, there are some key shifts to look out for in the year ahead. They are:

For CeFi lending, traditional institutions like Cantor Fitzgerald, prime lenders, and banks entering the market create opportunities to access capital through established banking channels, increasing competition and driving down capital costs. This increased competition and access to lower-cost capital also enhances liquidity and accessibility/ scale of services, as these institutions bring deep financial resources and robust market infrastructure to the space. These entities are stepping into the crypto economy through individual interest and as a result of measures from regulators. Most notably, the SEC’s rescission of SAB-121 by issuing SAB-122 adds tailwinds to crypto lending by removing a requirement that publicly traded companies, and many banks are publicly traded, carry client digital assets on their own balance sheets. This requirement from SAB-121, when combined with separate bank capital requirements, had effectively made it nearly impossible for banks to offer crypto custody services, and thus impeded their ability to provide ancillary services like lending. Furthermore, the rise of Bitcoin ETPs in the U.S. has allowed for the entrance of prime lending desks to provide leverage and lending with ETPs as collateral, further expanding the crypto-related lending market.

For onchain private credit, the future rests on tokenization, programmability, utility, and, as a result, yield expansion. The tokenization of offchain debt introduces elements of transparency and automation not found in traditional debt vehicles. The combination of these two factors allows for better risk management and, in turn, higher risk tolerance of lenders and lower management costs that can lead to lenders going farther down the risk curve and capturing more of the yield generated. Additionally, the utility of private credit tokens in the onchain economy is set to broaden. Serving as collateral on lending apps or to mint CDP stablecoins is likely to be the first major use case for these tokens onchain.

For DeFi lending, the future is in the expansion of its institutional userbase and centralized offchain companies building on the tech stacks of lending applications. Growing institutional adoption stems from 1) financial companies becoming more familiar with blockchain and the risks of onchain applications, 2) the benefits supplementing offchain operations with onchain outlets, 3) regulatory clarity for digital assets from major governments, and 4) the liquidity base and relative amount of lending activity onchain growing against that of offchain. Additionally, centralized companies building on lending app tech stacks is something to watch out for. As these companies issue assets (e.g. private credit tokens) and move more of their business onchain there is a possibility they will want to use blockchain infrastructure to support the utility of their tokens and company operations. An example of this is Ondo Finance’s Flux protocol, which is a fork of Compound v2 created to support the utility of its OUSG treasury token.

Data Driven Insights into Crypto Lending

The following highlights historical trends in onchain and offchain lending activity, including interest rates, the sizes of various CDP stablecoins, and assets most commonly borrowed and used as collateral.

Activity

Lending is the largest DeFi category across all blockchains, with Ethereum being the largest lending chain by assets deposited and borrowed. As of March 31, 2025 there are $33.9 billion of assets deposited across twelve Ethereum Virtual Machine- based (EVM) Layer 1 (L1) and Layer 2 (L2) blockchains. There is an additional $2.99 billion of deposits on Solana, which is not pictured below. Ethereum L1 houses $30 billion (81%) of these deposits. Aave V3 on Ethereum L1 is the largest lending market, holding $23.6 billion in deposits as of March 31, 2025. Note that lending application deposits capture assets being used as collateral and assets solely deposited for the yield generating opportunities. More on the assets actively being used as collateral on Aave V3 on Ethereum are covered below.

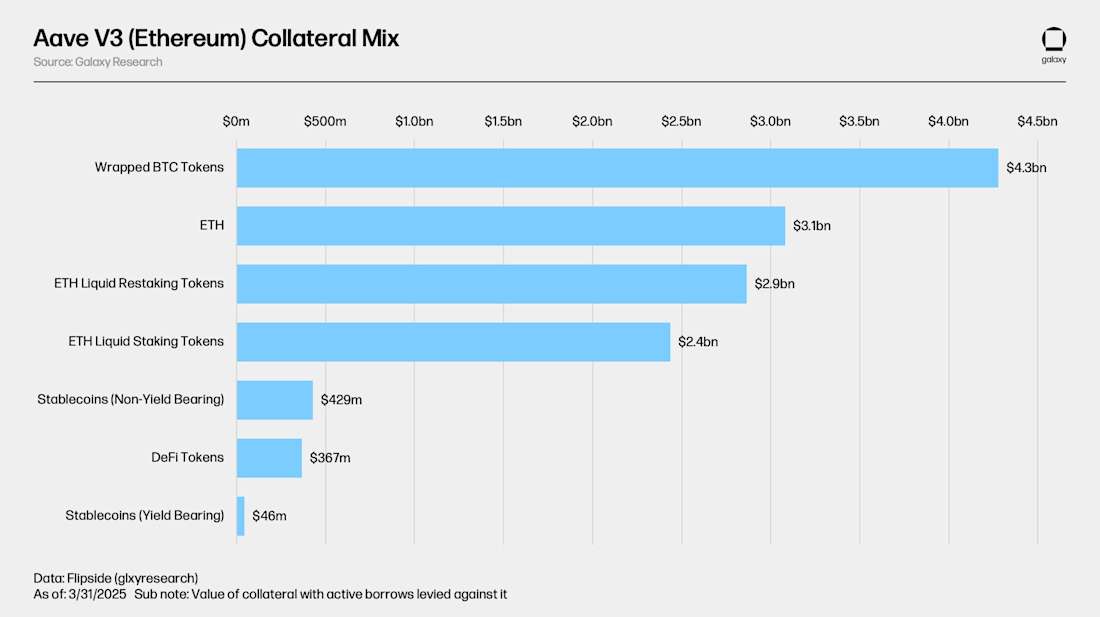

Wrapped bitcoin tokens (WBTC, cbBTC, and tBTC), ETH, and ETH liquid (re)staking (stETH, rETH, ETHx, cbETH, osETH, and eETH) tokens are most commonly used as collateral on Aave V3 on Ethereum. In total, there are $13.5 billion worth of collateral assets with borrows actively levied against them. Combined, these assets have $8.9 billion worth of borrows against them for an average LTV of 65.9% on the application.

The outstanding amount of borrows on the same thirteen chains observed in the supply analysis (including Solana having $1.13 billion in borrows) was at $15.33 billion as of March 31, 2025. Cumulatively, this represents a utilization rate of 41.45% across all the chains. $8.9 billion (58%) of the open borrows are on Aave V3 on Ethereum alone. The total amount of open borrows was at an all-time high of $20.06 billion on January 24, 2022 across the 12 observed EVM chains.

Stablecoins and unstaked ETH are the most borrowed assets on Aave V3 on Ethereum. This is due to the fact many users deposit their cryptocurrencies as collateral for dollar liquidity to fund new trades; and borrowing ETH against liquid (re)staked ETH allows users to get leveraged exposure to ETH or to short it at low net carry costs. The native staking yield built into liquid (re)staking tokens, which is denominated in ETH, covers some of the cost of the ETH loan in this case. More details on this, and other onchain interest rates, will be covered below.

Interest Rates

This section details the interest rates and stability fees paid on the prominent stablecoins, including USDT, USDC, GHO, and DAI/ USDS, in addition to BTC and ETH, across onchain lending markets and offchain venues.

Onchain Interest Rates

The following examines the interest rates and stability fees of stablecoins, ETH, and (W)BTC across a number of chains and onchain lending markets.

Stablecoins

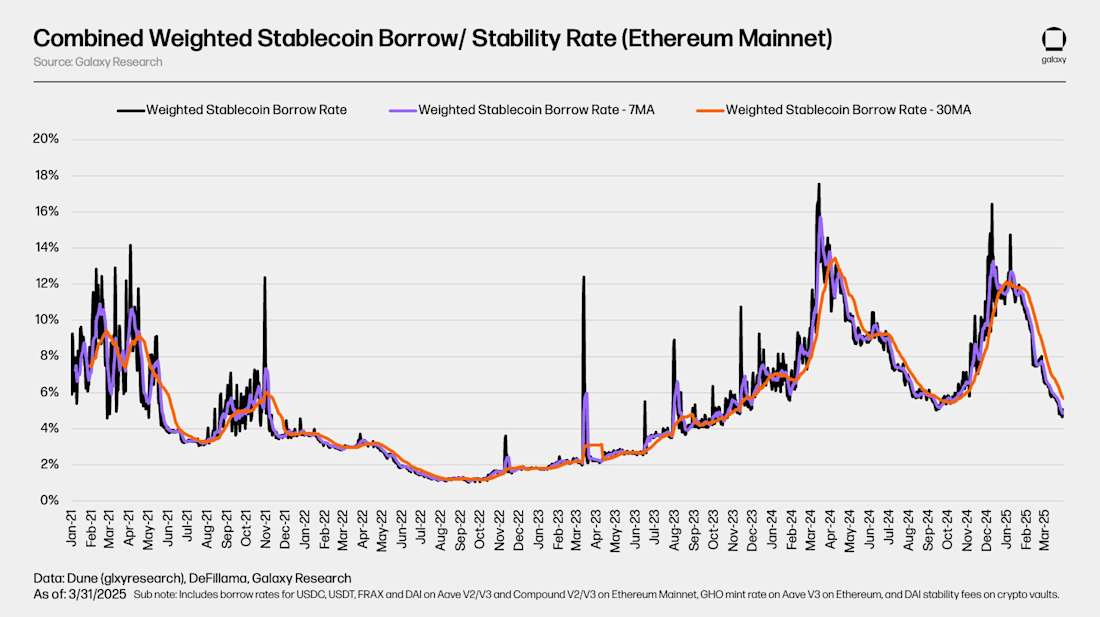

The combined weighted average borrow rate and stability fee by amount borrowed of stablecoins on Ethereum mainnet stood at 5.67% using the 30-day moving average on March 31, 2025. The borrow rates of stablecoins onchain are largely reflexive to the prices of digital assets, like bitcoin and Ethereum. As asset values appreciate borrow rates typically climb, and vice versa.

The chart below breaks out the borrow APR of stablecoins on lending applications, like Aave and Compound, and the stability fees of CDP stablecoins, like DAI/ USDS and GHO. It highlights the cost of borrowing LP deposits on lending applications against the costs of minting CDP stablecoins. Note the relative lack of volatility in the stability fees of CDP stablecoins compared to the market driven rates of lending app borrows. This is due to differences in how their rates are determined, which is market-driven in the case of lending applications and through periodic governance proposals or updates in the case of CDP stablecoins.

BTC

The chart below shows the weighted borrow rate for WBTC on lending apps across a number of lending applications and chains. The cost of borrowing WBTC onchain is often low due to the lack of borrow demand for the asset. As shown earlier, wrapped bitcoin tokens are primarily used for collateral in onchain lending markets and do not maintain relatively high utilization rates that drive borrowing costs up. Adding to this is a lack of volatility in the cost of borrowing BTC onchain that typically comes with users frequently borrowing coins and paying down debt.

In the context of borrowing and lending BTC onchain it’s important to consider that native BTC is not compatible with smart contract-enabled blockchains, like Ethereum. As a result, wrapped bitcoin tokens, which in the case of Ethereum are ERC-20 stablecoins bound to native BTC, are used in onchain lending markets. This adds a facet of risk to borrowing and lending BTC onchain that is not always found in the offchain lending and borrowing of BTC, which can include native BTC.

ETH & stETH

The chart below shows the weighted borrow rate for ETH and stETH on lending apps across a number of chains. Despite these tokens both being ETH centric, either directly or as a voucher token that claims ETH locked on the Beacon Chain, there is a delta between their borrow costs. This is due to difference in their interest rate curves and utilization ratios across lending apps. More on the mechanics of interest rate curves are covered in a later section detailing onchain lending applications.

On Ethereum’s largest lending market, unstaked ETH is heavily borrowed while Ethereum LSTs serve as a primary collateral asset. By using LSTs—which earn network staking APY—as collateral, users secure ETH loans at low, often negative, net borrow rates. This cost efficiency fuels a looping strategy where users repeatedly use LSTs as collateral to borrow unstaked ETH, stake it, and then recycle the resulting LSTs to borrow even more ETH, thereby amplifying their exposure to the ETH staking APY. The accompanying chart shows the net weighted average cost of borrowing ETH using stETH as collateral, derived by subtracting the stETH staking APR and its lending supply rate from the weighted average ETH borrow APR.

OTC Interest Rates

The following section highlights the offchain, OTC borrow rates of USDC, USDT, BTC and ETH, and compares them to their corresponding onchain rates.

Stablecoins

Offchain stablecoin rates, like that of onchain stablecoin rates, closely track crypto price movements, and are driven by the demand for leverage. For instance, offchain stablecoin rates bottomed out in summer 2023, several months after the FTX collapse triggered the crypto credit crisis and bear market. Since then, offchain rates have risen, specifically starting in March 2024, marking the onset of the current bull market. Onchain rates, more volatile by nature, spiked above 15%, while OTC rates remained subdued in the 7% to 10% range. By summer, both onchain and OTC rates had normalized amid rangebound price action. Overall, onchain and OTC stable rates tend to move in line with one another, with OTC rates being less volatile.

Notice how the offchain rates for USDC and USDT are roughly equal and adjust on similar cadences while the onchain rates are more volatile and not always equal. This is due to the differences in the relative risk and utility of these stablecoins onchain against what they are used for through offchain borrows and how their risk is assessed by offchain lenders.

USDC

USDT

BTC

BTC rates show a clear divergence between onchain and OTC markets. In the OTC market, BTC demand is driven primarily by two factors: the need to short BTC and the use of BTC as collateral for stablecoin/cash loans. For example, in 2022, following the FTX collapse, OTC rates surged as demand to short BTC spiked. Similarly, in February 2024, at the onset of the bull market, OTC rates rose as firms sought to borrow BTC for collateral to secure stablecoin or cash loans. In contrast, onchain BTC rates have remained largely flat. The onchain market lacks significant demand, with few yield opportunities available, and most onchain participants only use BTC as collateral for dollar liquidity.

ETH

Offchain ETH rates are generally the most stable, as the yield from ETH staking provides a baseline rate that the market tends to follow. Onchain rates typically stay close to this staking yield, as lenders are incentivized to lend below the staking rate, while borrowers have limited incentive to borrow ETH, given the lack of yield-generating opportunities that outperform staking. In the OTC market, a similar dynamic to BTC plays out, though less pronounced. In bear markets, demand to short ETH increases, while in bull markets, demand for borrowing ETH to use as collateral for stablecoin borrows rises. However, lending against ETH is less common than lending against BTC in the OTC space as firms prefer to stake their assets rather than posting as collateral.

CDP Stablecoins

The combined supply of notable CDP stablecoins was $9.6 billion as of March 31, 2025. DAI/ USDS, issued by Sky, was the largest CDP stablecoin with $8.7 billion in supply including all collateral types (e.g. RWA, private credit, and crypto). Despite the total supply of stablecoins near all-time highs, CDP stablecoins are still 46% off the high of $17.6 billion set in early January 2022.

CDP stablecoins’ share of total stablecoin market cap has also retreated from a high of 10.3% to just 4.1% as of March 31, 2025. This is due to the increasing prominence of centralized stablecoins, like USDT, and yield-bearing stablecoins, like USDe, coupled with sluggish demand for CDP stablecoins as a source of dollar liquidity onchain.

The chart below shows the crypto-collateralized market cap of CDP stablecoins (i.e. the market cap of CDP stablecoins that are directly backed by crypto assets). After reaching $17.3 billion in January 2022, the market cap of this cohort of CDP stablecoins has declined 55% to $7.9 billion.

The crypto-collateralized CDP stablecoin market cap’s drawdown from all-time highs through the bear market of 2022 – 2023 is consistent with that of open borrows on lending applications, highlighting the similarities between their functionalities and purposes as sources of onchain credit.

The chart below offers a non-aggregated view of CDP stablecoin stability fees across bitcoin and Ethereum vaults. They represent the cost of minting CDP stablecoins against bitcoin and Ethereum through the observed venues. Note the differences in the stability fees between ETH and BTC vaults despite the assets being used as collateral to mint the same synthetic assets. This is a distinguishing factor of some CDP stablecoins relative to their lending application alternatives, where the collateral asset determines minting rates instead of the asset being borrowed. More on this, and CDP stablecoins largely, is covered in a later section detailing the mechanics of onchain lending and borrowing.

Subscribe to receive monthly lending market commentary directly to your inbox!

How Crypto Lending Works Through DeFi and CeFi

The rest of the report covers each vertical of CeFi and DeFi lending, how they work, the risks involved, and how DeFi markets complement offchain lending operations.

Why Lend and Borrow Crypto?

Before diving into how cryptocurrencies are borrowed and lent, let’s establish why companies and individuals engage in the activity. The reasons include:

- Get liquidity on their coins – allows borrowers to access liquidity without selling their assets, maintaining potential for future upside.

- Get yield on their coins – allows lenders to earn passive interest on their idle assets.

- Get leverage to trade – individuals can amplify their position size by trading with borrowed funds.

- Hedge long exposure – enables individuals to mitigate risk on existing long positions by establishing offsetting short positions, effectively managing portfolio delta and reducing directional exposure.

- Get short exposure – enables traders to take positions based on anticipated price declines by borrowing and selling assets they expect to repurchase later.

- Finance business operations – allows businesses to access liquidity that can be used to fund operations.

Depending on the specific reason for borrowing/ lending, the assets a borrower or lender owns and where they hold them, and how much capital they are looking to borrow or lend can influence the best channel to use.

CeFi Lending

CeFi lending can be divided into three categories, over the counter (OTC), prime brokerage, and onchain private credit.

OTC Lending

The following highlights the high-level details of CeFi OTC lending:

How does it work? Counterparties face each other in bilateral agreements. Each trade is negotiated and papered separately and is typically conducted via voice or chat (e.g. over phone or video call, or over email or messaging applications). Onchain borrower collateral is typically held in a multisig controlled by the lender. In some cases where tri-party agreements are arranged, borrowers, lenders, and custodians may control their own keys to the multisig.

Who offers and uses it? Some of the main OTC lenders in the space include Galaxy and Coinbase in the US; other big exchanges globally offer similar services. Borrowers are typically hedge funds, high net worth individuals, family offices, miners, and other crypto or crypto adjacent firms that meet Eligible Contract Participant (ECP) requirements.

What are use cases for borrowed funds? Once loans are executed, borrowers are typically free to do what they wish with the loan’s proceeds. Some common uses include leverage trading, financing operations, or refinancing other loans.

Other details of OTC lending: Some OTC lenders use onchain applications to supplement their businesses. This benefits the transparency and accounting of their books, their ability to operate at all hours of the day and week, liquidations and any predetermined actions, and building products on free and open infrastructure.

OTC loans to individuals and small businesses: While institutional level activity is a major driver of the OTC lending market, individuals and small businesses are also active in the space. Some CeFi lenders, like Ledn, Unchained, and Arch, offer services to individuals looking to use their crypto as collateral for activities such as purchasing homes and starting businesses. These types of clients are often blocked out of financial services at traditional banks, which, up this point, do not accept digital assets as forms of collateral. As a result, these lenders act as a lifeline for this class of borrower who are often digital asset rich but not necessarily so in fiat terms.

Prime Brokerage

The following highlights the high-level details of traditional CeFi prime broker businesses:

How does it work? Firms with accounts at prime brokers can take directional positions on cryptocurrency ETFs. The ETFs are limited by type and issuer, with only the bitcoin ETF issued by select groups being acceptable collateral. Typically, there is only a 30-50% margin requirement to keep the position open. Positions are usually subject to daily marks to market and supplemental margining is done daily.

Who offers/ uses it? Shops such as Fidelity, Marex, and Hidden Road offer traditional prime brokerage services on crypto ETFs.

What are use cases for borrowed funds? Typically used for trading or short-dated financing positions (open term).

Crypto Prime

Similar prime services offered on crypto ETFs are also available on spot cryptocurrencies. However, only a few venues, such as Coinbase Prime and Hidden Road, offer these services. Spot crypto prime broker services are set up similar to that of traditional services on the ETFs, with the main difference being around more conservative margin requirements and loan-to-value (LTV).

Onchain Private Credit

Onchain private credit, which largely rose to popularity in 2021, allows users to pool funds onchain and deploy them through offchain agreements and accounts. In this case, the underlying blockchain effectively becomes a crowd sourcing and accounting platform for offchain demand for credit. cDeFi companies have been the primary facilitators of these types of loans, managing both the onchain and offchain ends of the loan lifecycle – often with offchain partners. The onchain side of the business includes launching smart contracts, designing tokens for each loan, and running the necessary infrastructure to support an onchain application. The offchain side of the business includes attracting borrowers, setting up the necessary legal conduit for raising onchain funds, and setting up the procedures and infrastructure needed to move funds on/ offchain.

The use of proceeds is typically narrow and has varied from startup funding for companies to real-estate bridge loans and treasury bill funds, with loan terms being prepared on a borrower-to-borrower basis. Historically, stablecoins have primarily been used in this application. The offchain component of these products introduces unique risks around the auditability and transparency of loan proceeds that were raised onchain and the performance of the loan itself. This has been problematic in some cases, where borrowers misused loan proceeds for purposes beyond the scope of the loan agreement due to the lack and difficulty of auditing offchain funds.

Private Credit and Stablecoin Collateral

Onchain private credit has been uniquely applied in DeFi as yield carrying stablecoin collateral, where the offchain debt and interest backs the onchain stablecoin. This was most popularly done between Sky and Centrifuge, an onchain private credit and real world asset (RWA) issuer. Sky designated a portion of DAI/ USDS to allocators on Centrifuge who used the stablecoins in offchain structured credit products with investment-grade ratings, real estate financing, and other applications. The allocators then paid the principal amount of DAI issued to them, plus the interest it earned in the offchain debt agreement, back to the Sky protocol. This model of backing onchain assets with offchain debt is not dissimilar from the traditional model of collateral debt position (CDP) stablecoins, where onchain debt serves as stablecoin collateral. More on onchain lending and CDP stablecoins are covered in the following sections; and this Galaxy Research reportalso covers the intersection of private credit and DeFi in more detail.

DeFi Lending

Some lending products and services that exist through offchain channels also exist as permissionless smart contract applications. Notably, lending applications like Aave and collateral debt position (CDP) stablecoin issuers like Sky let users borrow against their assets onchain. Alternative means of gaining access to onchain credit, like perps dexes, allow users to access funds for tailored needs, such as trading on leverage. While similar services are offered, the onchain nature of lending applications and obtaining other means of credit onchain gives the channel a suite of key distinctions from their centralized, offchain alternatives. The table below highlights what some of these differences look like:

How Does DeFi Lending Work?

DeFi lending and borrowing functions similarly to that of secured offchain lending and borrowing. The primary differences rest on 1) DeFi lending operating programmatically through smart contracts enforcing predetermined sets of parameters instead of through human guided processes, 2) where borrower risk is underwritten, and 3) where risk compensation measures are applied (e.g. lender yield and liquidator rewards).

The parameters, which include components like interest rate curves, loan-to-value, and liquidation thresholds, among others, are engineered at the asset level. They are used to manage risk, build incentive, and to promote maximum efficiency of lending markets.

Risk guardrails via asset parameters mean there are differences in where and how risk is ultimately underwritten between onchain and offchain lending. With offchain lending risk is underwritten through components such as LTV and interest rates on a per borrower basis, taking the borrower’s history, collateral/ borrowed assets, and loan duration into consideration. With onchain lending, on the other hand, the risk assessment of a given loan is solely based on the combination of collateral/ borrowed assets. That is, every borrower using the same collateral and borrowed assets carries identical loans from the point of LTV, interest rates, and all other parameters. This is because users, their ability to pay back borrowed funds, and loan duration aren’t the existential threat to the application’s functionality or lenders’ capital. Rather the collateral asset they supply and asset they borrow are, as collateral liquidations make lenders and the applications whole in the event of loan impairment.

Each parameter, which is completely transparent and known in advance, caters to one or more of the three steps of the DeFi lending flow:

- Depositing collateral asset(s)

- Selecting borrow asset(s)

- Paying back loans and liquidations

The following takes a closer look at the lifecycle of DeFi loans through the perspectives of asset parameters and the risk management measures that govern them.

Depositing Collateral Assets

Effectively all borrowing activity in DeFi is overcollateralized. This requires users to front assets against which they can borrow. These deposits are locked on the application for the duration of the loan and lent out to borrowing users, maximizing the efficiency of all capital deposited on the application. A user’s choice of collateral asset(s) dictates parameters such as [1] [2] [3], which vary asset by asset:

- Supply APR – the yield users achieve on their deposited collateral, which is a function of borrow APR. The yield generated from these deposits is interest paid by borrowers. This yield is in addition to the native yield of supplied collateral assets (e.g. staking yield on stETH). The riskier an application perceives an asset to be the greater the supply APR is relative to its Utilization Rate. This is done to compensate suppliers for the risk they are taking and manage risk for applications on the borrow/ liquidity side of their functionality.

- Loan-to-value (LTV) – the maximum amount of relative value a user can borrow against their collateral. For example, if a collateral asset has an LTV of 50% a user can borrow up to 50 cents per dollar of collateral deposited. The lower the LTV of a given collateral asset the riskier the application perceives it to be, and vice versa.

- Liquidation threshold – the LTV at which a user’s loan is deemed undercollateralized and their collateral is liquidated and distributed back to lenders/ liquidators. The liquidation threshold is always higher than the max LTV. Typically, there is a direct relationship between the volatility and risk of a collateral asset and the spread between its max LTV and liquidation threshold. This is done to create a safety buffer to protect against immediate liquidation when borrowing at max LTV.

- Liquidation penalty – expressed as a percentage of the amount of assets liquidated, the liquidation penalty is a bonus reward paid to entities liquidating users’ collateral. The liquidation penalty is also referred to as the “liquidation spread” since it represents the percentage discount at which liquidators can purchase user collateral. For example, if a user has liquidatable collateral with a market value of $100 at a penalty of 5% a liquidator can buy it for $95, sell it for the market value, and pocket the difference. Lending apps typically skim a fee off the bonus reward. Some lending apps use auctions instead of hardcoded liquidation penalties, allowing the market to determine what an appropriate discount is. The higher the liquidation penalty of a collateral asset is the riskier an application perceives it to be. This is done to adequately incentivize the liquidation of collateral and limit the possibility of bad debt.

- Supply caps – collateral assets on some lending applications have hard deposit limits that intentionally throttle their exposure to it. The supply cap can limit how much of a given collateral asset a user can deposit. A low supply cap can be due to an asset’s risk profile, where the application limits its exposure to it. It can also be a sign that an asset has a relatively small market cap and an application doesn’t want more than a certain share of its total worth deposited on it.

- Collateral weight and LTV multipliers – a factor applied to the value of a depositor’s collateral that throttles the extent to which it can be used for risk mitigation purposes or entitles them to boosted max LTV ratios, and, in turn, liquidation thresholds. Assets perceived to be riskier by an application have a weight less than 1 to apply a buffer between its market value and the share that can be used to borrow against. For example, $100 worth of collateral that has a weight of .85 has a borrow power of $85 to which the max LTV is applied. Collateral <> borrow asset pairs that a lending application finds to have high value correlations (e.g. borrowing ETH against an Ethereum LST) entitle users to preferential max LTV ratios since it is more unlikely the collateral and borrow assets will appreciate or depreciate rapidly against each other. LTV multipliers and collateral weights are only available on specific assets and are not used by all lending apps.

- Isolation status – assets with isolation status cannot be paired with other collateral assets to fund loans. Additionally, collateral assets in isolation mode can only be borrowed to a specific debt ceiling putting a cap on the extent to which they can be borrowed. In other instances, isolation status means an asset can only be borrowed and, when borrowed, no other assets can be borrowed in the users’ portfolios. In applications that use collateral weights, isolated assets have a weight of 0. Isolating assets is used as a tool to introduce young or volatile assets into a lending application in a risk mitigated way; it also allows applications to host a larger array of assets while compensating for the risk of doing so.

The specific collection of parameters that govern a collateral asset and their precise values vary by application, chain, and asset. For example, USDC on Aave V3 on OP Mainnet has different parameters than USDC on Ethereum since they are two distinct tokens (holding different token contract address on different chains) that exist in distinct ecosystems; and MarginFi on Solana uses collateral weights to manage risk while Aave does not.

Each of these parameters are algorithmically enforced and only vary by combinations of collateral/ borrow assets. That is, all actions from the application’s standpoint, notably the enforcement of parameters and the necessary accounting to do so, and collateral yield distribution, are done autonomously through smart contracts; and every user depositing the same collateral asset/ borrowing the same asset is subject to the same, predetermined parameters around it. Credit scores, worthiness, and other offchain measures for getting loans are not used, as the applications themselves are unopinionated and only require collateral to be deposited in order to borrow. The same principle applies to borrow assets. The networks the apps exist on, however, can introduce elements of censorship, albeit through factors unrelated to DeFi lending itself (e.g. OFAC sanctions).

The “quality” and risk of the underlying collateral asset that determines its parameter values is assessed through a number of elements, including but not limited to the following [1] [2]:

- Asset liquidity/ market depth and market depth recovery time

- Asset price volatility

- Asset market cap

- Counterparty risk (how and by who are assets governed by)

- Smart contract risk (integrity of the code underpinning an asset)

- Liquidator execution capacity (how fast assigned liquidators can liquidate the asset)

- Confidence of oracles in the prices they assign to collateral assets

Similar risks of collateral assets outlined by a given lending application also dictate the parameters of borrowed assets, which will be covered in the next section.

Selecting Borrow Assets

After a user deposits collateral they are open to choosing an asset to borrow. Some pairs of collateral and borrow assets are set markets (e.g. Compound V3 and Aave’s Lido markets) for risk mitigation purposes where supplied collateral can only be used to borrow a single asset or designated set of assets in isolated pools; and some are free range where any collateral asset can be used to borrow any asset on an app. Borrowers are free to use the borrowed assets for any purpose and take over full ownership of them. The asset a user borrows determines any combination of these four components:

- Borrow APR (Interest Rate) – the nominal annualized cost of borrowing a given asset. The interest paid by borrowers is split between the lending application (in the form of reserve factor) and the users who deposited the assets being borrowed (in the form of supply APR). On some applications users have the choice of stable rate loans, where the interest rate they pay is fixed rate in the short-term but can be re-balanced in the long-term in response to changes in market conditions, and variable rate loans, where the interest rate they pay fluctuates in real time with the market. The vast majority of borrows onchain are variable rate loans as the fixed borrow rate is typically much higher than the variable and some applications don’t offer fixed rates. All users borrowing the same asset pay the same interest rate, which is determined by the application’s perceived risk of the borrowed asset and the market’s demand for it. Borrow curves are programmed to be higher on assets an application perceives to be riskier, and vice versa. Lending applications use their underlying risk assessment of a given asset to determine interest rate curves.

- Reserve factor – the share of interest paid by borrowers that is distributed back to the lending application, its DAO (decentralized autonomous organization), or other funds maintained by the application. It is expressed as a percentage of the interest paid by borrowers.

- Liability weight – a factor applied to the value of a depositor’s collateral that throttles the extent to which it can be borrowed against the supplied collateral. For example, $100 worth of borrowed assets that have a liability weight of 1.15 has a borrow value of $115 applied to the LTV of the loan. This is used as a risk mitigation tool for borrowed assets perceived to pose risk to the lending application.

- Borrow caps – borrow assets on some lending applications have hard limits that intentionally throttle their exposure to it; this is done for liquidity management and insolvency mitigation purposes. The hard borrow cap can limit how much of a given asset a user can borrow if liquidity isn’t abundant enough. Other apps have “soft” borrow caps where borrow limits are only bound by the amount of an asset supplied to the protocol. In these cases, the protocol supports an unlimited amount of asset supplies and borrows, but users can only borrow to the extent that assets are supplied, and liquidity is available. Hard borrow caps are typically lower than their corresponding supply caps and can never be higher. Note, borrow caps are typically applied globally and not on a user-to-user-basis (i.e. a single user can borrow up to 100% of an asset’s available liquidity or borrow cap if they have the collateral to do so, apps typically do not limit the size of a single borrow).

Each of these components are based on the lending application’s perceived risk of the borrowed asset, its target levels of liquidity and relative income generation for lenders and the app itself, and its strategy to position loan costs against competitor applications in the same market. The risks of borrow assets and the specific collection of parameters that govern them, and their precise values vary by application, network, and asset.

Calculating Onchain Interest Rates

There are two key inputs that go into the interest rates paid by onchain borrowers: 1) Utilization and Optimal Ratesand 2) the slope calculation of the interest rate curve. Each of these components vary by asset and lending application. For example, the optimal rate and interest rate curve of WBTC on Aave V3 on Ethereum is different than that of USDC; and the borrow rate curve of USDC on Aave v3 on Ethereum is different than that of USDC on Aave V3 on OP Mainnet.

Utilization and Optimal Rates

The Utilization Rate of onchain lending markets is an expression of an asset’s relative liquidity within an app. It is often calculated as Demand / Supply, where demand is the amount of an asset borrowed and supply is the amount of an asset deposited into the protocol (including the collateral deposited by borrowers). The outright liquidity of an asset expressed either in dollars or native units is simply Supply - Demand. In some cases, the supply side of these calculations will include reserves or other factors unique to a given protocol. As a result, a high Utilization Rate is a sign of low relative liquidity as more assets are being borrowed with less left on the application for withdrawals, liquidations, and additional borrows, and vice versa. The Utilization Rate is used to determine the precise interest rate users pay along an asset’s interest rate curve, where the higher the Utilization Rate is the higher the interest rate is. The interest rate paid also fluctuates in real time as supply and demand changes. The changes in interest rates can happen in increments as short as a network’ block interval (the time between new blocks being added to the chain) or the frequency at which users supply/ repay and borrow assets.

The Optimal Rate or Kink Rate (sometimes shown as Kink Point), which is the Utilization Rate beyond which the slope of the rate curve steepens and the borrow rate calculation changes, determines the slope of the borrow curve and is the target Utilization Rate (or relative liquidity and interest rate target) for a given asset. More volatile and illiquid assets have a lower Optimal Rate, targeting lower utilization, to ensure adequate liquidity on the application. The borrow curve gets steeper when Utilization Rate > Optimal Rate to incentivize deposits and loan repayments (increase supply and cut demand) and disincentivize new borrows (limiting net new demand), bringing the utilization rate down towards the target rate. The borrow curve gets flatter when Utilization Rate < Optimal Rate to incentivize borrowing and bring the utilization up towards the target rate without driving interest rates too high with new incremental borrows.

Interest Rate Slope Calculations

Each lending application has a unique equation for establishing interest rates that vary by perceived asset risk and asset type [1], but they are all influenced by Utilization and Optimal Rates and get steeper after actual utilization exceeds the Optimal Rate. It is not uncommon for lending applications to have multiple interest rate curves per asset type to compensate for the full spectrum of their risks. For example, an application can have a low-interest rate curve and a high-interest rate curve for dollar stablecoins depending on how it views the risks of each. The following are some of the baseline equations used to construct the interest rate curves of some lending applications:

These borrow rate equations take the general shape of the example curve below. Note how the slope above and below the Optimal Rate are expressed as distinct lines. This is because different slope equations are used to calculate each.

The combination of flatter and steeper legs of the interest rate curve in conjunction with Optimal Utilization Rates creates a self-adjusting mechanism that autonomously manages relative protocol liquidity/ lender income and the capital efficiency of deposits through incentive driven forces. Protocol liquidity and lender income are maintained through the target share of deposited assets being borrowed (Optimal Rate) which is enforced through the dynamic interest rate curve. Assets with higher risks of liquidity shortfalls will have extremely steep curves beyond the Optimal Rate to adequately compensate for this dynamic. As a result, interest rates are liquidity management, risk compensation, and capital efficiency management tools in onchain lending. All other parameters are used to balance an application’s exposure to a given asset, limit the possibility of bad debt build up, mitigate the inability to liquidate user collateral (or do so at the detriment to the borrowing user or lender’s funds), among managing other risks.

Paying Back Loans and Liquidation

The final step in the onchain lending flow is paying down loans and, in the worst-case scenario, liquidations.

Paying Down Debt

All debt is paid back in the asset that is being borrowed. On a USDC loan, for example, the principal and interest payments made must be in USDC, and so on. Additionally, a loan can be open for as long as the borrower needs it, and there are no set timelines for when principal and interest payments must be made; users are free to pay down their debt at any frequency or amount they want. However, all loans accrue interest based on the outstanding borrow amount, which, along with the fluctuating relative value of their collateral and borrowed assets, impacts the health factor of their debt.

Health factor is a gage of a borrower’s risk of liquidation. It’s derived from the parameters of a borrower’s collateral and borrowed assets using the value of the borrowed assets plus accrued interest relative to the value of a borrower’s collateral. This is an important consideration in the context of borrowing and lending cryptocurrencies with volatile price swings as a borrower can be liquidated if the value of their collateral crashes relative to the asset borrowed; but they can also be liquidated if the value of their borrowed asset increases against their collateral. In both scenarios the value of the collateral isn’t sufficient enough to keep the loan adequately collateralized. For most applications a health factor of 0 or 1 leads to liquidation. The table below highlights how Aave and MarginFi calculate the health of a loan.

The yield earned natively and/ or through the lending application’s supply APR on collateral assets is factored into their value. For example, the value of a user’s stETH collateral benefits from the staking yield captured natively by the liquid staking token (LST) in addition to the supply APY coming from interest payments made on borrowed stETH. This can help keep the value of collateral more buoyant against borrowed assets and introduces an element of capital efficiency to users’ collateral.

Liquidations

Borrowers’ collateral is liquidated in the event their debt becomes impaired and their health factor meets the liquidation point. The following outlines how liquidations work generally in DeFi lending applications:

- A lending protocol has 1 million USDC deposited onto it. A borrower wants to use their idle ETH to borrow some of the USDC supplied to the app. On this example application, ETH has a max LTV of 75%, a liquidation threshold of 80% and a liquidation penalty of 10%. Given these details the user borrows 90,000 USDC from the app using 120,000 USDC of ETH as collateral, representing an LTV of 75%. This leaves 910,000 USDC remaining on the app and 90,000 USDC in total outstanding borrows, with 120,000 USDC worth of ETH deposited by the borrower.

- The USDC price of ETH drops bringing the value of the user’s collateral to 112,500 USDC and reaching the liquidation threshold of 80%. This prompts the liquidation process to be triggered, transferring the ownership rights of the user’s collateral to the lending application.

- The application then opens the 112,500 USDC of ETH up to a liquidator who purchases it for 101,250 USDC, with the delta representing the 10% liquidation penalty assigned to the ETH collateral. After this point the user’s ETH collateral is removed from the application and distributed to the liquidator, and the proceeds from the liquidation are added to the 910,000 USDC balance that remained on the application. This effectively pays down the outstanding debt, making lenders whole, and removes the corresponding collateral from the application. The borrowing user keeps the 90,000 USDC they initially borrowed.

- In the end there is 1,011,250 USDC on the application (1,000,000 USDC initially deposited – 90,000 USDC borrowed + 101,250 USDC in proceeds from the liquidation) and X - 120,000 USDC worth of ETH since the borrower’s collateral was sold off to the liquidator.

Note, this example assumes that 100% of the borrowing user’s collateral was liquidated and 100% of their loan was paid down for easier explanation. Some applications do not permit this and put an upper bound on how much of a loan can be paid down in a single liquidation event. Additionally, some applications do not claim ownership of the collateral before liquidation, allowing liquidators to directly purchase user collateral in an open market format upon loan impairment.

Alternative Means of Onchain Credit

Lending applications aren’t the only source of onchain-native credit. Collateral debt position (CDP) stablecoins and perps dexes offer users alternative avenues to acquiring credit for a number of purposes.

Collateral Debt Position Stablecoins

Collateral debt position (CDP) stablecoin issuers extend credit through mechanisms similar to that of lending applications, giving users the ability to draw liquidity on their idle capital. Like loans through lending applications, the risk of a CDP stablecoin borrower is also accounted for based on their collateral assets. Instead of servicing borrows with existing assets deposited by users, however, they mint a synthetic asset, typically USD stablecoins, against supplied collateral. This creates an asset that is effectively backed by the value of the debt taken on by collateral suppliers. The graphic below highlights the differences in how CDP stablecoins and lending applications extend credit:

Sky’s USDS and DAI and Aave’s GHO are examples of CDP stablecoins. The parameters that apply to and procedures around DeFi lending outlined above govern the issuance of Aave’s GHO stablecoin. It uses the application’s collateral pools and designations and existing lending market infrastructure to mint new GHO units against borrowing users’ collateral. Sky, on the other hand, only exists to issue its CDP stablecoins. As such, its mechanics and parameters differ from that of GHO and DeFi lending as a whole in some areas.

The following are some of the components of CDP stablecoins that overlap with DeFi lending applications:

- Liquidation threshold – the debt underpinning CDP stablecoins maintains liquidation thresholds similar to that in DeFi lending. The primary difference is the thresholds in their context represent the minimum collateralization ratio of the stablecoin for a given collateral asset. When this minimum ratio is crossed, users’ collateral is liquidated in a similar fashion to that of DeFi lending.

- Liquidation penalty – the liquidation penalty associated with CDP stablecoin collateral liquidation Is just like that of DeFi lending liquidation penalties. Some CDP stablecoins, like Sky, use an auction system for liquidating collateral where liquidators periodically bid on debtor collateral. This results in the actual liquidation penalty (discount for which collateral is purchased) being greater than the rate outlined by the protocol in some instances.

- Borrow APR – unlike borrow rates on traditional DeFi lending applications which are highly variable and determined by liquidity, CDP stablecoin rates are more fixed and are determined by the issuer’s governance process. Issuers periodically update rates as changes in the market warrant them. Another differentiating factor with some CDP stablecoins is their borrow APR is determined by the collateral asset supplied, instead of universally applied to the synthetic asset being issued. This is a risk compensation measure that allows the issuer to earn higher revenue on collateral assets they perceive to be riskier. As is the case with DeFi lending, the borrowing user pays down their debt in the asset borrowed (the CDP stablecoin). Sky refers to the borrow APR as the “stability fee.”

- Debt ceiling – caps on the issuance of CDP stablecoins are assigned to the “vaults” and “facilitators” through which they are issued. The upper bounds placed on them are the equivalent of borrow caps in DeFi lending applications and serve the same purpose as liquidity and insolvency risk mitigation tools.

The following are some of the components of CDP stablecoins that differ from DeFi lending applications:

- Supply APR – CDP stablecoin issuers do not offer supply side yield on user collateral since the assets they “loan” out are synthetic and created by the issuer at the time of loan origination. However, users can still collect the native yield generated by their collateral assets (e.g. staking yield from stETH). In the case of Aave’s GHO stablecoin, users can still earn supply-side yield on their collateral as the application actively lends it out.

- Supply caps –thereis no cap to how much users can deposit against the amount of the stablecoin they borrow in some cases; they can overcollateralize their debt to any extent they see fit. In the case of Aave, the supply caps and all other parameters governing collateral assets apply to the GHO stablecoin.

- Reserve factor –CDP stablecoins do not carry a reserve factor. All of the proceeds generated by interest paid go to the issuer which has discretion over reallocating the income generated. This is also the case for Aave relative to its CDP stablecoin. The issuer can pass these revenues back to users as yield on the CDP stablecoin and governance token buybacks if they choose.

- Burning repaid debt – unlike lending applications which extend supplier deposits to borrowers, CDP stablecoin issuers mint the borrowed asset. As a result, as borrowers pay down their debt the repaid tokens are burned and removed from circulating supply.

Perps Dexes

Perps dexes function similarly to onchain lending applications, extending credit to users through liquidity pools built up by LP deposits. However, they serve to extend credit to users for the sole purpose of trading with leverage onchain. Like lending applications, the application facilitates the allocation of LP deposits to traders who can then use the borrowed funds to amplify their trading positions. Traders using borrowed funds then pay funding back to the application and its LPs over the duration of their trade.

Inefficiencies within perps dexes are manifested similarly to that of lending applications, with some distinctions. Like lending applications, illiquidity of perps dexes, which is marked by high demand for leverage and low supply (LP deposits), leads to heightened funding rates. Uniquely, illiquidity of perps dexes can also lead to upward or downward price impacts on trades depending if a trader is going long or short. In these cases, traders get filled at prices higher than the spot price of the asset they are trading when going long, and lower when going short, which can negatively impact the performance of the trade.

The graphic below highlights how perps dexes work from a high level.

Risks of DeFi Lending

There are a number of risks associated with onchain lending applications that primarily lead to the temporary or permanent loss of funds. They are best categorized as technology risk and protocol design and management risk. The risks in these buckets specifically pertain to the lending applications themselves and their parameters and are in addition to the risks of the assets lent and borrowed, the networks the applications live on, and the general activity of lending and borrowing.

These additional risks are not covered in detail below but minimally include onchain liquidity for, the level of control issuers have over, and the integrity of the code underpinning borrowed and lent assets; censorship and downtime minimally at the network level; and liquidation, rehypothecation, and borrower and lender solvency risks exist in the general activity of lending and borrowing. The onchain nature of lending applications intends to mitigate some risks associated with the activity of lending and borrowing that are commonly found offchain, however.

Technology Risk

The technological risk of lending applications and alternative applications for onchain credit primarily pertains to smart contract exploitation and oracle manipulation or inaccuracies that can lead to the loss of funds. The integrity of smart contracts underpinning an application directly safeguards and governs the movement of funds. Poorly written and/ or unaudited code can lead to the loss of funds in the event a smart contract is exploited. In most cases it is difficult to recover funds lost to smart contract exploits. The following are examples of smart contracts in some lending applications that can be exploited:

- Pool contracts – these contracts are the primary user facing contracts that house deposits on which liquidity is drawn by borrowers. Exploits of these contracts allow malicious actors to drain user funds on the lending application.

- Token issuance contracts – these contracts issue voucher tokens that are used to claim deposits and account for outstanding debt. Exploits of these contracts can allow malicious actors to claim assets deposited onto lending applications they do not own or exploit imbalances between collateral and debt tokens. This is how the Euler Finance attacker was able to steal $197m of user deposits.

- Operations permissions contracts – these contracts delegate permissions to addresses interacting with a lending application. Exploits of these contracts can give malicious actors unapproved control over application functions.

Moreover, external technologies that lending applications rely on, namely oracles, add attack vectors and points of failure that can lead to the loss of funds. Oracles, which feed price and other data into lending applications, play a key role in the tracking of borrow and collateral values, and asset price values in the case of perps dexes. Manipulations of oracle price feeds or inaccuracies in the data they pass into lending applications can lead to liquidations and loss of user funds. This was the case recently in a Morpho market when a decimal error in an oracle over-priced one of the tokens in the lending pool. This allowed a user to supply just $350 of collateral to borrow 230,000 USDC.

Protocol Design and Management Risk

Protocol design and management risks pertain to 1) the parameters that govern lending and borrowing activity, 2) the complexity of the application, and 3) the degree of control developers and managing teams have over the application. The first point is exclusive to lending applications, as the parameters are specific to the services they offer; while points two and three can be applied to any onchain application.

Lending and borrowing parameters, and the underlying assessments that comprise them, are used as balancing mechanisms to maximize the capital efficiency of deposited assets while allowing for smooth functionality of the applications, such as liquidations and user withdrawals. As a result, miscalculations in parameters and asset risk assessments can create liquidity shortfalls, the buildup of bad debt, and toxic liquidation cascades, whereby liquidations of user collateral worsens their LTV, within lending applications. This can lead to premature or delinquent liquidations, the inability for the application to liquidate user collateral, users’ inability to withdraw their assets, or the buildup of undercollateralized or unbacked debt. While it is imperative that parameters be meticulously designed and not too loose, if parameters are too restrictive it can leave an application with an uncompetitive product or users not maximizing the value of their assets.