Gate Research: BTC atinge novo máximo de oscilação, Estratégia TSI produz um retorno anualizado de 119%

Introdução

Este relatório quantitativo quinzenal (10 a 24 de abril) analisa as tendências de mercado do Bitcoin e Ethereum usando uma variedade de indicadores, incluindo a relação longa-curta, interesse aberto e taxas de financiamento. Ele mergulha profundamente no Indicador de Força Verdadeira (TSI), explicando seus princípios básicos, lógica de cálculo e como pode ser aplicado às estratégias de negociação de BTC. Através da otimização extensiva de parâmetros e backtesting, os resultados mostram que o modelo TSI otimizado se destaca na identificação de reversões de tendência de mercado e força de momentum. Seus retornos backtested e métricas de controle de risco superam significativamente uma estratégia simples de comprar e manter BTC, tornando-se uma ferramenta quantitativa valiosa para traders.

Resumo

- O preço do BTC quebrou para $94,000, enquanto o ETH disparou para cerca de $1,800, ambos mostrando um forte momentum de alta.

- Nas últimas duas semanas, a ETH tem exibido uma volatilidade geral mais elevada em comparação com o BTC, resultando em oscilações de preço mais pronunciadas.

- A taxa long-short de BTC subiu constantemente após quebrar a resistência, mas caiu acentuadamente em 23 de abril, sugerindo recolha de lucros a curto prazo pelos participantes do mercado.

- O interesse aberto do BTC subiu cerca de 28% em relação à sua recente baixa, sinalizando um sentimento de alta crescente no mercado.

- As taxas de financiamento do ETH entraram em território negativo várias vezes, indicando que os vendedores a descoberto dominaram durante certos períodos.

- Com parâmetros otimizados, a estratégia TSI proporcionou um impressionante retorno anualizado de 119.75%.

Visão Geral do Mercado

1. Análise de Volatilidade do Bitcoin & Ethereum

Nas últimas duas semanas, o Bitcoin consolidou principalmente dentro da faixa de $81,000 a $85,000. Impulsionado por um dólar americano enfraquecido e pelo alívio das tensões tarifárias, o BTC rompeu acima da resistência chave em 21 de abril, continuou seu impulso ascendente e ultrapassou a marca de $90,000, atingindo uma alta local de cerca de $94,000 em 22 de abril. Desde 10 de abril, o BTC ganhou aproximadamente 15%, com um ímpeto otimista claramente dominante, efetivamente recuperando o terreno perdido desde 25 de fevereiro. Em contraste, o desempenho do Ethereum foi relativamente mais fraco. Ele caiu várias vezes durante este período, mas também subiu acentuadamente entre 21 e 22 de abril, ultrapassando a resistência anterior em $1,600 e subindo de volta acima de $1,800. O ETH subiu cerca de 12% desde 10 de abril.

Figura 1: BTC disparou para $94,000, enquanto ETH subiu acima de $1,800—ambos mostrando força.

Nas últimas duas semanas, o mercado de criptomoedas permaneceu em grande parte em uma fase de consolidação, com a volatilidade diminuindo significativamente em comparação com o início de abril. Durante o período inicial de 10 a 13 de abril, o BTC brevemente caiu abaixo de $80.000, causando uma volatilidade intradiária a subir para tão alto quanto 0,0243. No mesmo dia, a volatilidade do ETH aumentou ainda mais, chegando a 0,043. Isso destaca oscilações de preço de curto prazo mais fortes do Ethereum e sugere negociações mais ativas e maior sensibilidade de preço em comparação com o BTC.

Entre 14 e 20 de abril, a volatilidade geral do mercado diminuiu, caindo para níveis relativamente baixos. Tanto a volatilidade do BTC quanto a do ETH permaneceram na faixa de 0,005 a 0,015, indicando uma fase de consolidação do mercado e um sentimento mais cauteloso entre os investidores.

De 21 a 23 de abril, à medida que o BTC e o ETH quebraram ambos os níveis de preços-chave, a volatilidade de mercado aumentou significativamente. Isso refletiu batalhas longas e curtas intensificadas e um aumento na atividade de negociação. A volatilidade do ETH permaneceu notavelmente elevada durante este período, novamente atingindo 0,03—mais alta do que a do BTC no mesmo período de tempo—sugerindo um maior envolvimento dos investidores e uma posição mais intensa em ambos os lados da negociação.

Figura 2: A volatilidade do ETH foi consistentemente mais alta do que a do BTC, indicando oscilações de preço mais fortes.

2. Análise da Razão de Tamanho de Tomador Longo/Curto (LSR) de Bitcoin e Ethereum

Entre 10 e 12 de abril, a taxa longa-curta (LSR) do BTC disparou para 1,09, refletindo um aumento significativo no sentimento otimista entre os traders. No entanto, de 13 a 17 de abril, a taxa recuou e entrou numa fase de consolidação, sinalizando um ajuste de mercado em que a pressão de compra e venda se tornou mais equilibrada, e o sentimento geral tornou-se cauteloso. Após 18 de abril, a LSR começou a subir novamente, atingindo um pico local de 1,13 em 21-22 de abril, indicando uma perspetiva otimista renovada entre os investidores. No entanto, a forte queda que se seguiu sugere lucro a curto prazo ou comportamento de aversão ao risco de alguns traders após movimentos de preço intensos, destacando preocupações sobre a sustentabilidade do rali.

De 10 a 12 de abril, o LSR do ETH também subiu rapidamente, atingindo 1,06, indicando uma dominância otimista e um crescente otimismo dos investidores durante esse período. Mas de 13 a 16 de abril, a relação viu uma queda significativa, refletindo um arrefecimento do sentimento e uma breve consolidação à medida que a força otimista desaparecia. Em seguida, entre 17 e 19 de abril, o LSR disparou novamente para 1,08, mostrando um novo momento de compra e um retorno à posição otimista. No entanto, a relação caiu novamente rapidamente em 20-21 de abril, revelando uma volatilidade aumentada e uma direção de mercado incerta. Os traders tornaram-se mais focados no curto prazo, com muitos adotando uma abordagem de esperar para ver. Até 22-23 de abril, à medida que os preços do ETH dispararam, o LSR recuperou para 1,07 após uma pequena recuada, sinalizando uma mudança de sentimento mais otimista em direção às posições longas pós-rompimento.

Globalmente, as tendências de LSR tanto para BTC quanto para ETH mostram forte correlação com os movimentos de preço. BTC viu uma posição de touro mais sustentada e um sentimento mais forte, enquanto o ETH experimentou mais idas e vindas entre touros e ursos, apontando para uma postura de mercado mais cautelosa.

Figura 3: A taxa longa-curta do BTC subiu constantemente após quebrar a resistência dos $85,000, mas caiu acentuadamente em 23 de abril.

Figura 4: O ETH mostrou uma liquidez alta de alta, com um sentimento de baixa comparativamente mais forte do que o BTC.

3. Análise de Interesse Aberto

De acordo com os dados da CoinGlass, o interesse aberto do BTC subiu para um máximo local de $58.9 bilhões após 10 de abril, antes de recuar para um mínimo de $52.4 bilhões. Após 21 de abril, à medida que os preços do BTC ganharam momentum, o interesse aberto disparou novamente, atingindo até $67.1 bilhões, aproximadamente um aumento de 28% em relação ao mínimo recente. Este ressalto sugere uma recuperação na confiança dos investidores e um aumento significativo na atividade de negociação.

Durante o mesmo período, o interesse aberto do ETH permaneceu relativamente estável dentro da faixa de $17–18.5 bilhões. À medida que os preços do ETH subiam, o interesse aberto também aumentava em conjunto, atingindo um pico de $21.2 bilhões. Esta tendência reflete um aumento no apetite por risco de mercado entre os investidores.[4]

Figura 5: O interesse aberto do BTC recuperou cerca de 28% do seu mínimo, indicando um sentimento de negociação otimista mais forte.

4. Análise das Taxas de Financiamento

Entre 10 e 12 de abril, tanto as taxas de financiamento do BTC como do ETH caíram várias vezes em território negativo. É um sinal típico de que o mercado estava dominado por posições curtas a curto prazo, com um sentimento de investidor cauteloso predominante.

De 13 de abril a 16 de abril, as taxas de financiamento para ambos os ativos tornaram-se positivas, atingindo máximos locais. Por exemplo, o BTC atingiu uma taxa de financiamento máxima de 0,0077% em 14 de abril, enquanto o ETH atingiu 0,0062% em 15 de abril. Esta mudança indica um sentimento mais forte de alta durante este período, com as posições longas levando a vantagem.

Entre 17 e 20 de abril, as taxas de financiamento flutuaram frequentemente entre valores positivos e negativos. A divergência entre as taxas de financiamento de BTC e ETH aumentou, sugerindo um crescente desacordo a curto prazo entre os negociadores e a falta de direção clara de mercado em meio a batalhas longas e curtas intensificadas.

As flutuações mais extremas ocorreram de 21 a 23 de abril. Em 21 de abril, a taxa de financiamento do BTC caiu acentuadamente para -0,0194% e -0,0186%, atingindo depois um mínimo de curto prazo de -0,0271% às 16:00 de 22 de abril, antes de recuperar gradualmente. Este período viu uma intensa volatilidade de mercado com um forte sentimento bearish dominante antes de retornar a um estado mais equilibrado. As taxas de financiamento do ETH exibiram oscilações acentuadas, caindo para -0,0083% em 21 de abril (08:00) e atingindo um mínimo de -0,0122% em 23 de abril (00:00), indicando uma pressão de venda significativa. Embora os bears estivessem brevemente no controle, a recuperação foi relativamente rápida.

Nas últimas duas semanas, as taxas de financiamento tanto para BTC como para ETH têm experimentado oscilações frequentes e dramáticas, destacando uma forte contenda entre posições longas e curtas e a ausência de um consenso de mercado claro e sustentado. Notavelmente, a volatilidade do sentimento atingiu o pico de 21 a 23 de abril. Estas intensas flutuações na taxa de financiamento sugerem que o comportamento especulativo de curto prazo domina o mercado. As mudanças rápidas na posição indicam que o capital de curto prazo está pronto para perseguir o momentum, especialmente durante as quebras de preço, enquanto um viés direcional estável permanece elusivo.

Figura 6: As taxas de financiamento do ETH entraram em território negativo várias vezes, indicando que os vendedores a descoberto estavam no controle durante certos períodos.

5. Tendências de Liquidação de Contratos de Criptomoedas

De acordo com dados da Coinglass, desde 10 de abril, os volumes de liquidação no mercado de derivativos de criptomoedas diminuíram significativamente em comparação com o início de abril. Em 21 de abril, o valor médio diário de liquidação em todo o mercado era de aproximadamente $216 milhões. Isso sugere que a volatilidade do mercado havia diminuído e que os investidores estavam exercendo um maior controle de risco.

No entanto, após a forte quebra e rápida subida de preços no mercado de criptomoedas após 21 de abril, a volatilidade intensificada desencadeou uma onda de liquidações curtas. Em 22 de abril, o montante total de liquidações curtas em todo o mercado disparou acentuadamente, atingindo $517 milhões. Esse aumento reflete um efeito de squeeze de posições curtas, onde muitas posições curtas foram fechadas à força devido ao movimento agressivo de preços. Também destaca como o sentimento de negociação pode mudar rapidamente durante grandes rallies de preços, com visões conflitantes sobre a direção a curto prazo levando a um aumento dramático em liquidações.

Figura 7: Em 22 de abril, as liquidações curtas totais em todo o mercado de criptomoedas atingiram $517 milhões.

Análise Quantitativa - O Indicador TSI: Capturando Inversões de Tendência e Momento com Precisão

(Aviso legal:Todas as previsões neste artigo são baseadas em dados históricos e tendências de mercado. São apenas para referência e não devem ser consideradas como conselhos de investimento ou garantias de desempenho futuro do mercado. Os investidores devem avaliar totalmente os riscos e tomar decisões cautelosas ao se envolver em investimentos relacionados.

1. Visão Geral do Indicador

O Índice de Força Verdadeira (TSI), desenvolvido por William Blau, é um tipo de oscilador que suaviza o momentum do preço para ajudar os traders a identificar a direção da tendência, a força e as condições potencialmente sobrecompradas ou sobrevendidas. O TSI é particularmente eficaz em destacar reversões de tendência, confirmar sinais de momentum e identificar divergências, tornando-se uma ferramenta popular em estratégias de negociação de seguimento de tendência e baseadas em momentum.

2. Lógica de Cálculo Principal

O TSI é calculado através dos seguintes passos:

1. Calcular o ímpeto do preço (Momentum):

Momentum = Preço de fecho atual - Preço de fecho anterior

2. Aplicar suavização exponencial dupla (EMA) aos valores de momentum, tipicamente utilizando períodos comuns de 25 dias (linha lenta) e 13 dias (linha rápida):

EMA1 = EMA(momentum, período rápido 13), EMA2 = EMA(EMA1, período lento 25)

3. Aplicar EMA duplo aos valores de momento absoluto:

Momentum absoluto = |Preço de fecho atual - Preço de fecho anterior| \

EMA3 = EMA(momento absoluto, período rápido 13), EMA4 = EMA(EMA3, período lento 25)

4. O valor final do TSI é calculado como:

TSI = (EMA2 / EMA4) × 100

Este método permite que o TSI suavize as flutuações de curto prazo no momento do preço, refletindo claramente a direção geral da tendência e ajudando a identificar condições de mercado sobrecompradas ou sobrevendidas.

3. Aplicação de Estratégia de Negociação

Lógica de Negociação:

- Sinal de Compra:Ativado quando o TSI cruza acima do limite definido de baixo para cima.

- Sinal de Venda:Disparado quando o TSI cruza abaixo do limite definido de cima para baixo.

O limiar refere-se a um nível crítico (mínimo ou máximo) em que um sinal ou efeito se torna significativo.

Visão geral dos parâmetros da estratégia:

Para melhorar a usabilidade e flexibilidade do cálculo do TSI, a estratégia utiliza os seguintes três parâmetros principais:

- mDay (Período da Linha Rápida): Este é o período de suavização do EMA aplicado ao momentum bruto, normalmente definido como 13 dias. Determina o quão rapidamente o TSI responde às mudanças de preço. Um mDay menor torna o TSI mais sensível às flutuações de preço, enquanto um mDay maior suaviza o ruído.

- nDia (Período de Linha Lenta): Este é o período EMA aplicado ao momentum já suavizado, normalmente definido como 25 dias. Controla como o TSI reage às tendências de longo prazo. Um nDia maior resulta numa curva TSI mais suave e estável, enquanto um nDia menor aumenta a volatilidade da curva.

- limiar (Nível de Disparo de Sinal): Isso define os limiares de sobrecompra e sobrevenda para TSI, geralmente definidos para ±25. Uma leitura de TSI acima do limiar sinaliza potenciais condições de sobrecompra, enquanto uma leitura abaixo do –limiar indica condições de sobrevenda. Este valor pode ser ajustado dependendo das condições de mercado ou das características do ativo. Um limiar mais alto produz menos, mas sinais de alta qualidade, enquanto um limiar mais baixo produz sinais mais frequentes, mas potencialmente mais ruidosos.

Exemplo de negociação:

Vamos tomar BTC como exemplo, com parâmetros definidos para (mDay = 13, nDay = 25, threshold = 25):

- Sinal Acionado:

Às 22:00 de 20 de abril de 2025 (UTC+8), durante o intervalo de 15 minutos da linha K, o Índice de Força Verdadeira (TSI) do Bitcoin cruzou para cima através do limiar de -25. De acordo com as nossas definições de estratégia, isso serve como um clarosinal de compra.

- Ação e Resultado:

Após confirmar a tendência, o investidor entra numa operação de compra na vela seguinte. O BTC posteriormente inicia um movimento ascendente, e a posição é encerrada quando o TSI cruza para baixo através do limiar de +25. O aumento total do preço durante esse movimento foi de 3,36%, demonstrando a eficácia do sinal com base no TSI neste caso.

Este exemplo ilustra como aplicar a estratégia TSI usando os três parâmetros principais: mDay, nDay, e limiar. \\

Aqui, mDayenDaycorrespondem aos períodos de suavização de EMA a curto prazo e a longo prazo, respetivamente. Ao ajustar a combinação destes valores, os traders podem ajustar a sensibilidade do TSI para adequar aos vários níveis de volatilidade do mercado. O limiarO parâmetro (por exemplo, -25 e +25) define as zonas de entrada e saída, ajudando os traders a identificar as condições de sobrecompra e sobrevenda de forma mais clara.

Com as configurações de parâmetros apropriadas, a estratégia não só pode capturar potenciais reversões de tendência, mas também filtrar sinais falsos durante mercados laterais ou instáveis. Isso melhora tanto a robustez quanto a taxa de vitória do sistema de negociação. O caso ao vivo acima é um exemplo primordial de como a afinação adequada dos parâmetros pode impactar significativamente o desempenho da estratégia.

Na próxima secção, iremos avaliar como diferentes combinações de parâmetros se comportam em diversas condições de mercado para identificar as configurações que oferecem os melhores retornos acumulados.

4. Otimização de Parâmetros e Validação de Backtesting

Esta estratégia é construída em torno do Índice de Força Verdadeira (TSI), que identifica inversões de tendência ao rastrear mudanças de momentum. Ao aplicar suavização exponencial dupla às mudanças de preço, o TSI filtra eficazmente o ruído de mercado, gerando sinais de momentum mais suaves e representativos. Realizamos otimização sistemática e backtesting em seus três parâmetros principais:

- mDay:O período EMA de curto prazo, usado para capturar o ímpeto de preço recente.

- nDia: O período de EMA a longo prazo, usado para suavizar a tendência geral.

- limiar: O nível de decisão para sinais de entrada e saída, normalmente definido em ±25 para capturar zonas de sobrecompra e sobrevenda.

O backtesting foi realizado usando dados de velas de 15 minutos para o par de negociação BTC_USDT, cobrindo o período de 22 de abril de 2024 a 22 de abril de 2025. Os custos de transação, como taxas, não foram incluídos neste teste. Para manter consistência na lógica de negociação, as negociações foram executadas na vela imediatamente após um sinal, e as posições existentes foram fechadas e revertidas quando ocorreu um sinal oposto.

Configuração de Parâmetros de Backtest

Para identificar a combinação de parâmetros ótima, realizamos uma pesquisa em grade sistemática nos seguintes intervalos:

- mDia: 1 a 50 (tamanho do passo = 50)

- Dia: 1 a 50 (passo = 50), com a condição demDay < nDay

- limiar: 10 a 30 (tamanho do passo = 20)

No total, Foram testadas 50.000 combinações de parâmetros. A partir deste conjunto, selecionámos os cinco conjuntos de parâmetros principais com base nos retornos acumulados e avaliámo-los utilizando métricas-chave, incluindo retorno anualizado, índice de Sharpe, drawdown máximo e índice de Calmar.

Gráfico: Comparação dos Retornos Cumulativos para os 5 Melhores Conjuntos de Parâmetros no Intervalo de 15 Minutos do Bitcoin Desde 22 de Abril de 2024

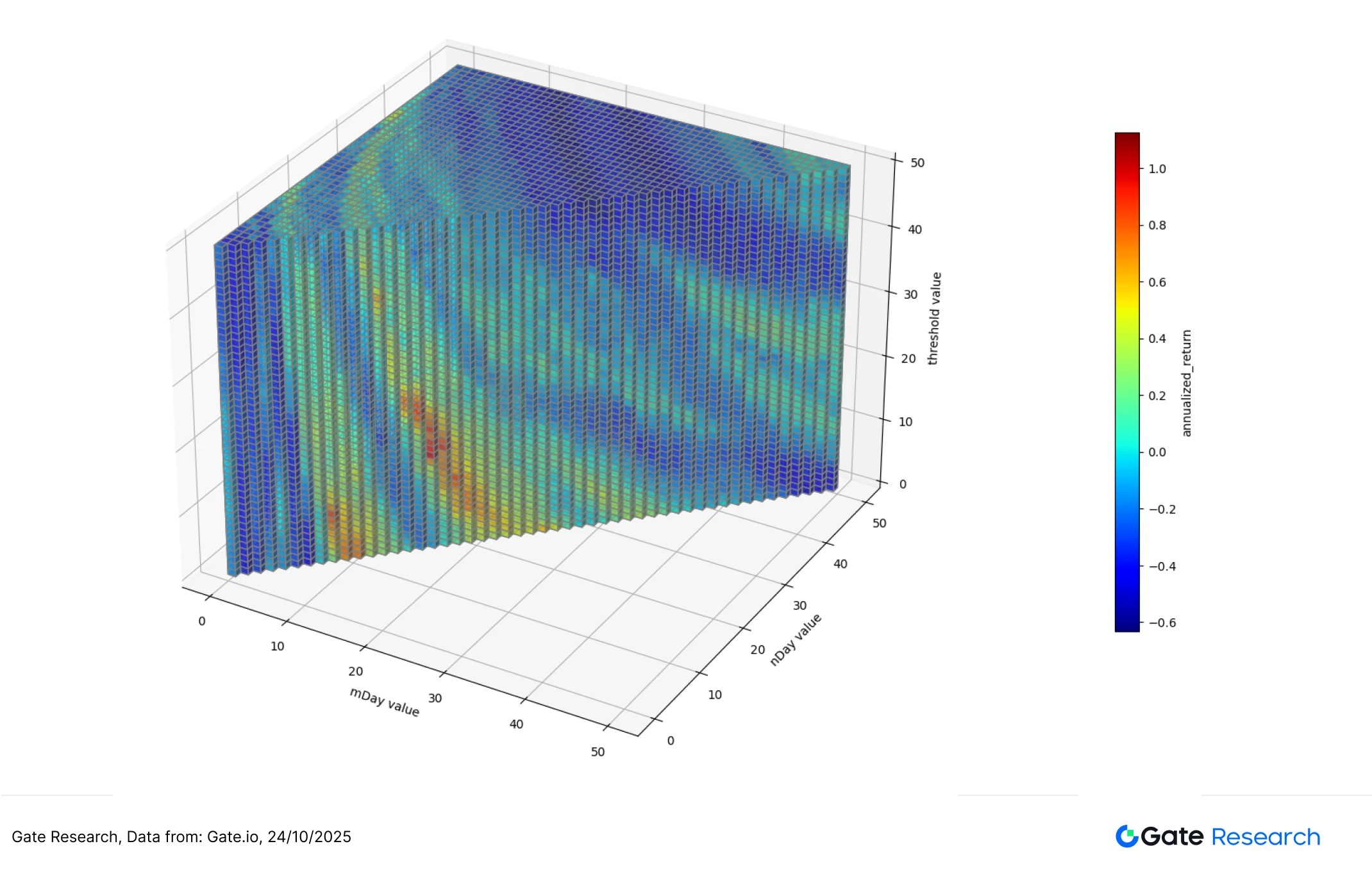

Gráfico: Distribuição dos Retornos Anualizados

Gráfico: Distribuição dos Índices de Sharpe

Combinações de parâmetros com configurações de médio a curto prazo (onde mDayenDaycair entre 10 e 30) e limites de negociação mais baixos (cerca de 10 a 20) demonstraram retornos significativamente melhores.

Por outro lado, utilizando períodos mais longos (com mDayenDayvalores de parâmetros excessivamente altos (acima de 40 ou 50) geralmente resultaram em desempenho mais fraco. Estes resultados sugerem que valores de parâmetros excessivamente grandes podem ter dificuldade em acompanhar as flutuações do mercado.

5. Resumo da Estratégia de Negociação

Esta estratégia utiliza o Índice de Força Verdadeira (TSI) para orientar as decisões de negociação, capturando eficazmente as reversões de tendência ao rastrear mudanças de momentum. Após testes iniciais e otimização de parâmetros, demonstrou um desempenho forte. Ao aplicar suavização exponencial dupla, o TSI filtra o ruído de curto prazo do mercado, melhorando assim a clareza dos sinais de tendência.

Realizamos um backtest abrangente usando dados de intervalo de 15 minutos para BTC_USDT, abrangendo o período de 22 de abril de 2024 a 22 de abril de 2025. Três parâmetros chave do TSI foram otimizados: o período de EMA de curto prazomDay) long-term EMA período (nDay) e limiar de sinal (limiar. Um total de 50.000 combinações de parâmetros foram testadas e os cinco melhores desempenhos foram selecionados para uma análise mais aprofundada de desempenho.

As cinco principais configurações superaram consistentemente. A maioria delas estava dentro dos intervalos de mDay = 5–7, nDay= 16-21 elimiar= 10–16. Essas estratégias proporcionaram retornos cumulativos médios de aproximadamente 118%–120%, superando significativamente a simples estratégia de compra e retenção de BTC durante o mesmo período (que rendeu ~43.58%). Também demonstraram métricas de risco mais fortes—rebaixamentos máximos de apenas 19.19%–27.12%, índices de Sharpe entre 2.25–2.30 e índices de Calmar entre 4.36–6.22, destacando o robusto controle de risco da estratégia e o desempenho superior em comparação à retenção passiva de BTC.

Além disso, a análise da tendência do parâmetro mostra claramente que as combinações de períodos EMA mais curtos e níveis de limite mais baixos são melhores para capturar tendências de mercado decisivas, proporcionando retornos excedentes mais altos e estáveis. Por outro lado, EMAs excessivamente longos ou limites altos levaram a um desempenho deteriorado, provavelmente devido a oportunidades perdidas causadas por uma resposta de sinal atrasada. Isso sugere que a eficácia da estratégia depende em parte das condições de momentum e da frequência das mudanças de tendência no mercado.

Globalmente, através desta validação empírica sistemática e análise do espaço de parâmetros 3D, confirmamos que a estratégia baseada em TSI é altamente eficaz para capturar tendências de curto prazo do BTC. Apresenta um forte potencial prático e, com uma afinação adequada dos parâmetros, alcança uma maior estabilidade e rentabilidade. Para implantação futura ou refinamento adicional, recomendamos focar nos intervalos de parâmetros demDay= 5–7, nDay = 16–21 e limiar= 10–16, onde a estratégia demonstra consistentemente um desempenho robusto.

Conclusão

Este relatório fornece uma análise aprofundada do desempenho do mercado de BTC e ETH de 10 de abril a 24 de abril. Após atravessar níveis de preços-chave, ambos os ativos viram um claro aumento no momentum de alta e um renovado interesse de compra. No entanto, isso foi acompanhado por uma maior volatilidade de curto prazo e batalhas intensas de sentimento longo-curto. Métricas como juros abertos, proporções de tamanho de tomador longo/curto e taxas de financiamento refletiram efetivamente mudanças no sentimento de mercado e apetite de risco.

Além disso, os nossos testes de desempenho e otimização de parâmetros do Índice de Força Verdadeira (TSI) demonstraram a sua eficácia na identificação de inversões de tendência e mudanças de momentum. Através de backtesting histórico e análise sistemática de parâmetros, identificamos uma gama de parâmetros ótima (mDay: 5–7, nDay: 16–21, limiar: 10–16). Usando esses parâmetros, a estratégia baseada em TSI superou substancialmente uma abordagem simples de compra e retenção de BTC, gerando retornos anuais consistentes mantendo um forte controle de risco.

Referências:

- Gate.io, https://www.gate.io/trade/BTC_USDT

- Gate.io, https://www.gate.io/trade/ETH_USDT

- Coinglass, https://www.coinglass.com/LongShortRatio

- Coinglass, https://www.coinglass.com/BitcoinOpenInterest?utm_source=chatgpt.com

- Gate.io, https://www.gate.io/futures_market_info/BTC_USD/capital_rate_history

- Gate.io, https://www.gate.io/futures/introduction/funding-rate-history?from=USDT-M&contract=ETH_USDT

- Coinglass, https://www.coinglass.com/pro/futures/Liquidations

Investigação da Gate

A Gate Research é uma plataforma abrangente de pesquisa em blockchain e criptomoeda, fornecendo aos leitores conteúdo detalhado, incluindo análise técnica, perspectivas quentes, revisões de mercado, pesquisas setoriais, previsões de tendências e análise de políticas macroeconômicas.

Aviso legal

Investir no mercado de criptomoedas envolve alto risco, e é recomendado que os usuários conduzam pesquisas independentes e compreendam totalmente a natureza dos ativos e produtos que estão adquirindo antes de tomar quaisquer decisões de investimento. Gate.io não é responsável por quaisquer perdas ou danos causados por tais decisões de investimento.