Gate Research: Stablecoins iniciam a era da regulação e dão início a uma nova etapa na disputa por soberania monetária

Resumo

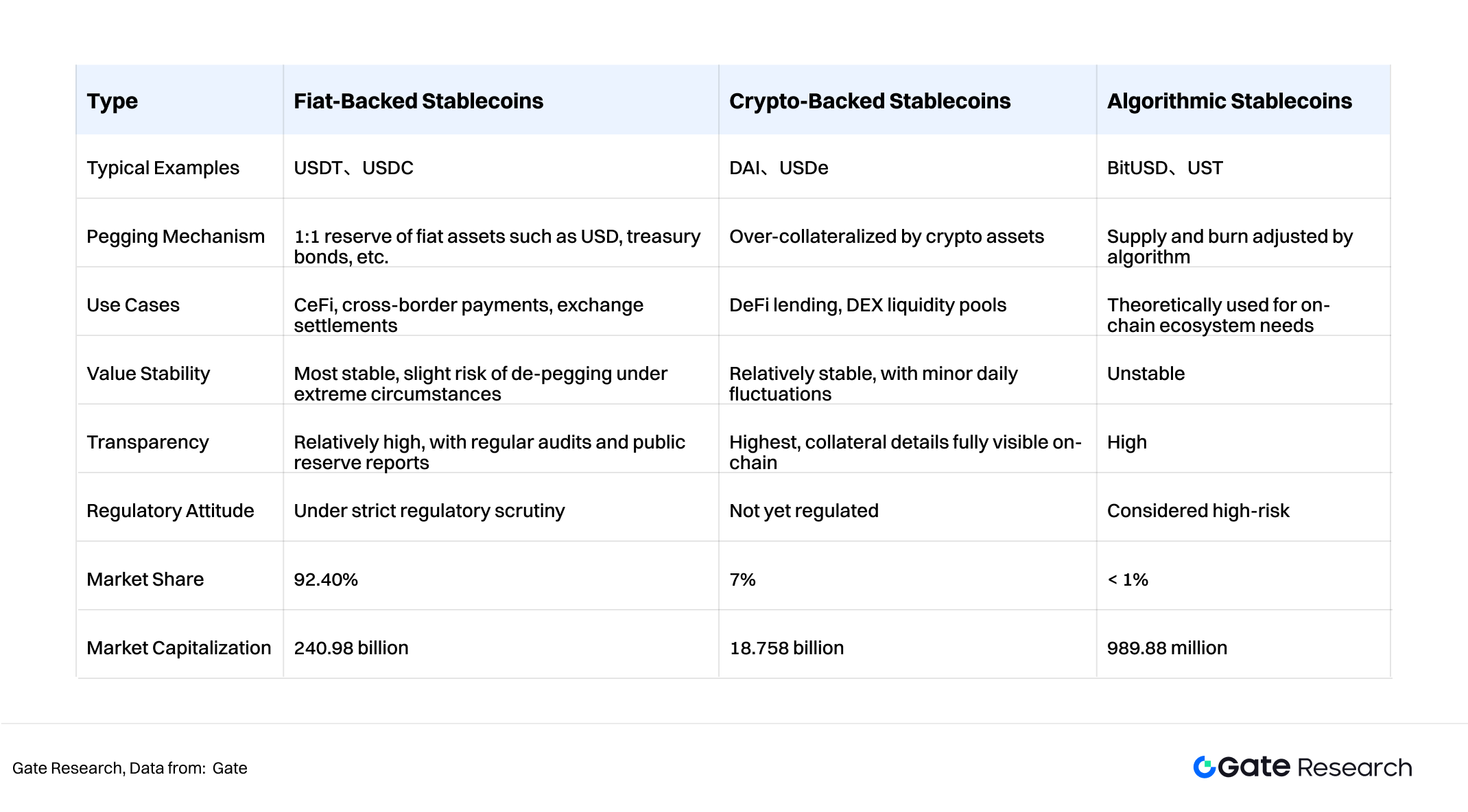

- As stablecoins podem ser classificadas em três categorias principais, de acordo com seus mecanismos de paridade de valor: stablecoins lastreadas em moeda fiduciária, lastreadas em criptomoedas e stablecoins algorítmicas.

- Atualmente, a capitalização de mercado global das stablecoins alcançou US$ 260,728 bilhões, correspondendo a aproximadamente 1% do PIB nominal dos Estados Unidos em 2024. O número de detentores de stablecoins já supera 170 milhões — cerca de 2% da população mundial — com usuários distribuídos em mais de 80 países e regiões.

- Governos ao redor do mundo estão voltando sua atenção para a regulação das stablecoins. Entre as principais motivações legislativas estão estabilidade financeira, soberania monetária e controle de capitais internacionais. Economias como Estados Unidos e Hong Kong já estabeleceram marcos regulatórios robustos, inaugurando uma nova era de supervisão rigorosa para stablecoins. A estrutura do sistema financeiro internacional e do poder monetário está passando por um processo de transformação.

- A ascensão das stablecoins reflete uma disputa estratégica latente por soberania monetária e hegemonia financeira. Posicionadas no cruzamento entre soberania financeira, infraestrutura de pagamentos e poder de precificação de capitais, as stablecoins tornaram-se elemento central da governança financeira global.

- Apesar de elevarem a eficiência financeira, as stablecoins ainda enfrentam desafios significativos, como riscos oriundos dos mecanismos de paridade, dilemas de descentralização e dificuldades de coordenação regulatória internacional.

Introdução

Em 18 de julho de 2025, a Câmara dos Representantes dos EUA aprovou o GENIUS Act com 308 votos favoráveis e 122 contrários. O CLARITY Act, que estabelece a estrutura regulatória do mercado cripto, foi enviado ao Senado, enquanto outro projeto contrário às Moedas Digitais de Bancos Centrais (CBDCs) também passou pela Câmara.

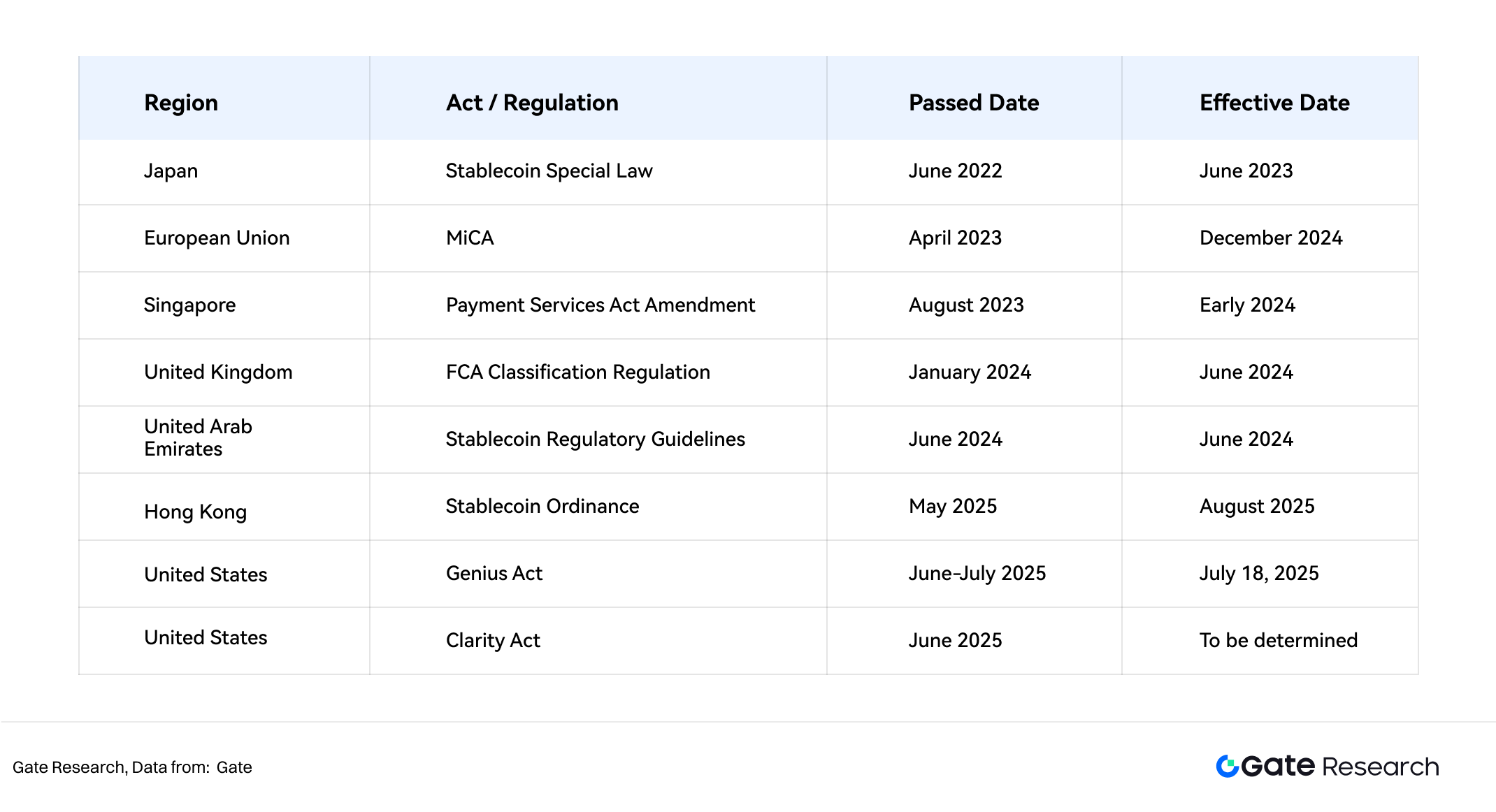

Além dos Estados Unidos, diversos países implementam políticas voltadas a stablecoins: Hong Kong adotará a Stablecoin Regulation em 1º de agosto, o Banco Central da Rússia oferece serviços de custódia de criptoativos e a Tailândia lançou um sandbox regulatório para criptoativos. Esses movimentos marcam a entrada das stablecoins na era regulatória e o início oficial da disputa geopolítica em torno delas.

Tendo em vista que a regulamentação das stablecoins tornou-se tema central da governança financeira, este relatório analisa as motivações que impulsionam diferentes governos a implementar regulações sobre stablecoins, compara marcos legais relevantes e discute os impactos da conformidade regulatória das stablecoins sobre a ordem financeira global. O objetivo é fornecer subsídios técnicos relevantes para profissionais do setor e investidores tomarem decisões mais informadas. Recomenda-se priorizar stablecoins colateralizadas por moeda fiduciária, evitar riscos regulatórios de stablecoins algorítmicas e, sempre que possível, utilizar stablecoins reconhecidas pelas autoridades locais.

1.1 Definição e Classificação das Stablecoins

Criptomoedas tradicionais como o Bitcoin (BTC) são caracterizadas por alta volatilidade de preços, dificultando sua adoção em larga escala. As stablecoins surgiram, em 2014, como resposta a esse desafio. Uma stablecoin é uma criptomoeda projetada para manter a estabilidade de preço.

Essas moedas normalmente mantêm seu valor por meio de mecanismos vinculados a moedas fiduciárias, commodities, outros criptoativos ou soluções algorítmicas de estabilização. No universo financeiro, consolidaram-se como instrumentos essenciais para negociação de ativos digitais, aplicações DeFi e pagamentos internacionais.

De acordo com a forma de manutenção do valor, as stablecoins dividem-se em três tipos:

- Stablecoins lastreadas em moeda fiduciária

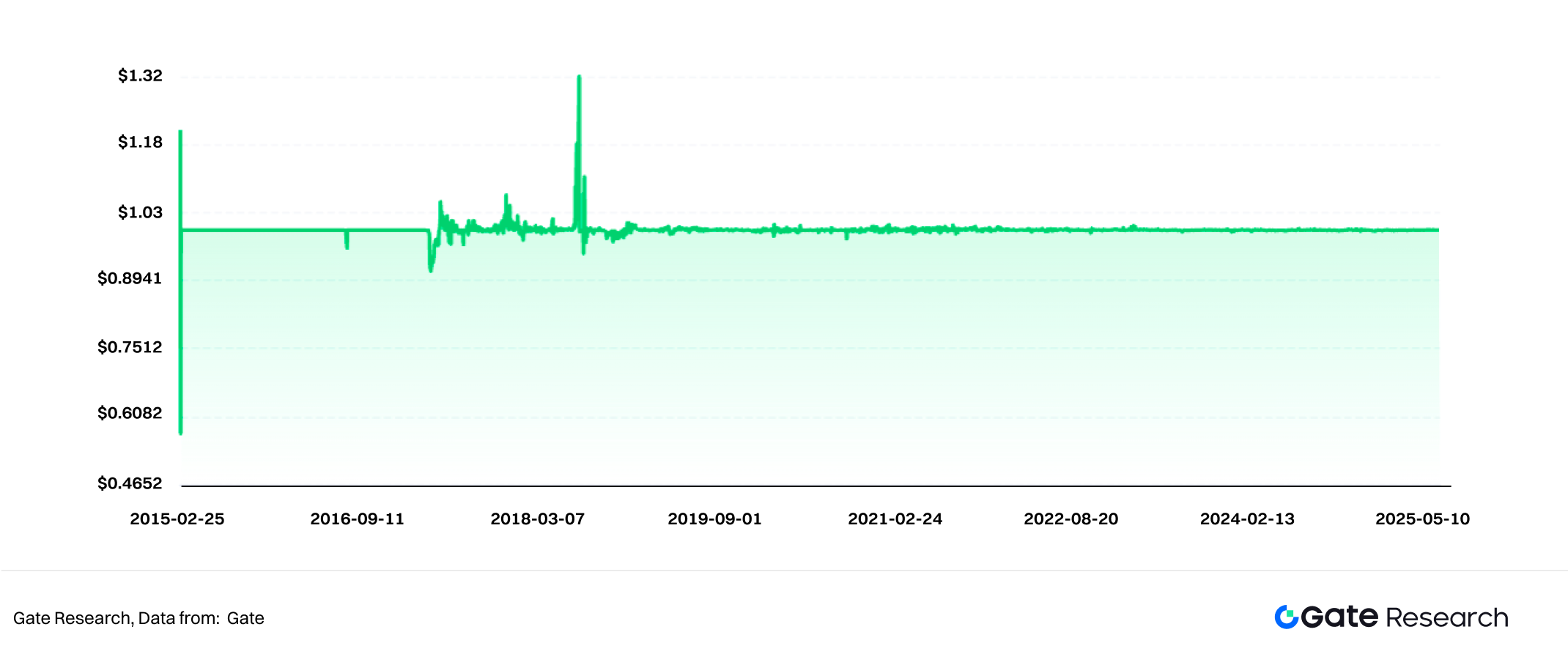

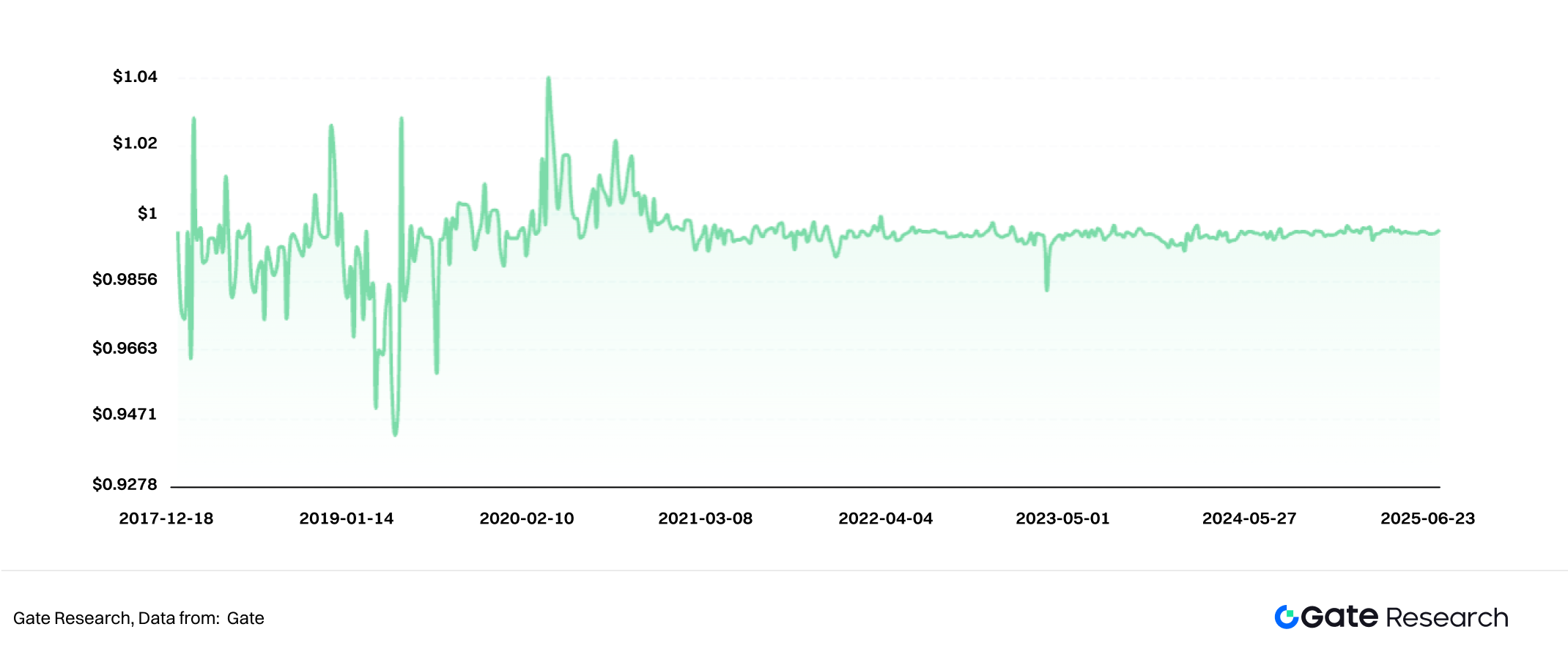

Este é o modelo mais predominante e representa 92,4% do mercado. A estabilidade decorre da vinculação a moedas fiduciárias, como o dólar americano. As emissoras depositam moeda fiduciária ou ativos líquidos (por exemplo, títulos públicos) em bancos ou contas de custódia e emitem tokens em proporção 1:1. Exemplos: USDT, USDC.

- Stablecoins lastreadas em criptomoedas

Sustentadas por ativos cripto, essas stablecoins, devido à alta volatilidade das criptomoedas, normalmente utilizam modelos de sobrecolateralização (razão de cerca de 150%) e mecanismos automáticos de liquidação para garantir a estabilidade. Exemplo: DAI, emitida pela MakerDAO (Sky), na qual usuários sobrecolateralizam ETH para emitir DAI.

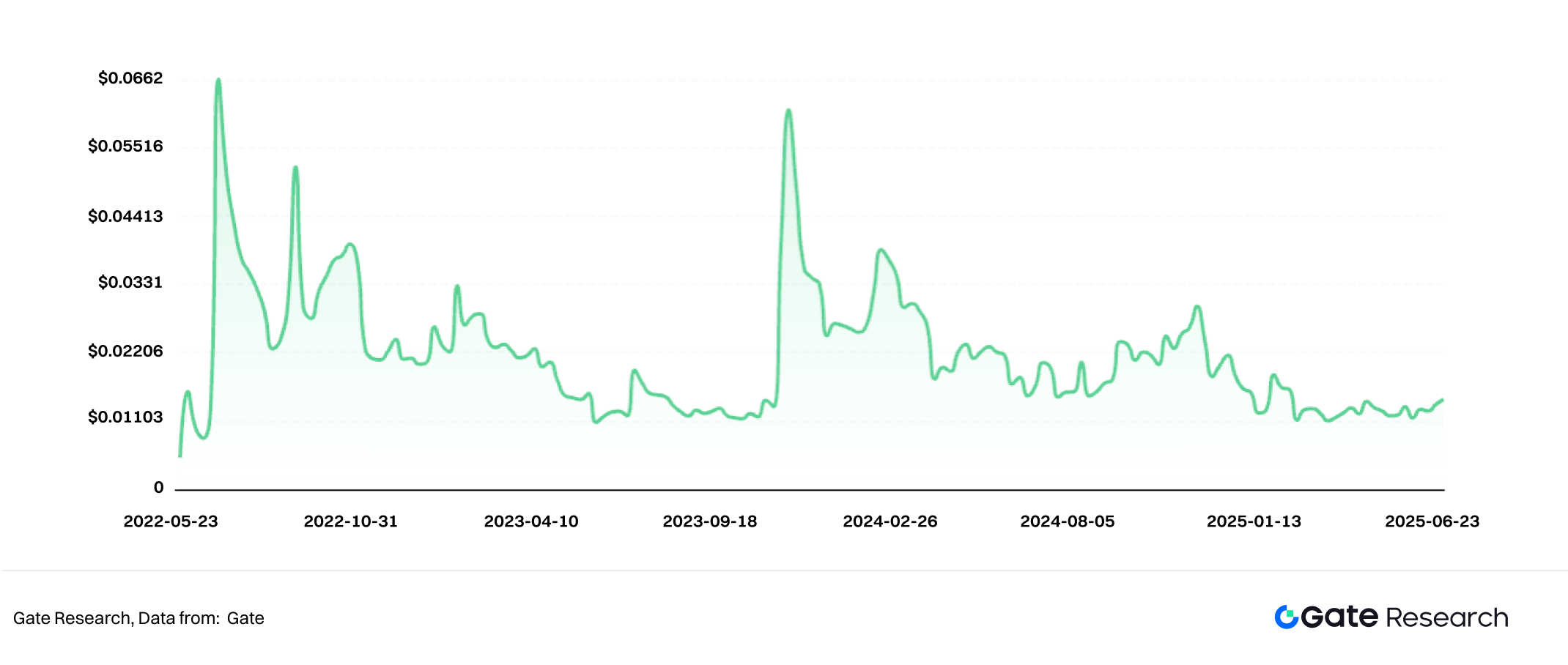

- Stablecoins algorítmicas

Essas não dependem de lastro físico, mas de algoritmos e ajustes dinâmicos de oferta e demanda. Se o preço supera US$ 1, o sistema emite mais tokens para ampliar a oferta e baixar o preço; se cai abaixo desse valor, recompra e queima tokens para elevar a cotação. Exemplo: UST (que colapsou); em 2025, USTC passou a ser uma criptomoeda independente, sem paridade com o dólar.

Comparação dos três tipos de stablecoins:

1.2 Características das Stablecoins

O mecanismo único de paridade distingue as stablecoins da volatilidade extrema das criptomoedas tradicionais. Por esse motivo, são conhecidas como “dinheiro digital” ou “ativos-pontes” no universo cripto. Suas principais características são:

- Estabilidade de preço Ao ancorar-se a ativos estáveis — como dólar ou ouro — ou utilizar mecanismos de sobrecolateralização e ajustes algorítmicos, as stablecoins apresentam volatilidade reduzida, assumindo atributos sólidos de reserva de valor e meio de troca.

- Ponte entre finanças tradicionais e DeFi Emitidas em blockchains, mas respaldadas por ativos do sistema financeiro tradicional, as stablecoins viabilizam integração com protocolos on-chain. São fundamentais em aplicações DeFi de empréstimo, liquidez e derivativos.

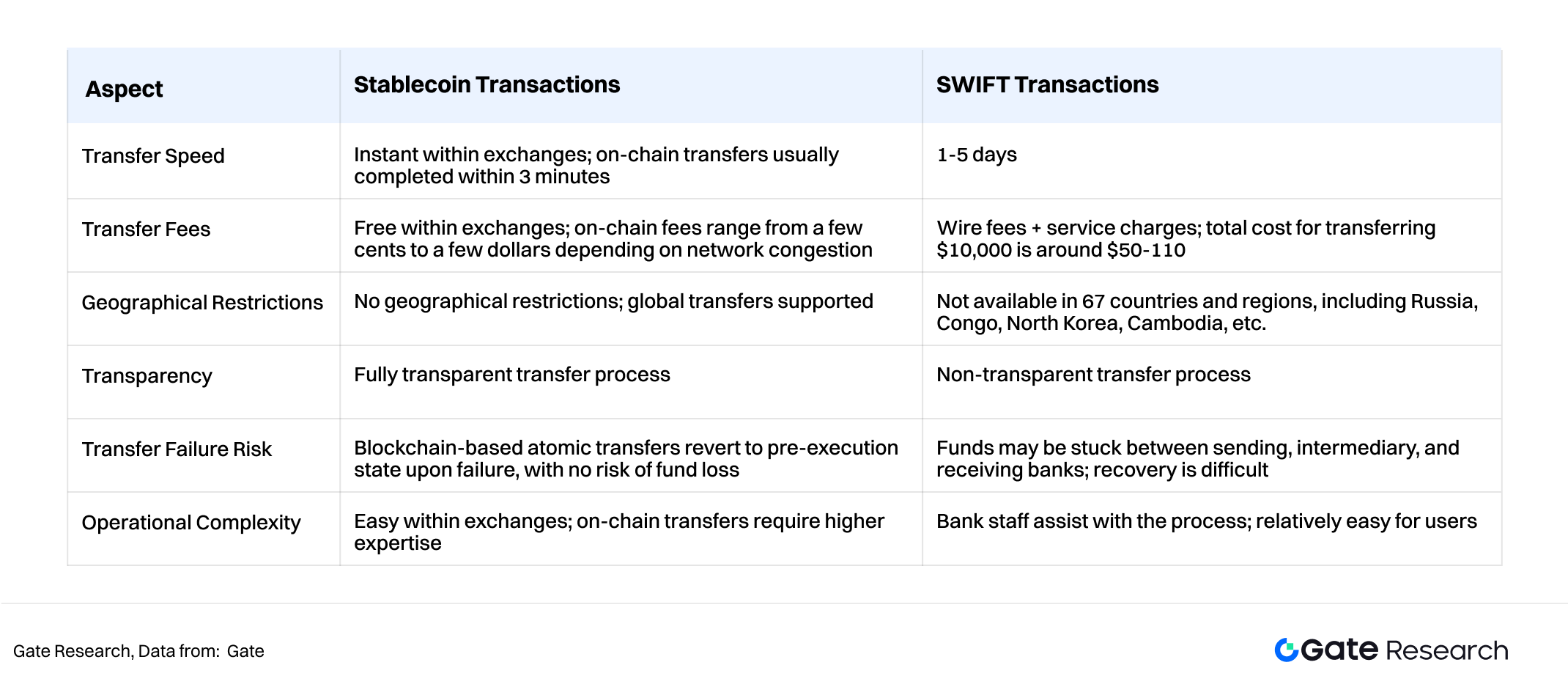

- Menor custo e maior eficiência em pagamentos Por meio da tecnologia blockchain, as stablecoins proporcionam transferências internacionais quase instantâneas, com taxas muito inferiores às dos bancos tradicionais. Não sofrem restrições de localização ou horário, otimizando o fluxo global de capitais.

- Proteção contra inflação e fuga de capitais A maior parte das stablecoins está atrelada ao dólar americano, carregando consigo suas características inflacionárias. Em economias de hiperinflação ou desvalorização (Argentina, Turquia), elas servem para preservação de patrimônio e proteção contra riscos. Em regiões da África e América Latina, já são amplamente aceitas em pagamentos do dia a dia.

1.3 Casos de uso

O uso das stablecoins se disseminou por diversos contextos, como DeFi, negociação de criptoativos, comércio internacional, pagamentos cotidianos e fuga de capitais. Dentre esses, o comércio internacional se tornou o principal alvo regulatório recente nos EUA e Hong Kong.

Transações realizadas via stablecoin ajudam não apenas a mitigar riscos inflacionários de moedas nacionais, como também oferecem custos muito mais baixos e eficiência superior em relação ao antigo sistema SWIFT.

Cenário Legislativo

2.1 A ascensão das stablecoins

Hoje, a capitalização global das stablecoins é de US$ 260,728 bilhões, valor que supera o da MasterCard e representa cerca de 1% do PIB nominal dos EUA em 2024. As stablecoins tornaram-se indispensáveis para o sistema financeiro internacional. Sua adoção global cresce de forma contínua; mais de 170 milhões de pessoas possuem stablecoins, equivalendo a cerca de 2% da população mundial, presentes em mais de 80 países e regiões.

2.2 Motivações regulatórias dos governos

Governos em todo o mundo agem para regular o mercado de stablecoins. As razões vão além do gerenciamento de riscos financeiros e envolvem interesses centrais como soberania monetária, segurança financeira, controle de capitais e redução de riscos de credibilidade das moedas fiduciárias.

- Prevenção de riscos sistêmicos: evitar que a perda de controle das stablecoins cause rupturas nos sistemas de pagamento e mercados de capitais, ou gere riscos semelhantes à crise dos “bancos sombra” de 2008.

- Defesa da soberania monetária e ordem financeira: evitar que stablecoins privadas substituam moedas nacionais, reduzindo o controle dos bancos centrais sobre políticas monetárias e sistemas de pagamento.

- Combate a fluxos internacionais de capital ilícito: as stablecoins podem contornar sistemas como o SWIFT, trazendo preocupações sobre lavagem de dinheiro, evasão fiscal e sanções.

- Mitigação da “hegemonia das stablecoins em dólar”: os EUA promovem USDT/USDC como “dólares on-chain”. Em resposta, outros mercados trabalham na criação de stablecoins locais (HKD, EUR, RMB), equilibrando forças via legislação.

- Redução de riscos e apoio à dívida soberana: em 2025, stablecoins em dólar já somam mais de US$ 260 bilhões, com títulos do Tesouro respondendo por 60%–80% das reservas. Essa demanda sustenta os Treasuries americanos e fortalece o crédito do dólar.

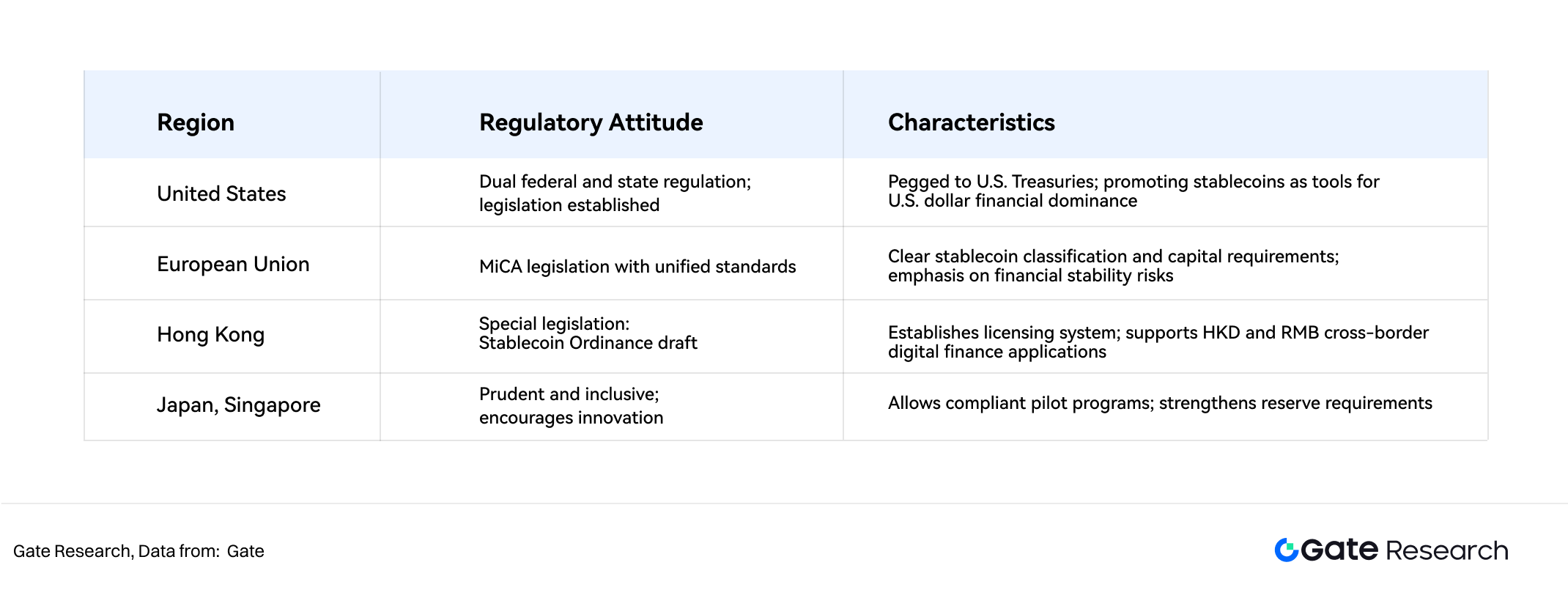

Por essas razões, EUA, Hong Kong e União Europeia lançaram marcos regulatórios robustos, inaugurando a era da conformidade estrita para o setor das stablecoins.

Avanços Regulatórios das Stablecoins nas Principais Economias

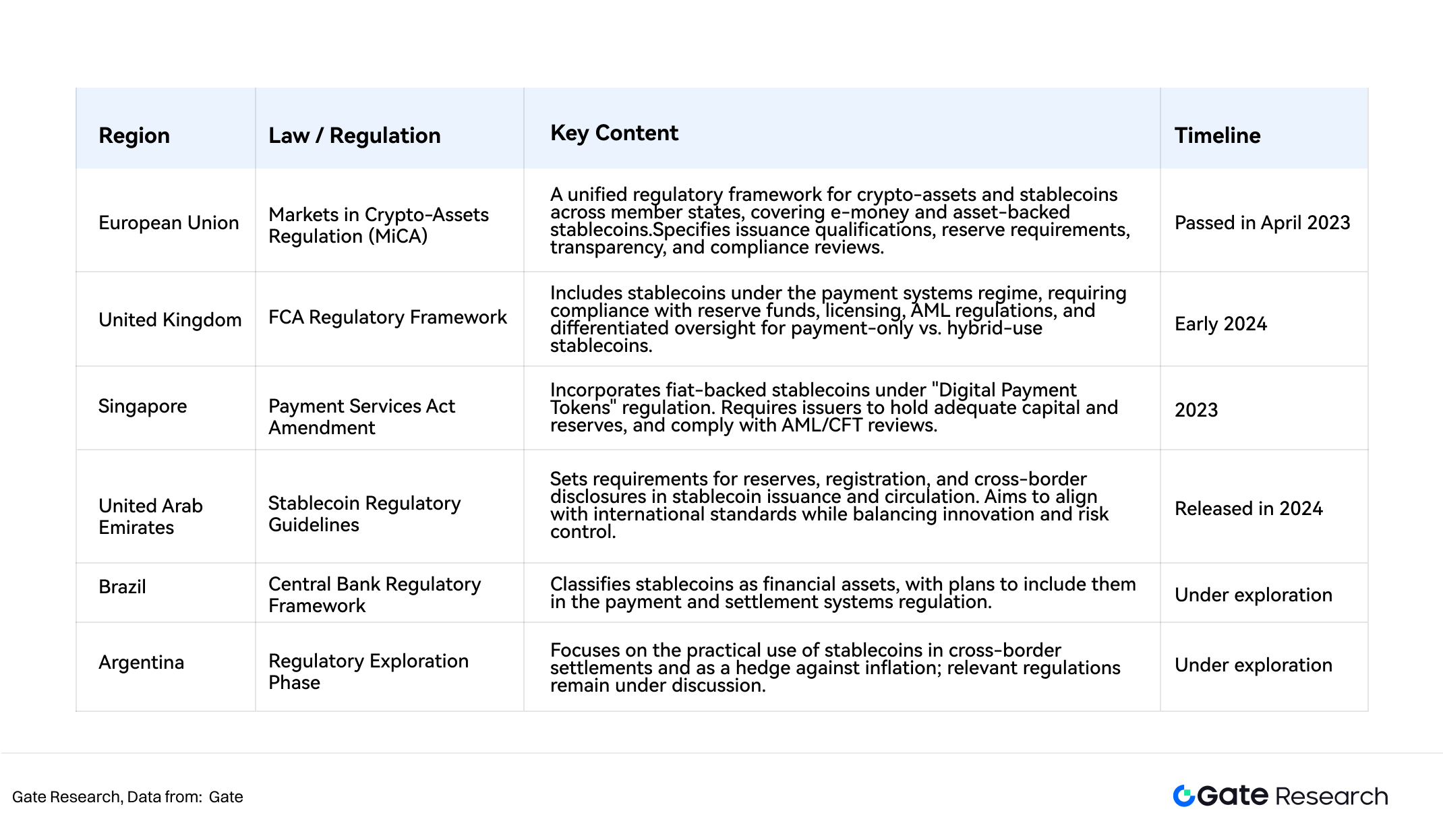

Com a expansão global das stablecoins a partir de 2022, diferentes países adotaram novas regulamentações para fortalecer a supervisão do setor.

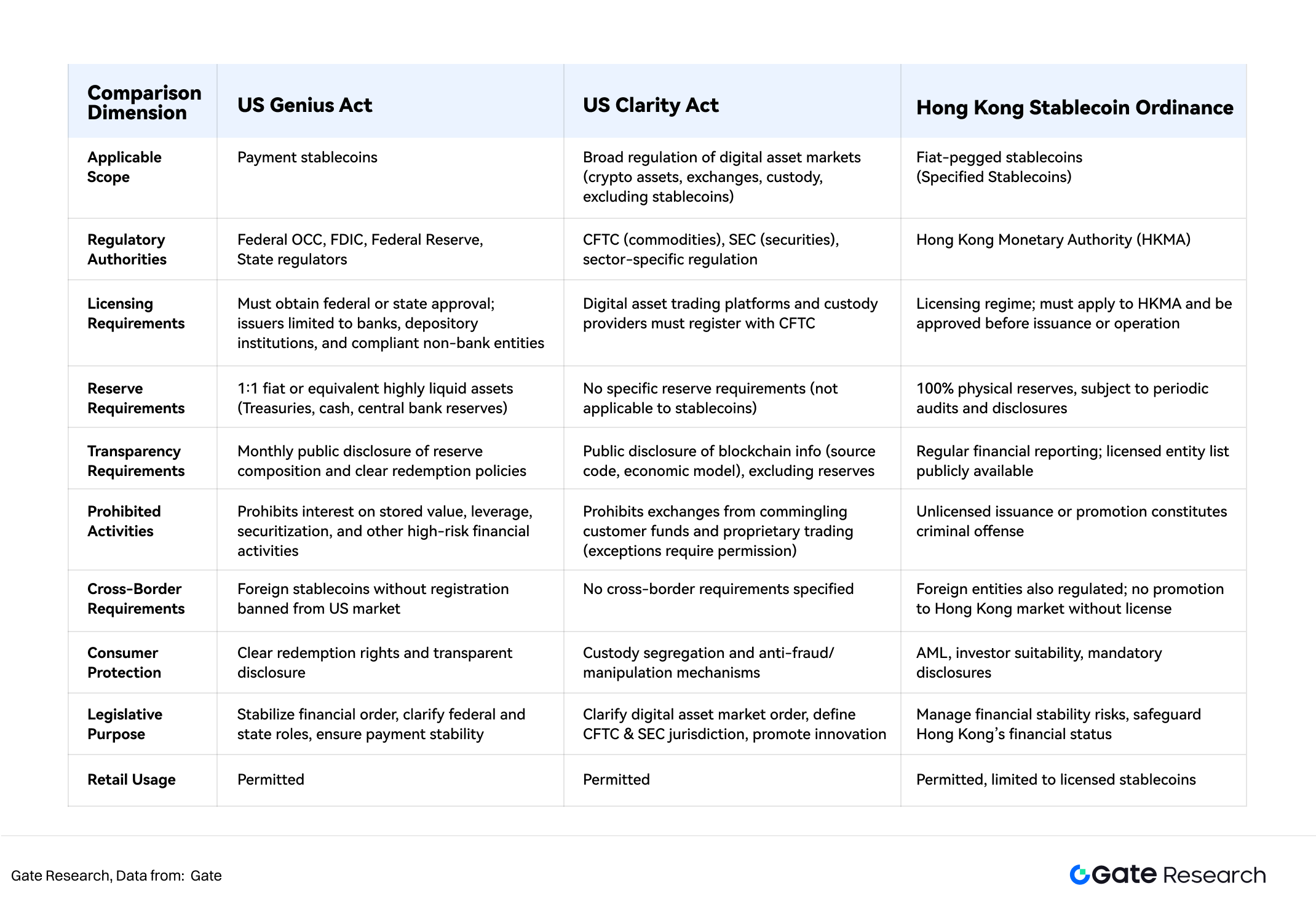

3.1 Estados Unidos: Genius Act e Clarity Act

O Genius Act (Guiding and Establishing National Innovation for U.S. Stablecoins Act) foi aprovado pelo Senado em 17 de junho de 2025, referendado pela Câmara em 17 de julho (308–122) e sancionado pelo presidente Trump em 18 de julho. Esta é a primeira legislação federal unificada americana sobre stablecoins. Os principais pontos do texto incluem:

- Modelo regulatório: sistema duplo federativo e estadual, com o Office of the Comptroller of the Currency (OCC) como autoridade central de licenciamento.

- Emissores: limitados a bancos, instituições de depósito e algumas entidades financeiras não bancárias credenciadas.

- Exigência de reservas: reserva 1:1 em títulos do Tesouro americano ou dinheiro, assegurando capacidade de resgate.

- Transparência: auditorias mensais, divulgação pública e cumprimento rigoroso de normas de combate à lavagem de dinheiro (AML).

- Restrições comerciais: proibição de remuneração sobre saldo, atividades de alavancagem, securitização e instrumentos similares, limitando riscos sistêmicos.

- Restrições internacionais: stablecoins estrangeiras não autorizadas são proibidas de operar nos EUA, protegendo o mercado de capitais doméstico.

No mesmo dia, o Clarity Act (Digital Asset Market Clarity Act) foi aprovado pela Câmara e encaminhado ao Senado. O objetivo é delimitar atribuições da SEC e da CFTC sobre ativos digitais, plataformas de negociação, derivativos cripto, DeFi, entre outros.

3.2 Hong Kong: Stablecoin Ordinance

O Conselho Legislativo de Hong Kong aprovou o Stablecoin Ordinance em 21 de maio de 2025, com vigência a partir de 1º de agosto do mesmo ano. Principais pontos do marco:

- Licenciamento: toda emissão, distribuição, marketing e operação com stablecoins deve ser autorizada pela Hong Kong Monetary Authority (HKMA).

- Escopo: enfoca stablecoins lastreadas em moeda fiduciária, excluindo produtos atrelados exclusivamente a criptoativos.

- Capital mínimo: HKD 25 milhões, além de mecanismos robustos de gestão de risco e controles internos.

- Reservas: 100% de lastro em ativos físicos ou líquidos equivalentes, com auditorias e divulgações regulares.

- AML e proteção ao consumidor: estrito cumprimento das normas AML/CFT e requisitos de adequação para investidores.

- Sanções: operação sem licença constitui crime, passível de prisão e multas.

3.3 Evolução em outras economias

Além de EUA e Hong Kong, outras grandes economias também avançam rapidamente no desenvolvimento de quadros regulatórios para stablecoins. O cenário aponta para uma regulação cada vez mais criteriosa, rigorosa e progressivamente estruturada.

De modo geral, a ênfase recai sobre stablecoins lastreadas por ativos (especialmente fiduciários), com exclusão clara das stablecoins algorítmicas, consideradas de maior risco, dos marcos regulatórios — o que tende a limitar seu futuro. Hong Kong, inclusive, só reconhece stablecoins fiduciárias e não permite emissões ou circulação de stablecoins lastreadas em criptomoedas, ampliando ainda mais a liderança das stablecoins fiduciárias.

Diferentes jurisdições avançam em ritmos variados, mas a maioria converge em fundamentos como transparência de reservas, revisão AML, proteção ao consumidor e estabilidade financeira. Estes preceitos estão sendo gradualmente integrados à regulação de ativos digitais e sistemas financeiros nacionais.

4. Remodelando a Ordem Financeira das Stablecoins em Meio à Disputa Geopolítica

4.1 Competição por soberania financeira e stablecoins

Atualmente, mais de 90% da capitalização de mercado das stablecoins estão lastreados em dólar americano. Produtos como USDT e USDC são padrão em exchanges, plataformas DeFi e pagamentos internacionais, levando a supremacia do dólar do universo financeiro tradicional ao digital — intensificando a influência dos EUA no ecossistema financeiro digital por meio das stablecoins.

O Genius Act e legislação correlata exigem que stablecoins em dólar sejam respaldadas por ativos de alta qualidade como títulos do Tesouro dos EUA, reforçando o elo entre stablecoins e ativos centrais americanos. Isso estabelece uma “dupla âncora” (stablecoin–títulos do Tesouro dos EUA), na qual emissores de stablecoin, ao concentrarem grandes volumes de títulos do Tesouro, contribuem para a demanda contínua do governo americano, solidificando a liderança global do dólar. Trata-se de uma “relação implícita de compra” entre stablecoins e ativos dos EUA, que reforça o fundamento da hegemonia financeira americana.

A difusão global das stablecoins em dólar acelerou a “dolarização on-chain” em mercados emergentes e países de alta inflação, reduzindo o uso de moedas nacionais e enfraquecendo a autonomia financeira desses países. Em ambientes como Argentina, Turquia e Rússia, o USDT virou padrão para preservação de patrimônio e operações internacionais. O fenômeno é visto, na literatura, como uma forma de “penetração digital” dos EUA em economias financeiramente vulneráveis, minando sua capacidade de decisão monetária.

Ao mesmo tempo, o avanço de stablecoins atreladas ao euro ou ao dólar de Hong Kong reflete tentativas de outros países de neutralizar a influência do dólar no ecossistema digital, por meio da digitalização de moedas nacionais e novas regulações de stablecoin. Assim, inicia-se uma nova etapa da competição monetária mundial, com o “batalhão” se deslocando do sistema tradicional para as redes blockchain.

4.2 Disputa pela infraestrutura financeira digital

Hoje, as stablecoins deixaram de ser apenas instrumento de pagamento e negociação, tornando-se parte crítica da infraestrutura global de pagamentos digitais. Em comparação com o sistema SWIFT, oferecem liquidação em tempo real, custos reduzidos e descentralização. Os EUA buscam reproduzir o domínio do SWIFT agora via stablecoins em dólar, integrando pagamentos, liquidações e custódia globais sob sua regulação.

Enquanto isso, centros financeiros como Hong Kong e Singapura utilizam políticas para integrar stablecoins fiduciárias a suas infraestruturas financeiras, buscando posições estratégicas como hubs centrais das finanças digitais transfronteiriças.

4.3 Disputa pela dominância de precificação dos ativos digitais

No cenário atual, as stablecoins não só funcionam como instrumento de transação, mas também reconfiguram o poder de precificação no ecossistema digital. USDT e USDC são padrões em pares de negociação, ancoram liquidez e influenciam a precificação de ativos on-chain. Mudanças em suas emissões afetam o apetite ao risco e a volatilidade dos mercados.

Por meio de legislações e regulações, os EUA aumentaram o controle sobre a precificação e liquidez dos ativos digitais, reforçando a centralidade do dólar no mercado global de capitais. Em paralelo, Hong Kong, União Europeia e outros apostam em stablecoins fiduciárias locais para ampliar sua relevância no futuro da economia digital global.

5. Riscos e Desafios

Os riscos das stablecoins decorrem tanto dos mecanismos de paridade quanto de ameaças externas e regulatórias.

5.1 Gerenciamento dos riscos sistêmicos

A estabilidade de preço de uma stablecoin depende da solidez dos ativos de lastro. O maior risco sistêmico decorre da volatilidade desses ativos, capaz de desestabilizar a paridade.

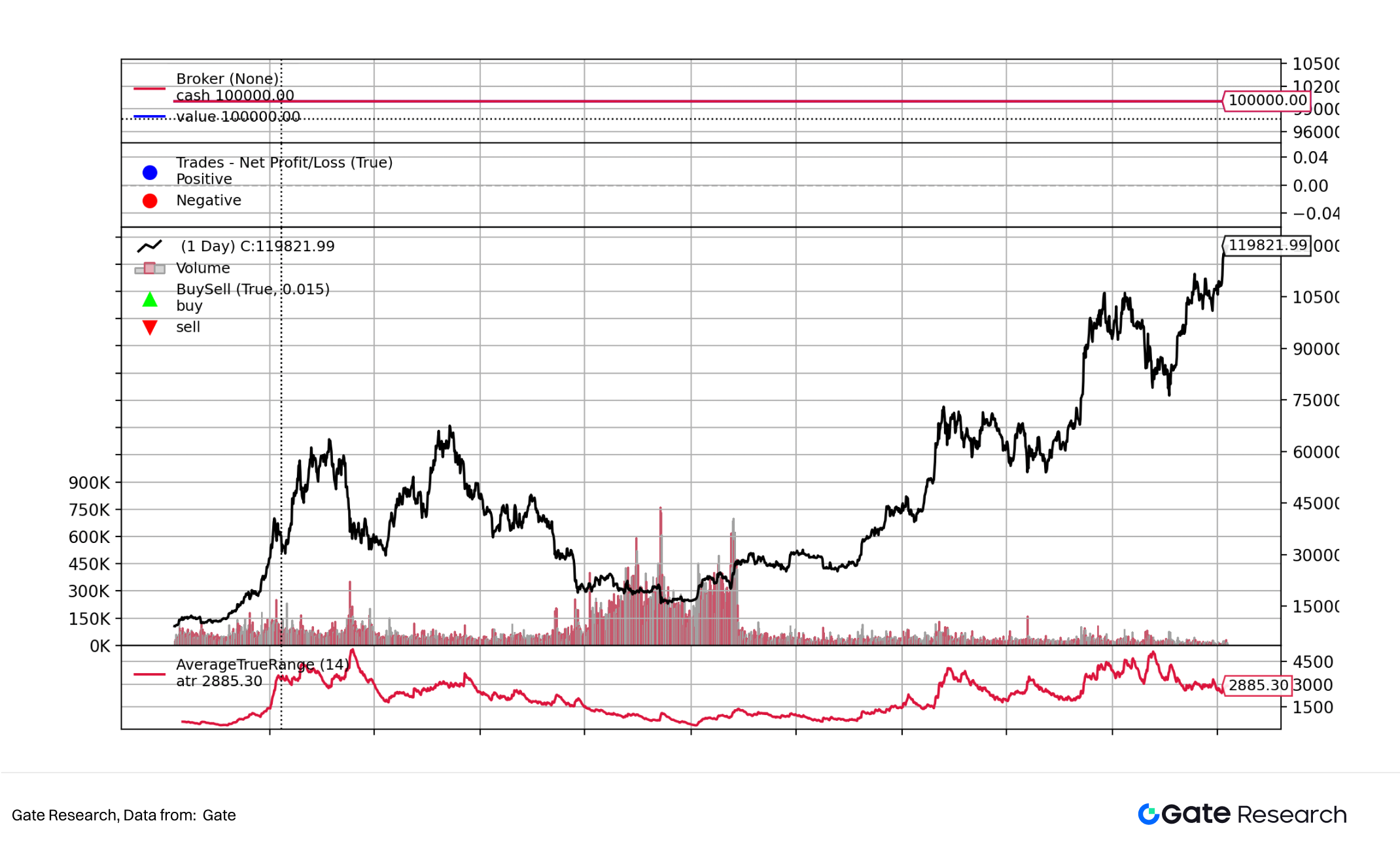

O primeiro exemplo, BitUSD, lançado em 2014, perdeu sua paridade 1:1 em 2018. O colapso deveu-se ao colateral — BitShares — ativo pouco conhecido e altamente volátil, sem garantias sólidas.

No mesmo ano, a DAI da MakerDAO implementou sobrecolateralização e mecanismos de liquidação para mitigar o risco da volatilidade dos criptoativos, mas sem melhorias substanciais na eficiência do capital, mantendo exposição à volatilidade dos ativos de lastro. O mesmo vale para stablecoins fiduciárias: não existe garantia absoluta.

Em março de 2023, a quebra do Silicon Valley Bank (SVB), Signature Bank e Silvergate Bank gerou descolamento de USDC e DAI. Segundo a Circle, US$ 3,3 bilhões das reservas do USDC estavam no SVB, resultando em queda de mais de 12% do valor do USDC em um único dia.

A DAI também oscilou, pois mais da metade de suas reservas estava exposta ao USDC e instrumentos correlatos. O cenário só foi estabilizado após o Federal Reserve garantir a proteção aos depositantes, o que permitiu a USDC e DAI recuperarem a paridade. Posteriormente, ambas revisaram as reservas: o USDC transferiu caixa para o BNY Mellon, enquanto o DAI diversificou entre stablecoins e ativos reais (RWA).

Esses episódios demonstram: emissores de stablecoins precisam diversificar reservas para mitigar riscos sistêmicos.

5.2 Descentralização em xeque

Embora as stablecoins tenham ampliado a adoção das criptomoedas e facilitado o diálogo regulatório, seus modelos predominantes (USDT, USDC) dependem de intermediários centralizados e reservas fiduciárias, contrariando os fundamentos de descentralização e resistência à censura do blockchain.

Alguns especialistas argumentam que stablecoins fiduciárias são representações on-chain de moedas tradicionais, aprofundando a dependência do sistema financeiro convencional e criando “núcleos centralizados com aparência de descentralização”, enfraquecendo os princípios originais das criptomoedas.

Essa centralização expõe stablecoins ao risco de crédito de emissores e depositários. Em situações extremas (sob pressão regulatória ou censura), tokens podem ser bloqueados ou manipulados, violando os valores de acesso universal e imutabilidade do blockchain.

5.3 Dificuldades na coordenação regulatória internacional

Stablecoins atravessam fronteiras, circulando em múltiplas jurisdições e envolvendo fluxos financeiros e de dados globais, mas cada país adota posições regulatórias, definições e requisitos próprios.

Diante da heterogeneidade regulatória, stablecoins enfrentam incertezas e riscos legais em operações transfronteiriças, liquidação e compliance, facilitando arbitragem regulatória e brechas regulatórias — obstáculos à expansão e adoção global.

5.4 Riscos potenciais de sanções financeiras

Diante de tensões geopolíticas crescentes, stablecoins podem ser alvo de sanções financeiras. O controle regulatório de stablecoins em dólar permite aos EUA monitorar fluxos globais de capital em tempo real, viabilizando bloqueios de ativos e restrições de transações a países ou entidades específicas.

Alexander Baker destaca que stablecoins já se configuram como “ramificações on-chain do dólar” e, como o SWIFT, podem passar a integrar o arsenal financeiro dos EUA. Para mercados emergentes e projetos globais on-chain, isso eleva riscos políticos e regulatórios, acelerando movimentos de desdolarização e o desenvolvimento de stablecoins regionais.

Conclusão

A ascensão das stablecoins reflete o redesenho da ordem monetária em tempos de finanças digitais. Desde o surgimento, as stablecoins ganharam espaço em pagamentos, negociação e reserva de valor. Pela eficiência, baixo custo e alta programabilidade, tornaram-se elo essencial entre finanças tradicionais e a nova economia digital. Hoje, são pilares do ecossistema cripto e influenciam decisivamente a evolução da paisagem financeira internacional, motivando respostas cada vez mais assertivas de reguladores e formuladores de políticas.

No centro desse fenômeno está a disputa por soberania e protagonismo financeiro. O domínio das stablecoins baseadas em dólar reforça o papel central do dólar no universo on-chain. As reservas atreladas a títulos do Tesouro americano transformam stablecoins em extensão da estratégia financeira dos EUA. Por outro lado, mercados emergentes e grandes economias tentam adversar esse domínio com stablecoins locais, regulamentação de moedas digitais e sistemas próprios de pagamentos internacionais — promovendo a diversificação monetária e a digitalização de moedas soberanas. A regulação das stablecoins já se tornou peça-chave para o futuro da ordem financeira mundial, refletindo interesses nacionais e a redistribuição do poder econômico.

O futuro das stablecoins, porém, permanece incerto. Riscos sistêmicos de mecanismos de paridade e reservas permanecem, alimentando possíveis crises de confiança e volatilidade. Não há ainda um padrão regulatório global; a coordenação internacional e a segurança jurídica seguem como desafios críticos. Por fim, a centralização na emissão e o uso das stablecoins como instrumentos financeiros podem confrontar os princípios fundadores do blockchain. O desafio do setor é equilibrar conformidade regulatória e autonomia tecnológica.

Nos próximos anos, as stablecoins tendem a ganhar ainda mais protagonismo como infraestrutura financeira, instrumento de disputa monetária e mecanismo de liquidação internacional. Seu desenvolvimento impactará não só a integração entre finanças descentralizadas e ativos do mundo real, mas também a construção de uma nova ordem financeira global e a redefinição do poder econômico internacional.

Referências

- Gate, https://www.gate.com/zh/price

- Sky, https://sky.money/

- Tether, https://assets.ctfassets.net/vyse88cgwfbl/1LdSmP3HBynDxm6wvkDSsL/c4bcbd1f6fc18a0e8b3a12444ac8ae97/ISAE3000R-_Opinion_Tether_International_Financial_Figures___Reserves_Report_31.03.2025_RC187322025BD0040.pdf

- Deltec, https://www.deltecbank.com/news-and-insights/the-history-of-stablecoins/

- Tether, https://tether.to/en/

- DeFiLlama, https://defillama.com/stablecoin/dai

- CSPengyuan, https://www.cspengyuan.com/pengyuancmscn/credit-research/macro-research

- rwa.xyz, https://app.rwa.xyz/stablecoins?utm_source=substack&utm_medium=email

- Swift, https://www.swift.com/about-us/legal/document-centre

- Congress, https://www.congress.gov/bill/119th-congress/senate-bill/394/text

- Whitehouse, https://www.whitehouse.gov/fact-sheets/2025/07/fact-sheet-president-donald-j-trump-signs-genius-act-into-law/

Gate Research é uma plataforma avançada de pesquisa em blockchain e criptomoedas que oferece análises técnicas, tendências de mercado, estudos setoriais, previsões estratégicas e avaliações de política macroeconômica para o público especializado.

Aviso legal

Investir em criptomoedas envolve risco elevado. Recomenda-se que o usuário realize sua própria análise e compreenda plenamente os ativos e produtos antes de investir. O Gate.io não se responsabiliza por eventuais prejuízos ou danos decorrentes dessas operações.